Na terenie całej Unii Europejskiej obowiązuje wspólny system podatku od wartości dodanej. W wielu przypadkach przepisy ustawy o podatku VAT wynikają z obowiązku implementacji przepisów unijnych do przepisów krajowych. W dzisiejszej publikacji zajmiemy się procedurą uproszczoną i obowiązkami ewidencyjno- sprawozdawczymi przy rozliczaniu transakcji trójstronnych.

Na czym polega rozliczanie transakcji trójstronnych?

Rozliczanie Wewnątrzwspólnotowych Transakcji Trójstronnych (WTT) w uproszczonej procedurze zostało opisane w rozdziale 8 ustawy o podatku VAT. Zobaczmy, jakie założenia obowiązują do rozliczania transakcji trójstronnych.

Za transakcję trójstronną uważa się transakcję, która łącznie spełnia następujące założenia:

- W dostawie towarów uczestniczą 3 firmy zidentyfikowane na potrzeby transakcji wewnątrzwspólnotowych w trzech różnych krajach UE.

- Transakcja trójstronna dotyczy dostawy tego samego towaru.

- Pierwszy z kontrahentów wydaje towar bezpośrednio ostatniemu w kolejności, przy czym dostawa tego towaru jest dokonana między pierwszym i drugim oraz drugim i ostatnim w kolejności.

- Przedmiot dostawy jest wysyłany lub transportowany przez pierwszego, lub też transportowany przez drugiego w kolejności podatnika VAT, lub na ich rzecz z terytorium jednego państwa członkowskiego na terytorium innego państwa członkowskiego

|

Procedura uproszczona w transakcjach trójstronnych polega na następujących założeniach ustawowych:

- Dostawa towarów jest dokonywana na rzecz ostatniego w kolejności przedsiębiorcy biorącego udział w transakcji. Poprzedza ją wewnątrzwspólnotowe nabycie towarów (WNT) u drugiego w kolejności przedsiębiorcy.

- Drugi w kolejności przedsiębiorca nie posiada siedziby działalności gospodarczej na terytorium państwa członkowskiego zakończenia wysyłki lub transportu.

- Drugi w kolejności przedsiębiorca stosuje taki sam numer identyfikacyjny VAT wobec pierwszego i ostatniego uczestnika. Numer ten musi być nadany w innym kraju niż kraj, w którym zaczyna się lub kończy wysyłka towaru.

- Trzeci w kolejności uczestnik procedury trójstronnej posiada numer VAT nadany przez państwo zakończenia wysyłki lub transportu. Jest on również wskazany do rozliczenia podatku VAT od dostawy towarów realizowanej w ramach procedury uproszczonej. Taka transakcja jest rozliczana jak wewnątrzwspólnotowe nabycie towarów (WNT)

|

Ważne!

Zastosowanie procedury uproszczonej rozliczenia transakcji trójstronnej pozwala drugiemu w kolejności kontrahentowi (pośrednikowi) uniknąć obowiązku rejestracji do podatku VAT w pozostałych krajach, które są uczestnikami tej transakcji

|

Przykład

Załóżmy, że w transakcji trójstronnej będą brały udział trzy firmy: A, B i C. Poniżej opiszemy obowiązki sprawozdawczo-ewidencyjne przy stosowaniu uproszczonej procedury rozliczenia.

Rozliczenie transakcji trójstronnej przez pierwszą w kolejności firmę A

W przypadku firmy A mamy do czynienia z wewnątrzwspólnotową dostawą towarów (WDT). Firma A wystawia fakturę na rzecz firmy B. Rozliczenia dokonuje się w JPK_V7 i informacji podsumowującej na takich samych zasadach, jak w przypadku każdej transakcji WDT.

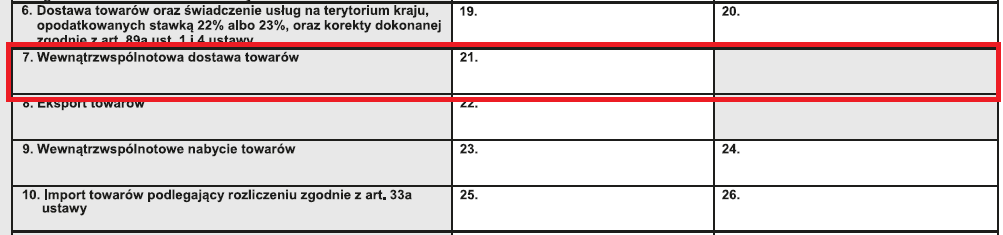

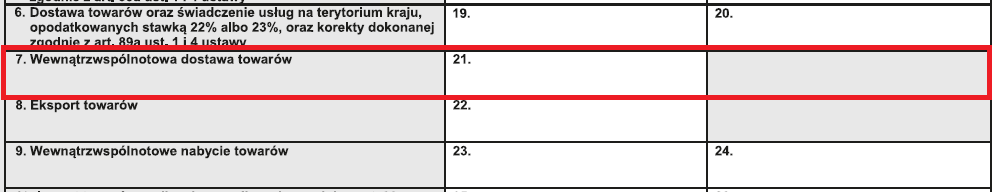

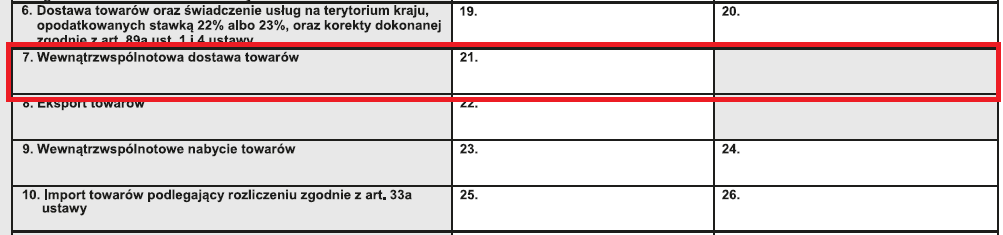

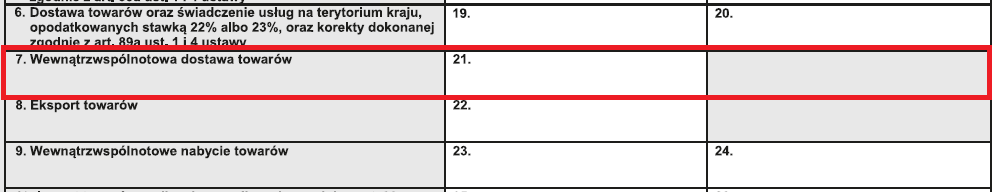

W JPK_V7 firmy A taka transakcja pojawi się w części zaznaczonej poniżej:

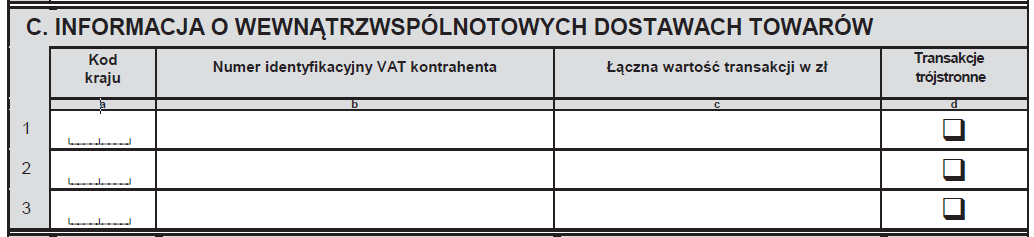

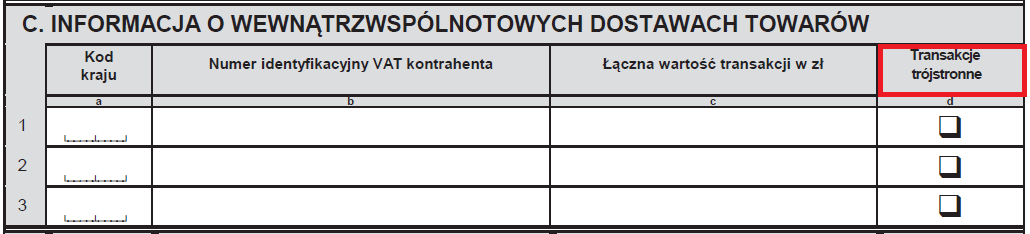

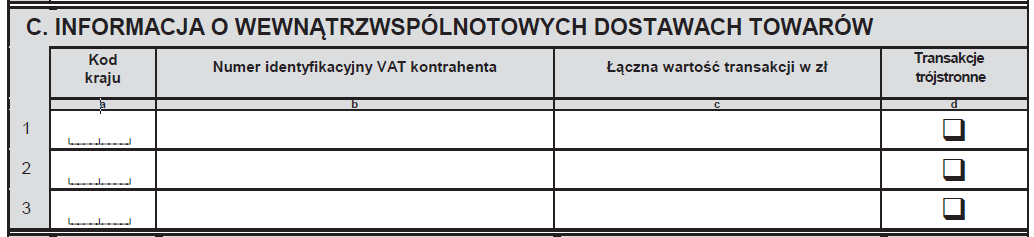

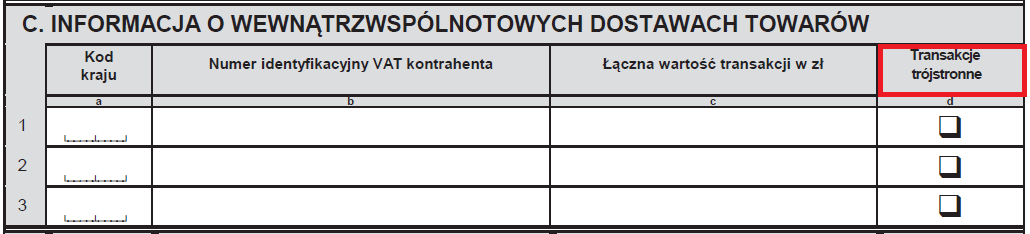

Natomiast w informacji podsumowującej transakcja pojawi się w części C “Informacja o wewnątrzwspólnotowych dostawach towarów” na zasadach ogólnych:

Rozliczenie transakcji trójstronnej przez drugą w kolejności firmę B

Rozliczanie transakcji trójstronnej przez drugiego w kolejności przedsiębiorcę nakłada na niego nieco więcej obowiązków niż w przypadku pierwszego przedsiębiorcy.

Drugi w kolejności uczestnik transakcji trójstronnej wystawia fakturę na rzecz firmy C, na której powinny się znaleźć następujące informacje:

- Adnotacja „VAT: Faktura WE uproszczona na mocy art. 135–138 ustawy o VAT” lub „VAT: Faktura WE uproszczona na mocy artykułu 141 dyrektywy 2006/112/WE”.

- Informacja, że podatek VAT z tytułu dokonanej dostawy zostanie rozliczony przez ostatniego w kolejności przedsiębiorcę firmę Z – odwrotne obciążenie.

- Numer VAT-UE z kodem kraju, w którym został nadany, zarówno drugiego, jak i ostatniego przedsiębiorcy, odpowiednio firmy B i C.

Warto w tym miejscu zwrócić uwagę na wyrok TSUE z dnia 8 grudnia 2022 r. w sprawie C-247/21, w którym mowa jest o rozliczaniu transakcji trójstronnych. Jest to wyrok bardzo niekorzystny dla przedsiębiorców. Mowa jest w nim o tym, że w ramach transakcji trójstronnej nabywca końcowy nie jest skutecznie wyznaczony do zapłaty podatku VAT, jeśli faktura wystawiona przez nabywcę pośredniego nie zawiera wzmianki o odwrotnym obciążeniu w VAT. Pominięcie tej wzmianki nie może zostać skorygowane w późniejszym terminie. Będzie to skutkowało obowiązkiem zapłaty podatku VAT przez drugiego w kolejności uczestnika transakcji bez prawa do odliczenia podatku VAT naliczonego. To rozstrzygnięcie zmieniło dotychczasowe podejście TSUE, gdzie kwestie formalne miały drugoplanowe znaczenie, kluczowy był faktyczny przebieg transakcji trójstronnej.

Drugi w kolejności uczestnik transakcji będzie miał następujące obowiązki sprawozdawczo-ewidencyjne:

-

Rozliczenie faktury otrzymanej od firmy A jako transakcji WNT z oznaczeniem TT_WNT w części ewidencyjnej JPK_V7.

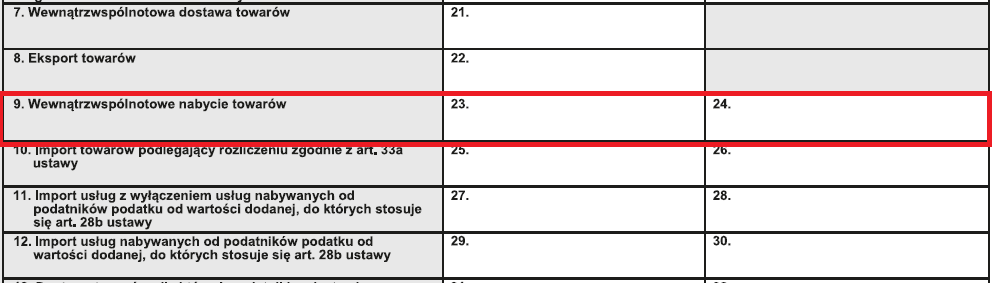

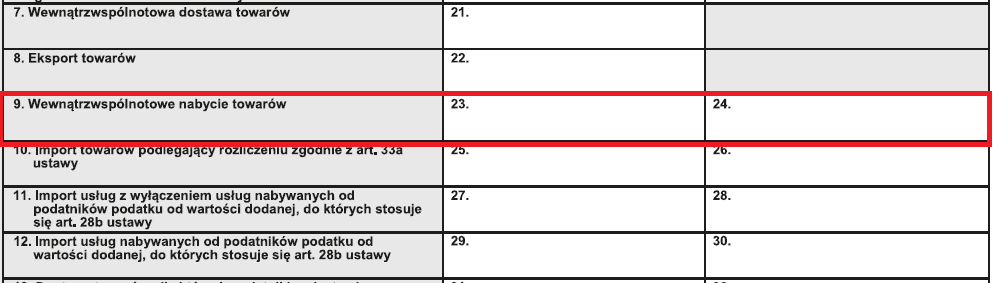

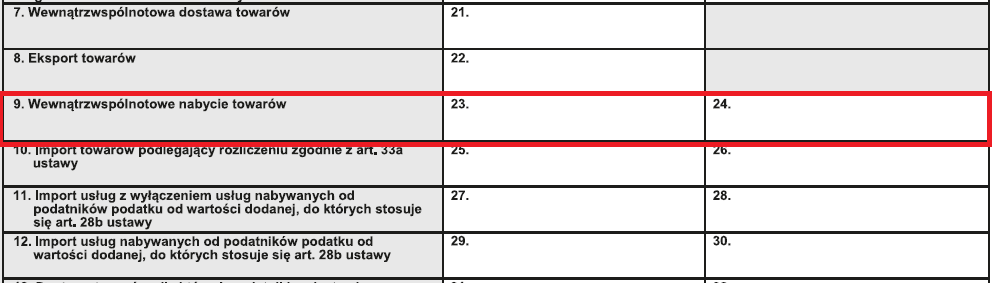

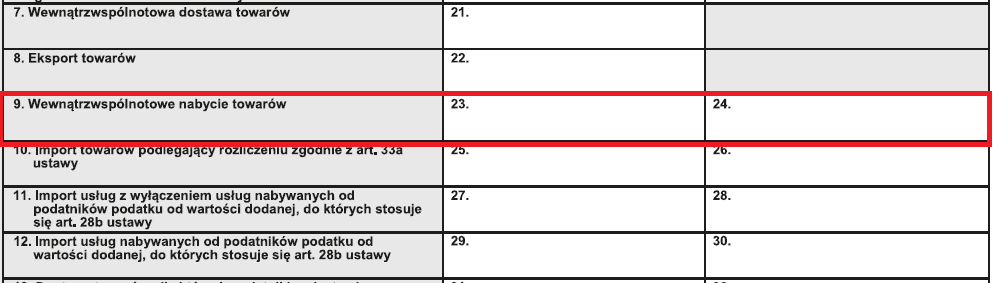

W JPK_V7 transakcja WNT zostanie wykazana tak samo, jak każda inna w tym samym miejscu:

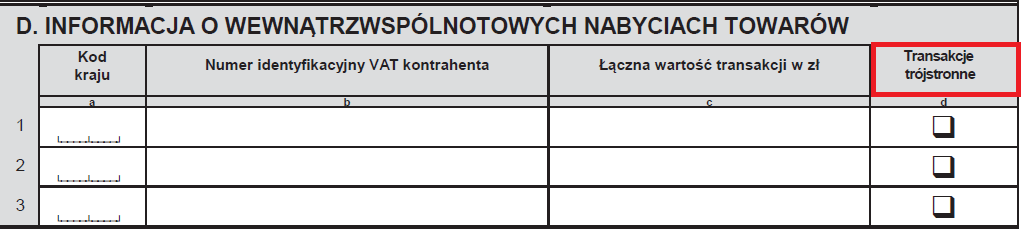

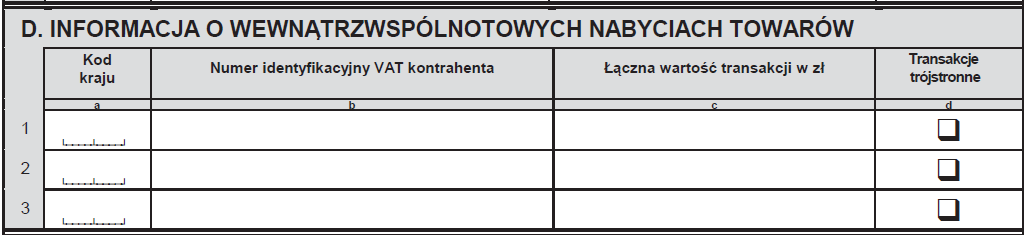

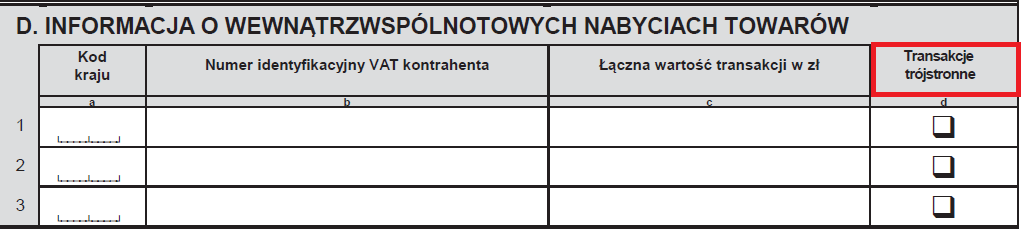

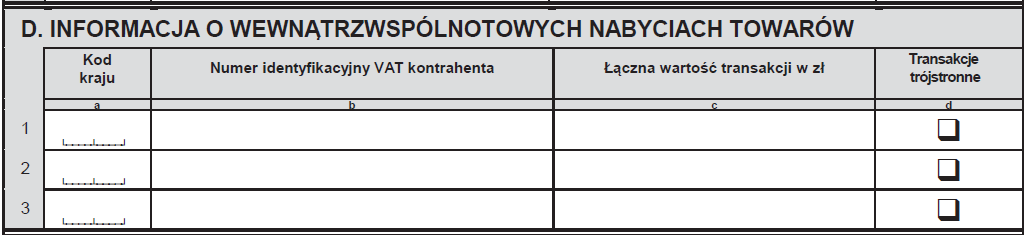

W informacji podsumowującej VAT-UE transakcja znajdzie się w części D, w której rozliczane są transakcje WNT, przy czym należy pamiętać o zaznaczeniu, że mamy do czynienia z transakcją trójstronną:

- Rozliczenie faktury wystawionej dla firmy C, jako transakcji WDT z oznaczeniem TT_D w części ewidencyjnej JPK_V7.

Transakcja WDT zostanie wykazana w JPK_V7 w takiej samej pozycji, jak każda inna:

Transakcja WDT w informacji podsumowującej VAT-UE musi być z zaznaczeniem, że jest to transakcja trójstronna:

Rozliczenie transakcji trójstronnej przez trzecią w kolejności firmę C

W przypadku trzeciego w kolejności uczestnika transakcji trójstronnej to rozlicza on jedynie fakturę otrzymaną od firmy B. Jest to dla niego transakcja WNT i tak też ją wykazuje zarówno w JPK_V7, jak i informacji podsumowującej VAT-UE. W tym przypadku rozliczenie nie będzie się niczym różniło od innych transakcji WNT.

Prezentacja w JPK_V7:

Prezentacja w informacji podsumowującej VAT-UE:

Podsumowanie

W dzisiejszej publikacji omówiliśmy zasady rozliczania transakcji trójstronnej, wyjaśniając na przykładzie, jak wygląda uproszczone rozliczanie i jakie obowiązki sprawozdawczo-ewidencyjne mają wszyscy uczestnicy transakcji.

W transakcji trójstronnej chodzi o zasady rozliczenia dostawy towaru, w której uczestniczą trzy różne firmy z trzech różnych krajów UE. Towar jest wysyłany przez pierwszego w kolejności uczestnika i trafia do ostatniego kontrahenta. Drugi w kolejności uczestnik jest pośrednikiem, który dzięki możliwości zastosowania uproszczenia nie ma obowiązku rejestracji do podatku VAT w innych krajach UE.

Każdy z uczestników musi pamiętać o prawidłowym rozliczeniu transakcji zarówno w JPK_V7, jak i informacji podsumowującej VAT-UE. Po ostatnim wyroku TSUE pośrednik powinien pamiętać o prawidłowym oznaczeniu faktury, że jest to odwrotne obciążenie, żeby ostatni w kolejności uczestnik był zobowiązany do rozliczenia podatku VAT. Skutki niedopełnienia tego obowiązku mogą być bardzo dotkliwe dla przedsiębiorcy. Dodatkowo pośrednik stosuje oznaczenia w JPK_V7 odpowiednio TT_WNT i TT_D, o czym nie może zapomnieć, ponieważ jest to informacja, że rozliczenie transakcji dotyczy drugiego w kolejności uczestnika w ramach transakcji trójstronnej w procedurze uproszczonej.

Transakcja trójstronna w procedurze uproszczonej wymaga wykonania kilku czynności sprawozdawczo-ewidencyjnych, ale dzięki temu drugi w kolejności uczestnik unika obowiązku rejestracji w innych krajach.

Stan prawny na dzień: 08.10.2024 r.

Zasiłek opiekuńczy dla opiekuna tymczasowego z Ukrainy

Zasiłek opiekuńczy dla opiekuna tymczasowego z Ukrainy

Pobyt w szpitalu a brak L4 – jak naliczyć wynagrodzenie?

Pobyt w szpitalu a brak L4 – jak naliczyć wynagrodzenie?

Pieczątka i konto bankowe

Pieczątka i konto bankowe

Zakup oprogramowania z zagranicy a podatek u źródła

Zakup oprogramowania z zagranicy a podatek u źródła