Najem nieruchomości jest bardzo popularną formą zarabiania pieniędzy. W zależności od rozmiaru świadczonych usług może stanowić jedyne lub dodatkowe źródło dochodów. Również na tym rynku widoczna jest duża konkurencja, nic więc dziwnego, że wynajmujący szukają sposobów na zdobycie klientów. Jednym z nich jest oferowanie swoich lokali na różnego rodzaju platformach. W dzisiejszej publikacji opiszemy jak wykazać przychód osiągnięty na Airbnb i Booking.com i przekażemy jeszcze kilka innych cennych informacji.

Najem długo i krótkoterminowy – czym się różnią?

W przepisach podatkowych nie znajdziemy specjalnego rozróżnienia dla najmu krótkoterminowego czy długoterminowego. Dotrzemy jedynie do ogólnych informacji na temat zasad opodatkowania w podatku dochodowym i podatku VAT. Brak wyraźnych zapisów na ten temat w ustawach może przysparzać wielu problemów wynajmującym. Mozolne szukanie wyjaśnień, interpretacji podatkowych czy wyroków sądowych rzuca nieco światła na nieoczywiste kwestie, ale nie rozwiązuje problemu.

| Różnice pomiędzy najmem długoterminowym i krótkoterminowym w pigułce

|

| Najem długoterminowy

|

Najem krótkoterminowy

|

| Umowa najmu jest zawierana w dłuższym przedziale czasu, najczęściej jest liczona w latach i miesiącach

|

Umowa najmu jest zawierana na okres nie dłuższy niż miesiąc, najczęściej są to dni, tygodnie, niekiedy godziny

|

| Umowa najmu powinna być zawarta z osobistym udziałem obydwu stron

|

Umowa najmu może być zawarta na odległość

|

Podobieństwa i różnice pomiędzy najmem długo i krótkoterminowym zostały opisane w podlinkowanej publikacji.

Najem długo i krótkoterminowy – kody PKD

Z uwagi na brak definicji czy wyjaśnień w przepisach podatkowych warto jeszcze na chwilę zatrzymać przy Polskiej Klasyfikacji Działalności (PKD), gdzie znajdziemy informację na temat najmu krótkoterminowego i długoterminowego.

| Kod PKD

|

Opis

|

55.20.Z

Obiekty noclegowe turystyczne i miejsca krótkotrwałego zakwaterowania |

Podklasa obejmuje:

- zakwaterowanie w cyklu dziennym lub tygodniowym w specjalnie wydzielonych umeblowanych pokojach lub pomieszczeniach umożliwiających mieszkanie,

- przygotowywanie posiłków oraz spanie lub

- warunki do gotowania lub

- wyposażone kuchnie.

Mogą to być:

- pokoje,

- apartamenty,

- mieszkania w budynkach wielopiętrowych lub zespołach budynków,

- domki letniskowe lub domki kempingowe.

Mogą być zapewnione minimalne usługi towarzyszące zakwaterowaniu. Podklasa ta obejmuje krótkotrwałe zakwaterowanie w:

- ośrodkach kolonijnych i pozostałych obiektach wypoczynku wakacyjnego takich jak przykładowo: ośrodki wczasowe, domy wycieczkowe, ośrodki szkoleniowo-wypoczynkowe,

- domkach i chatach bez obsługi,

- gospodarstwach wiejskich (agroturystyka,

- kwaterach dla gości i bungalowach,

- schroniskach młodzieżowych i górskich.

Podklasa nie obejmuje:

- zapewnienia umeblowanych miejsc krótkotrwałego zakwaterowania z codziennym sprzątaniem, słaniem łóżek, podawaniem posiłków i napojów – PKD 55.10.Z,

- zapewnienia zakwaterowania w domach, mieszkaniach lub apartamentach, włączając umeblowane, w celu dłuższego pobytu, zazwyczaj w cyklu miesięcznym lub rocznym – dział 68 PKD

|

68.20.Z

Wynajem i zarządzanie nieruchomościami własnymi lub dzierżawionymi – najem długoterminowy

|

Podklasa obejmuje:

Wynajem i zarządzanie nieruchomościami własnymi lub dzierżawionymi, takimi jak:

- budynki mieszkalne i mieszkania,

- budynki niemieszkalne, włączając obiekty wystawowe,

- magazyny, włącznie z przeznaczonymi na użytek handlu hurtowego artykułami rolno-spożywczymi,

- grunty,

- domy, mieszkania, apartamenty, włączając umeblowane.

Wynajem jest na dłuższy okres użytkowania, tzn. w cyklu miesięcznym lub rocznym.

Podklasa ta obejmuje również wynajem:

- miejsc pod przewoźne domy mieszkalne,

- miejsc w schroniskach dla zwierząt gospodarskich.

Podklasa nie obejmuje:

- działalności hoteli,

- letnich domów,

- wynajmu pokoi gościnnych,

- pól namiotowych,

- kempingów,

- pozostałych obiektów i miejsc zakwaterowania na krótkie pobyty, sklasyfikowanej w odpowiednich podklasach działu 55.

|

Uwaga!

Projektowana jest zmiana kodów PKD 2007 na kody 2025, przy czym w okresie przejściowym przedsiębiorcy, którzy dokonali wpisy w CEIDG przed zmianą przepisów i nie będą dokonywali aktualizacji w CEIDG po zmianie przepisów mogą stosować kody PKD 2007 jeszcze przez okres 24 miesięcy. Podmioty, które rozpoczną działalność po zmianie przepisów lub złożą wniosek o zmianę wpisu w CEIDG muszą stosować kody PKD 2025

|

Wynajem krótkoterminowy – czy zawsze w działalności gospodarczej?

Przy najmie krótkoterminowym warto pamiętać, że nie mogą mu towarzyszyć tzw. usługi towarzyszące, jak przykładowo: sprzątanie, wyżywienie, zmiana pościeli i ręczników. Taka usługa kompleksowa jest definiowana, jako usługa zakwaterowania, która zawsze będzie rozliczana w działalności gospodarczej. Przyjęło się uznawać, że najem poza działalnością gospodarczą przeważnie jest długoterminowy, liczony co najmniej w miesiącach. Jednak czy zawsze tak jest w praktyce? Otóż jak się okazuje nie zawsze, przykładem niech będzie sytuacja opisana w interpretacji nr 0115-KDIT1.4011.754.2022.1.MST z dnia 11.01.2023 r. Małżeństwo postanowiło wynajmować mieszkanie poza działalnością gospodarczą w ramach wynajmu krótkoterminowego. Z najemcami mają być zawierane umowy na bardzo krótki okres, np. 1 lub 2 dni, lub tydzień czy miesiąc. W ocenie Dyrektora Krajowej Informacji Skarbowej (KIS) w tym przypadku krótkoterminowy najem lokalu mieszkalnego ma charakter okazjonalny, czynności z nim związane nie są podejmowane w sposób zorganizowany i ciągły. Tym samym osiągane przychody mogą być opodatkowane poza działalnością gospodarczą zryczałtowanym podatkiem dochodowym według stawki 8,5% a powyżej 100.000 zł kwoty przychodów 12,5%.

Jak widać, w ramach najmu prywatnego można rozliczać nie tylko najem długoterminowy, ale również najem krótkoterminowy, o ile nie spełnia definicji usługi zakwaterowania.

Wynajem mieszkania przez portale internetowe

W ostatnich latach dużą popularnością cieszy się wynajem mieszkań przez portale pośredniczące. Dzięki takiej funkcjonalności wynajmujący ma możliwość obsługi rezerwacji, płatności czy kontaktu z najemcą. W internecie można napotkać wiele różnych portali, jednak chyba najbardziej popularne są Booking.com czy Airbnb. Jeszcze do niedawna wynajem krótkoterminowy nie był objęty szczególnym nadzorem. To się jednak zmieniło po wprowadzeniu Dyrektywy DAC7, która zaczęła obowiązywać od 1 lipca 2024 roku. Jakie to ma znaczenie dla platform zajmujących się rezerwacją noclegów? Otóż platformy zostały zobligowane do cyklicznego raportowania przeprowadzanych transakcji. Wprowadzone zmiany są wynikiem obowiązku wdrożenia przepisów unijnych do przepisów krajowych.

Na temat wpływu Dyrektywy DAC7 na rynek nieruchomości powstała publikacja, którą warto przeczytać w całości.

Wprowadzona zmiana przepisów ma na celu poprawę bezpieczeństwa osób, które korzystają z oferowanych usług. Przede wszystkim chodzi jednak o obowiązek gromadzenia i przekazywania administracji podatkowej informacji o sprzedawcach, którzy dokonali transakcji za pośrednictwem platform. Nowe przepisy mają m.in. wyeliminować szarą strefę w obszarze najmu. Jest to narzędzie, które może posłużyć do sprawdzenia, kto płaci, a kto nie płaci podatku od najmu, bez względu na to czy będzie to najem prywatny, czy w działalności.

W przypadku najmu przez platformę pośredniczącą dochodzi do wystawienia faktury np. przez Airbnb lub Booking.com na rzecz klienta. Wynajmujący w takim przypadku otrzyma jedynie zapłatę od platformy, ale musi pamiętać, że jego obowiązkiem jest rozliczenie w przychodach sprzedaży usługi najmu w kwocie brutto, przed potrąceniem prowizji należnej dla platformy. Jeśli będzie wystawiana faktura, to taka sprzedaż powinna być zaewidencjonowana z danymi najemcy.

Przykład 1

Za najem lokalu platforma pośrednicząca pobrała płatność w kwocie 2.000 zł, z czego 200 zł stanowi prowizję należną dla platformy.

W takim przypadku kwota 2.000 zł znajdzie się w przychodach do opodatkowania, a 200 zł będzie stanowiło koszty uzyskania przychodów. W związku z tym dochód wyniesie 1.800 zł.

B. Ryczałt ewidencjonowany.

W przypadku ryczałtu w przychodzie do opodatkowania znajdzie się kwota 2.000 zł.

Jeśli najem był dokonywany zarówno na rzecz firm, jak i osób fizycznych nieprowadzących działalności, to należy pamiętać, że w takim przypadku:

- sprzedaż dla firm jest dokumentowana fakturami,

- sprzedaż dla osób fizycznych może być wykazana zbiorczym zapisem na podstawie np. zestawienia sprzedaży otrzymanej od platformy lub wydruku z kasy fiskalnej.

Koszt w PKPiR będzie dokumentowany na podstawie faktury za prowizję, którą przedsiębiorca otrzyma od platformy pośredniczącej.

Kasa fiskalna przy najmie

Jeśli chodzi o posiadanie kasy fiskalnej, to obowiązują tutaj takie same zasady, jak dla każdej innej sprzedaży. W Rozporządzeniu w sprawie zwolnień z obowiązku prowadzenia ewidencji sprzedaży przy zastosowaniu kas rejestrujących znajdują się szczegółowe informacje na ten temat. Tak naprawdę przedsiębiorca ma do wyboru trzy opcje opisane poniżej.

Zwolnienie z ewidencjonowania do kwoty 20.000 zł:

-

Limit sprzedaży na rzecz osób fizycznych wynosi 20.000 zł. Jeżeli zostanie przekroczony przedsiębiorca może zakupić kasę, albo skorzystać z jednego z niżej wymienionych zwolnień i mimo przekroczenia limitu nie nabijać sprzedaży na kasę, przy założeniu, że jest to jedyna sprzedaż na rzecz osób fizycznych. Limit jest liczony na każdy rok oddzielnie.

Zwolnienie z ewidencjonowania na podstawie załącznika do Rozporządzenia:

- Świadczący usługę otrzyma w całości zapłatę za wykonaną czynność za pośrednictwem poczty, banku lub spółdzielczej kasy oszczędnościowo-kredytowej na rachunek bankowy lub na rachunek podatnika w spółdzielczej kasie oszczędnościowo-kredytowej, a z ewidencji i dowodów dokumentujących zapłatę jednoznacznie wynika, jakiej konkretnie czynności dotyczyła,

- Usługi krótkoterminowego zakwaterowania, z wyłączeniem usług hotelarskich i turystycznych, jeżeli świadczenie tych usług w całości zostało udokumentowane fakturą.

Faktura od Airbnb lub Booking.com

Booking.com i Airbnb świadczą usługi pośrednictwa w zakwaterowaniu. Obydwie firmy nie posiadają siedziby działalności gospodarczej lub oddziału w Polsce, dlatego faktura na usługę pośrednictwa w zakwaterowaniu (prowizja) powinna zostać rozliczona, jak import usług.

| Airbnb

|

Booking.com

|

| Firma z siedzibą w USA

|

Firma z siedzibą w Holandii

|

| Na stronie internetowej Airbnb znajdują się informacje na temat zasad rozliczania przez platformę. W przypadku działalności gospodarczej należy założyć konto firmowe

|

Na stronie Booking.com opisane są zasady rozliczania przez platformę. W przypadku działalności gospodarczej należy założyć konto firmowe

|

| Import usług spoza UE, brak w rejestrze VIES

|

Import usług UE, znajduje się w rejestrze VIES

|

| Firma korzysta z modelu opartego na prowizji, wynajmujący płaci ustalony procent od każdej rezerwacji

|

| Faktura prowizyjna jest wystawiana na początku kolejnego miesiąca za miesiąc poprzedni

|

Faktura prowizyjna jest wystawiana jest za miesiąc sprzedaży usługi

|

Zanim jednak przejdziemy do omówienia rozliczenia otrzymanej faktury, to należy ustalić, czy usługa pośrednictwa jest usługą związaną z nieruchomością, czy też nie? Dlaczego to jest tak ważne? Otóż ustawa o podatku VAT przewiduje szczególne zasady rozliczania, jeśli byłyby to usługi związane z nieruchomościami. Z pomocą przychodzi nam Rozporządzenie wykonawcze Rady UE ustanawiające środki wykonawcze do Dyrektywy 2006/112/WE w sprawie podatku VAT. Znajdziemy w nim przykładowy katalog usług związanych i niezwiązanych z nieruchomością.

W podlinkowanej publikacji omówiony został temat opodatkowania usług budowlanych, ale nas będzie interesował katalog usług niezwiązanych z nieruchomością. Zostało w nim wymienione m.in. pośrednictwo w świadczeniu usług zakwaterowania hotelowego lub sektorach o podobnej funkcji.

Ważne!

Usługa pośrednictwa w zakwaterowaniu nie jest usługą związaną z nieruchomością, dlatego będzie rozliczana w podatku VAT przez przedsiębiorcę/usługobiorcę w miejscu, w którym posiada siedzibę działalności gospodarczej

|

| Każdy przedsiębiorca, bez względu na to czy jest czynnym, czy zwolnionym podatkiem VAT, który podpisze umowę z Booking.com lub Airbnb rozliczy otrzymana fakturę za usługę pośrednictwa, jak import usług

|

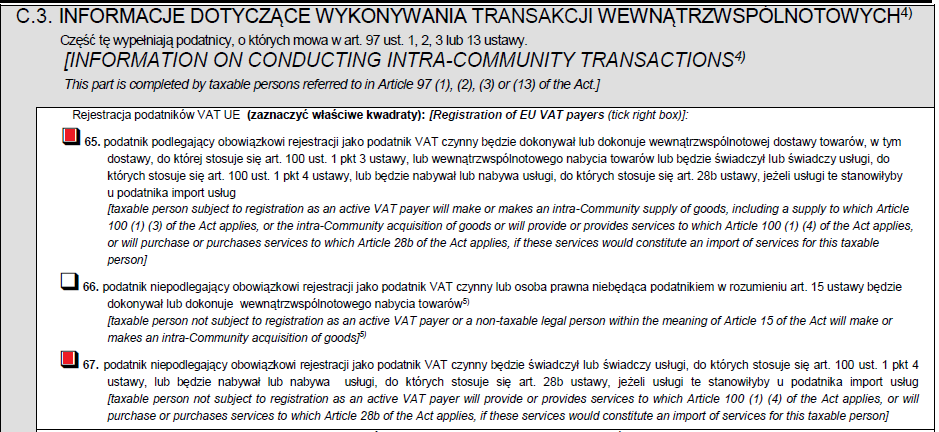

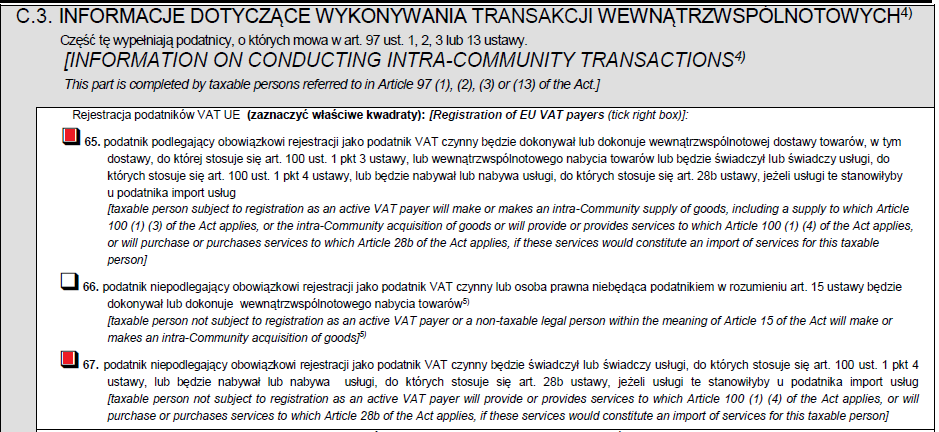

Polski przedsiębiorca, jeżeli wcześniej tego nie zrobił, ma obowiązek złożyć do urzędu skarbowego zgłoszenie rejestracyjne VAT-R lub jego aktualizację w celu poinformowania, że będzie rozliczał import usług:

Poz. 65 zaznacza przedsiębiorca, który jest czynnym podatnikiem VAT, natomiast poz. 67 zaznacza podatnik VAT zwolniony.

Przedsiębiorca, który jest czynnym, zarejestrowanym podatnikiem VAT, powinien otrzymać fakturę bez naliczonego podatku VAT. Taka transakcja będzie rozliczona w podatku VAT zarówno po stronie podatku VAT należnego, takiego jak od sprzedaży i podatku VAT naliczonego, takiego jak od zakupów. Tym samym będzie to transakcja neutralna podatkowo na gruncie VAT. Rozliczenie transakcji znajdzie się zarówno w rejestrze VAT sprzedaży jak i rejestrze VAT zakupu. Natomiast w JPK_V7 będzie wykazane:

- podatek należny:

P_29 i P_ 30 – import usług z UE,

P_ 27 i P_ 28 – import usług spoza UE,

- podatek naliczony:

P_42 i P_ 43 – nabycia pozostałe lub

P_40 i P_ 41 – nabycia związane ze środkami trwałymi.

Przykład 2

Pani Ilona otrzymała wpłatę od Booking.com na kwotę PLN 2.000 zł, jest to najem krótkoterminowy opodatkowany stawką 8% VAT. Pani Ilona jest czynnym podatnikiem VAT z pełnym prawem do odliczenia podatku. W takim przypadku podatek VAT należny i naliczony wynosi 160 zł.

Ujęcie w JPK_V7:

- podatek należny – P_29 i P_ 30 – 160 zł,

- podatek naliczony – P_42 i P_ 43 – 160 zł.

Z uwagi, na to że po stronie sprzedaży i zakupu została wykazana taka sama wartość z tytułu tej transakcji nie ma podatku VAT do zapłaty, czyli transakcja jest naturalna podatkowo.

Przedsiębiorca, który korzysta ze zwolnienia z VAT, ma obowiązek wykazania takiej transakcji w deklaracji VAT-8 lub VAT-9M. W takim przypadku podatek VAT należny trzeba zapłacić do urzędu skarbowego, jednak przedsiębiorca nie ma prawa do jego odliczenia, ponieważ nie jest VAT-owcem. Jeśli przedsiębiorca prowadzi PKPiR może ten podatek zaliczyć do kosztów uzyskania przychodów w dacie wysyłki deklaracji do urzędu.

Przykład 3

Pan Jakub prowadzi PKPiR, korzysta ze zwolnienia od podatku VAT, wynajmuje mieszkania przez platformę Airbnb, od której otrzymał zapłatę w kwocie 1.000 zł w ramach najmu krótkoterminowego, a więc opodatkowanego stawką 8% VAT. Podatek należny w tym przypadku wynosi 80 zł, został on wykazany w deklaracji VAT-9M i podlega wpłacie na konto urzędu skarbowego. Deklaracja VAT-9M została przesłana do urzędu 15 czerwca 2024 r. za miesiąc maj 2024 r. W takim przypadku kwota 80 zł znajdzie się w kosztach w PKPiR w dacie 15.06.2024 r. ,/p>

Więcej szczegółów na temat rozliczania usług nabytych z zagranicy można znaleźć w podlinkowanej publikacji.

Wynajem przez Airbnb lub Booking.com oznacza, że przedsiębiorca otrzymuje czynsz za najem, który najpierw wpływa na rachunek bankowy platformy pośredniczącej, a dopiero później otrzymuje go wynajmujący. Rodzi się pytanie o moment powstania obowiązku podatkowego w VAT? W tym przypadku sprawa nie jest do końca oczywista. Z ustawy o podatku VAT wynika, że w przypadku świadczenia m.in. usług najmu obowiązek podatkowy powstaje z chwilą wystawienia faktury, jeśli faktura nie zostanie wystawiona z chwilą upływu terminu do jej wystawienia. Przy czym w umowie powinna być zawarta informacja, w jakim terminie taka faktura ma być wystawiona. W przypadku, gdy strony nie dopełniły tej formalności, obowiązek podatkowy powstanie z chwilą upływu terminu płatności. Potwierdza to Dyrektor Krajowej Informacji Skarbowej w interpretacji z dnia 2 kwietnia 2019 r. nr 0111-KDIB3-1.4012.952.2018.2.ICZ. W tym przypadku przedsiębiorca wynajmuje przez serwisy Booking.com i Airbnb. Osoba zainteresowana najmem krótkoterminowym dokonuje zapłaty na rachunek bankowy serwisu. Po zakończonej umowie serwis rozlicza się z przedsiębiorcą w terminach wynikających z regulaminu platformy, takich terminów nie ma w umowie. Po potrąceniu prowizji za usługę pośrednictwa czynsz najmu wpływa na rachunek przedsiębiorcy. Mogą wystąpić dwie sytuacje, kiedy obowiązek podatkowy powstanie z chwilą wystawienia faktury. Jeśli faktura nie zostanie wystawiona i w umowie nie został określony termin na jej wystawienie, to obowiązek podatkowy powstanie w dniu rozpoczęcia realizacji usługi najmu krótkoterminowego.

Jak wykazać przychód osiągnięty na Airbnb lub Booking.com?

Przychód z tytułu najmu jest również rozliczany w przychodach do opodatkowania, w zależności od wybranej formy opodatkowania. Skoro najem jest w ramach prowadzonej działalności gospodarczej, to przychód będzie wykazany, jak każda inna sprzedaż w tej działalności, albo w PKPiR lub w Ewidencji przychodów. Problematyczny może być moment wykazania tego przychodu. Obowiązek podatkowy w PIT powstaje z chwilą:

- wydania rzeczy,

- zbycia prawa majątkowego,

- wykonania usługi lub częściowego wykonania usługi,

- nie później niż z dniem wystawienia faktury lub uregulowania należności.

Usługi o charakterze ciągłym mogą być rozliczane w okresach rozliczeniowych, takich jak miesiąc, kwartał czy rok, przy czym musi to wynikać z zawartej umowy. Warto zapoznać się z publikacją na temat powstania obowiązku podatkowego w VAT. W związku z tym w przypadku przychodów osiągniętych na Booking.com czy Airbnb, moment wykazania przychodu będzie zależał od konkretnej umowy i sytuacji. Przychód powinien być rozpoznany w momencie wystąpienia jednej z przesłanek wymienionych powyżej, która wystąpiła jako pierwsza.

Podsumowanie

W dzisiejszej publikacji omówiono temat wynajmu mieszkania przez platformy takie jak Booking.com i Airbnb. Są to serwisy pośredniczące w wynajmie, przez które klienci wyszukują i rezerwują interesujące ich lokale, jest to najem o charakterze krótkoterminowym, który może być rozliczany zarówno w działalności gospodarczej, jak i poza nią, jako najem prywatny.

Nie ma przepisów szczególnych, które regulowałyby wprost zasady rozliczania ani w podatku VAT ani w podatku dochodowym. Mamy do czynienia z dwoma usługami, usługa pośrednictwa w najmie i usługą najmu. Z uwagi, że usługa pośrednictwa jest świadczona przez platformy zagraniczne, jedna ma siedzibę w UE, druga poza UE, w grę wchodzi rozpoznanie i rozliczenie importu usług.

Natomiast sama usługa najmu i przychód z niej osiągnięty, jeśli jest rozliczany w działalności gospodarczej, to będzie podlegał rozliczeniu zarówno w podatku VAT, jak i podatku dochodowym.

Do najmu krótkoterminowego ma zastosowanie 8% stawka VAT a przedsiębiorca ma obowiązek wykazania przychodu we właściwym okresie rozliczeniowym, czyli wówczas kiedy powstał obowiązek podatkowy w VAT. Usługa najmu w VAT jest rozliczana w momencie wystawienia faktury, z upływem terminu do jej wystawienia, ale taka informacja musi się znaleźć w umowie pomiędzy platformą a przedsiębiorcą. Jeśli taki zapis nie znajdzie się w umowie, to rozliczenia w VAT dokonuje się z chwilą rozpoczęcia realizacji usługi. Przynajmniej takie podejście prezentuje fiskus w jednej z interpretacji podatkowych.

Co do podatku dochodowego, to przedsiębiorca musi rozpoznać właściwy moment powstania obowiązku podatkowego i zaksięgować przychód w PKPiR lub Ewidencji przychodów, w zależności od wybranej formy opodatkowania.

W przypadku najmu należy pamiętać o obowiązku posiadania kasy fiskalnej do sprzedaży na rzecz osób fizycznych, jeśli przedsiębiorca nie spełnia warunków do skorzystania ze zwolnienia z ewidencjonowania lub nie chce skorzystać z takiej możliwości.

Końcowo nadmieniamy, że w artykule opisano zasadę rozliczania w oparciu o ogólne założenia do transakcji zawieranych przez Booking.com i Airbnb. Przy czym warto podkreślić, że zaprezentowano stanowisko w interpretacji podatkowej, zapadło w jednostkowej sprawie. Dlatego przedsiębiorcy, którzy mają wątpliwości, powinni zwrócić się z zapytaniami do doradcy podatkowego, czy złożyć zapytanie o wydanie interpretacji podatkowej. To pozwoli na rozwianie wszelkich wątpliwości i wskaże właściwy kierunek postępowania.

Stan prawny na dzień: 21.11.2024 r.

Snapchat. Nie zapominaj o tej platformie opracowując strategię marketingową

Snapchat. Nie zapominaj o tej platformie opracowując strategię marketingową

BHP a praca zdalna 2024 – obowiązki pracodawców

BHP a praca zdalna 2024 – obowiązki pracodawców

Świadczenie usług drogą elektroniczną – wszystko, co musisz wiedzieć!

Świadczenie usług drogą elektroniczną – wszystko, co musisz wiedzieć!

Limit płatności gotówkowej a PIT i VAT

Limit płatności gotówkowej a PIT i VAT