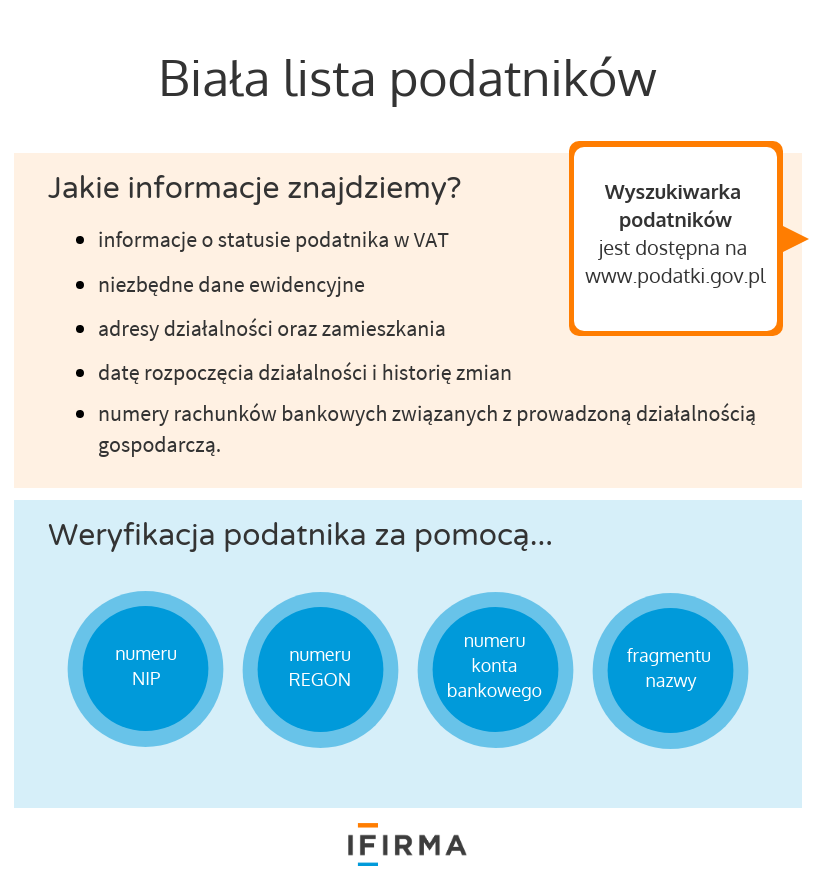

Prowadzenie w postaci elektronicznej wykazu podmiotów podatku VAT zwanego białą listą przysporzyło przedsiębiorcom dodatkowych obowiązków. Oczywiście sprawdzanie rachunków bankowych, na które dokonywane są płatności za faktury kosztowe nie jest obowiązkowe. Ale zapłata na rachunek spoza białej listy niesie określone konsekwencje finansowe. Sprawdźmy jakie.

- 1. Zapłata na rachunek spoza białej listy

- 2. W jaki sposób dokumentować zmniejszenie kosztów?

- 3. Jak dokonać wyksięgowania w PKPiR?

- 4. Przelewy na rachunek inny niż na białej liście – przykłady

- 5. Czy można uniknąć konsekwencji zapłaty na inny rachunek niż w wykazie?

Zapłata na rachunek inny niż na białej liście podatników – omówione zagadnienia:

Zapłata na rachunek spoza białej listy

Jeżeli po 1 stycznia 2020 roku dokonamy zapłaty powyżej 15.000 zł na rzecz naszego kontrahenta na rachunek bankowy spoza białej listy nie ujmiemy w kosztach uzyskania przychodu kwoty z faktury kosztowej.

Od 2020 roku zmieniły się przepisy ustawy o podatku dochodowym od osób fizycznych (art. 22p ust. 1 ustawy o PIT). Zapis w ust. 1 pkt 1 obowiązywał już od 2017 roku, a mianowicie w transakcjach handlowych pomiędzy przedsiębiorcami nie można dokonywać płatności powyżej 15.000 zł w formie gotówkowej. Nowy zapis w ust. 1 pkt 2 ma związek ze zmianą przepisów w podatku VAT od 1 września 2019 roku – wprowadzenie elektronicznego wykazu podatników.

Przy płatnościach powyżej 15.000 zł na faktury wystawione przez podatnika VAT zarejestrowanego na potrzeby tego podatku należy wykonać przelew na rachunek bankowy znajdujący się na białej liście. W przeciwnym razie nastąpi wyłączenie płatności z kosztów uzyskania w PIT.

Jeżeli nie zapłaciłeś na rachunek z białej listy i nie złożyłeś ZAW-NR w ciągu 3 dni to musisz wyksięgować koszty.

W jaki sposób dokumentować zmniejszenie kosztów?

Zgodnie z art. 22p ust. 2 ustawy o PIT jeżeli płatność zostanie dokonana na rachunek spoza białej listy przedsiębiorca w tej części jest zobowiązany do zmniejszenia kosztów uzyskania przychodów lub w przypadku braku takiej możliwości zwiększenia przychodów w miesiącu, w którym dokonano takiej płatności.

Zgodnie z nowym rozporządzeniem w sprawie prowadzenia PKPiR należy tego dokonać na podstawie następujących dokumentów § 11 ust. 3 pkt 2 i 3:

“2) dokumenty określające zmniejszenie kosztów uzyskania przychodów lub zwiększenie przychodów na podstawie art. 22p ustawy o podatku dochodowym, zawierające co najmniej:

a) datę wystawienia dokumentu oraz miesiąc, w którym dokonuje się zmniejszenia kosztów uzyskania przychodów lub zwiększenia przychodów,

b) wskazanie faktury, a jeżeli nie istniał obowiązek wystawienia faktury, wskazanie umowy albo innego dokumentu, stanowiących podstawę do zaliczenia kosztu do kosztów uzyskania przychodów,

c) wskazanie kwoty, o którą podatnik zmniejsza koszty uzyskania przychodów lub zwiększa przychody,

d) podpis osoby sporządzającej dokument,lub

3) inne dowody, wymienione w § 12 i § 13, stwierdzające fakt dokonania operacji gospodarczej zgodnie z jej rzeczywistym przebiegiem i zawierające co najmniej:

a) wiarygodne określenie wystawcy lub wskazanie stron (nazwę i adresy) uczestniczących w operacji gospodarczej, której dowód dotyczy,

b) datę wystawienia dowodu oraz datę lub okres dokonania operacji gospodarczej, której dowód dotyczy, z tym że jeżeli data dokonania operacji gospodarczej odpowiada dacie wystawienia dowodu, wystarcza podanie jednej daty,

c) przedmiot operacji gospodarczej i jego wartość oraz ilościowe określenie, jeżeli przedmiot operacji jest wymierny w jednostkach naturalnych,

d) podpisy osób uprawnionych do prawidłowego udokumentowania operacji gospodarczych – oznaczone numerem lub w inny sposób umożliwiający powiązanie dowodu z zapisami księgowymi dokonanymi na jego podstawie.”

Jak dokonać wyksięgowania w PKPiR?

Jeżeli płatności za fakturę kosztową przedsiębiorca dokona z pominięciem obowiązujących przepisów wówczas musi dokonać wyksięgowania w PKPiR. Jeżeli w miesiącu, w którym będzie miał obowiązek zmniejszenia kosztów uzyskania przychodów kwota kosztów tego miesiąca będzie wyższa od kwoty zmniejszenia wówczas dokonuje księgowania ze znakiem minus w odpowiedniej kolumnie PKPiR (kol. 10 lub 11 lub 13).

Przykład 1

Pan Jan w miesiącu styczniu 2020 roku otrzymał fakturę za zakupiony towar handlowy na kwotę 24.600,00 zł brutto. Płatności za fakturę dokonał w lutym 2020 roku. Nie sprawdził jednak, że rachunek bankowy jaki został zamieszczony na fakturze nie widnieje w wykazie rachunków na białej liście. W miesiącu lutym Pan Jan poniósł koszty w wysokości 35.000 zł. Kwota kosztów miesiąca lutego pozwala na wyksięgowanie z kosztów uzyskania przychodów kwoty netto 20.000 zł z kol. 10 PKPiR.

Jeżeli kwota kosztów w miesiącu wyksięgowania będzie niższa od kwoty korekty kosztu wówczas zgodnie z przepisami należy zwiększyć kwotę przychodu.

Przykład 2

Pani Ania w miesiącu styczniu 2020 roku zakupiła usługę reklamową na kwotę 19.680,00 zł brutto. Płatności dokonała w miesiącu lutym, ale jak się jednak później okazało był to rachunek bankowy spoza białej listy. W miesiącu lutym Pani Ania poniosła koszty w wysokości 10.000,00 zł. W związku z powyższym w miesiącu lutym Pani Ania dokona zmniejszenia kosztów uzyskania przychodów (16.000,00 zł netto) ze znakiem minus w kwocie 10.000,00 zł (kol. 13) i zwiększenia kwoty przychodów w kwocie 6.000,00 zł (kol. 8 – Pozostałe przychody).