Osoby zatrudnione chętnie korzystają z różnego rodzaju pozapłacowych form wsparcia. Pracodawca może motywować pracowników, poza wynagrodzeniem, jeszcze na inne sposoby. Może to robić w ramach własnych środków lub w ramach utworzonego Funduszu nazywanego Zakładowym Funduszem Świadczeń Socjalnych (ZFŚS). W dzisiejszej publikacji napiszemy na temat świadczeń finansowanych z ZFŚS i zasad ich opodatkowania i oskładkowania.

Co to jest ZFŚS?

W ustawie Kodeks pracy zostało zapisanych wiele przepisów, które mówią m.in. o tym co pracodawca musi, ale również są zapisy, z których jest napisane co może. W jednym z takich artykułów jest wskazane, że stosownie do możliwości i warunków pracodawcy, zaspokaja on bytowe, socjalne i kulturalne potrzeby swoich pracowników. Tworzenie ZFŚS nie zawsze jest obowiązkowe dla pracodawcy. W przepisach zostały zapisane tzw. warunki progowe, z których wynika, że obowiązek tworzenia ZFŚS dotyczy:

- Firm zatrudniających powyżej 50 pracowników.

- Jednostek budżetowych i samorządowych zakładów budżetowych bez względu na ilość zatrudnionych.

- Firm zatrudniających co najmniej 20 pracowników, nie więcej niż 50, o ile z wnioskiem o utworzenie Funduszu wystąpi zakładowa organizacja związkowa.

Ustawodawca przygotował specjalną ustawę, która jest dedykowana tylko temu zagadnieniu. Ustawa o zakładowym funduszu świadczeń socjalnych daje odpowiedzi na wiele kluczowych pytań dotyczących tego Funduszu, który tworzony jest na:

- finansowanie działalności socjalnej,

- dofinansowanie zakładowych obiektów socjalnych,

- tworzenie żłobków, przedszkoli, klubów dziecięcych.

Jak należy rozumieć działalność socjalną?

Pod pojęciem działalności socjalnej kryją się usługi świadczone przez pracodawców:

- na rzecz różnych form wypoczynku,

- na rzecz działalności kulturalno-oświatowej, sportowo-rekreacyjnej,

- w formie opieki nad dziećmi w żłobkach, przedszkolach, klubach dziecięcych.

Działalność socjalna może również być realizowana w formie pomocy materialnej – rzeczowej lub finansowej, zwrotnej lub bezzwrotnej pomocy na cele mieszkaniowe.

Dla kogo tworzony jest Zakładowy Fundusz Świadczeń Socjalnych?

Ze środków Funduszu mogą najczęściej korzystać:

- pracownicy i ich rodziny,

- emeryci i renciści, jako byli pracownicy i ich rodziny.

Niekiedy z Funduszu mogą korzystać również inne osoby, ale powinno to być szczegółowo doprecyzowane w regulaminie. Beneficjentami Funduszu mogą być przykładowo osoby zatrudnione na podstawie umowy cywilnoprawnej.

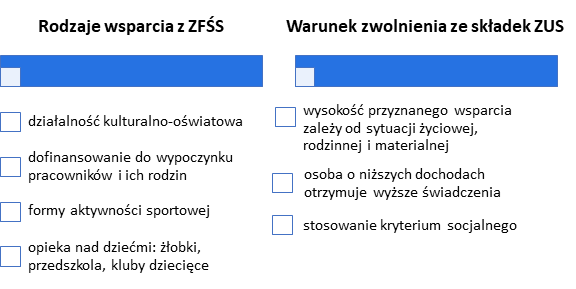

ZFŚS – co może być finansowane?

W ramach posiadanych środków pracodawca może zapisać w regulaminie, że środki ZFŚS mogą być przeznaczone m.in. na:

- wczasy,

- kolonie i obozy dla dzieci,

- wycieczki zorganizowane,

- spotkania integracyjne,

- bilety do instytucji kultury: kina, teatru, opery,

- karnety/abonamenty na różne formy aktywności sportowej,

- paczki świąteczne,

- wsparcie finansowe dla osób w trudnej sytuacji materialnej,

- pomoc na cele mieszkaniowe osób uprawnionych.

Oczywiście katalog celów, na które mogą być przeznaczone środki z ZFŚS jest katalogiem otwartym. Szczegółowe informacje na temat obowiązujących u danego pracodawcy zasad przyznawania wsparcia powinny zostać opisane w regulaminie.

O czym należy pamiętać przyznając środki z ZFŚS?

Zgodnie z ustawą przyznawanie ulgowych usług i świadczeń oraz wysokość dopłat z Funduszu uzależniona jest od sytuacji życiowej, rodzinnej i materialnej osoby uprawnionej do korzystania z Funduszu. Jest to zapis, który powinien być skrupulatnie przestrzegany, bo mówi o podstawowej idei pomocy socjalnej. Wiąże się to z każdorazową, indywidualna oceną sytuacji życiowej osoby, która ubiega się o wsparcie. Ta kwestia powinna być w sposób szczegółowy doprecyzowana w regulaminie. Potwierdzają to m.in. Sądy w wydawanych wyrokach. W jednym z nich sygn. akt III AUa 934/16 z dnia 04.04.2017 r. Sąd w uzasadnieniu podkreślił, że świadczenie ulgowych usług czy dopłaty z Funduszu uzależnione są od sytuacji rodzinnej, życiowej i materialnej osoby uprawnionej. Zasady i warunki korzystania ze środków Funduszu powinny być określone przez pracodawcę w regulaminie i powinny uwzględniać regulacje zawarte w ustawie o ZFŚS.

W jaki sposób powinny być opodatkowane świadczenia przyznawane z ZFŚS?

Świadczenia finansowane z ZFŚS nie zawsze będą zwolnione z podatku dochodowego. Ustawa o PIT przewiduje szereg zwolnień, ale niektóre z nich mogą być limitowane kwotowo. Poniżej opiszemy zasady opodatkowania świadczeń:

| Rodzaj świadczenia

|

Opodatkowanie w PIT

|

Dofinansowanie do wypoczynku np.:

“wczasy pod gruszą”, wycieczki, wyjazdy turystyczne,

|

Korzystają ze zwolnienia od podatku dochodowego do kwoty świadczenia 1.000 zł. W okresie od 2020 roku do końca 2023 r. w związku ze stanem epidemii kwota ta wynosi 2.000 zł

|

Świadczenia rzeczowe, takie jak np.: karnety na basen, bilety do kina, teatru, paczki świąteczne.

Nie znajdą się tutaj: bony, talony i inne znaki uprawniające do ich wymiany na towary i usługi |

Zwolnienie z PIT do 1.000 zł. W okresie od 2020 roku do końca 2023 r. w związku ze stanem epidemii kwota ta wynosi 2.000 zł

|

| Bony, talony i inne znaki

|

Podlegają opodatkowaniu w PIT

|

| Objęcie dziecka opieką sprawowaną przez opiekuna lub korzystanie ze żłobka, przedszkola, klubu dziecięcego

|

Zwolnienie z PIT do kwoty 1.000 zł miesięcznie

|

| Dopłaty do wypoczynku zorganizowanego w formie wczasów, kolonii, obozów, zimowisk, pobyt w sanatorium, w placówkach leczniczo-opiekuńczych dzieci i młodzieży do 18 roku życia

|

Zwolnione z podatku PIT bez względu na kwotę

|

| Zapomoga losowa w przypadku indywidualnych zdarzeń losowych, klęsk żywiołowych, długotrwałej choroby lub śmierci

|

Zwolniona z PIT bez względu na kwotę

|

| Świadczenia otrzymywane przez emerytów i rencistów, bez względu na rodzaj świadczenia

|

Zwolnione z PIT do kwoty 3.000 zł

|

Temat rozliczania dofinansowania z Funduszu w podatku PIT nie zawsze jest taki oczywisty. Każdorazowo przy rozpatrywaniu wniosku o dofinansowanie, jeżeli wymagane jest załączenie faktury, rachunku lub innego dowodu, należy sprawdzić prawidłowość dostarczonych dokumentów. Niekiedy mogą wystąpić problemy z prawidłowym przyporządkowaniem wydatku do grupy zwolnienia przedmiotowego z ustawy o PIT. Zaleca się, żeby w przypadku wątpliwości konsultować je z Krajową Informacją Skarbową, a jeżeli to okaże się niewystarczające można złożyć wniosek o wydanie interpretacji indywidualnej.

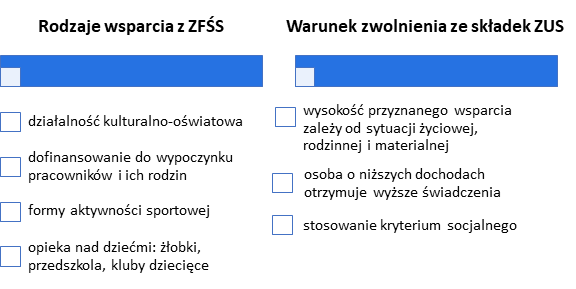

Czy świadczenia wypłacane ze środków ZFŚS są oskładkowane?

Kolejną kwestią jest ustalenie, czy środki przeznaczone na działalność socjalną będą podlegały pod składki ZUS. Świadczenia finansowane ze środków Funduszu co do zasady są zwolnione ze składek ZUS. Nie ma przy tym znaczenia, jaki charakter ma dofinansowanie, jednak kluczowe jest spełnienie warunku z ustawy dotyczącego sytuacji życiowej, rodzinnej i materialnej uprawnionego. Jeżeli będzie stosowana zasada każdemu po równo, to wówczas ZUS może domagać się naliczenia i odprowadzenia składek. Każdy wniosek powinien być analizowany i rozpatrywany indywidualnie a wysokość uprawnień powinna być uzależniona od dochodów, im niższy dochód tym wyższa kwota przyznanych środków z Funduszu.

Przykład 1

Pracodawca z okazji Świąt Bożego Narodzenia przyznał talony zakupione ze środków ZFŚS na zakupy o takim samym nominale dla wszystkich uprawnionych. Taki sposób postępowania będzie zakwestionowany przez ZUS, bo nie zostało spełnione kryterium socjalne.

Przykład 2

Pracodawca przekazał uprawnionym paczki na Mikołajki o jednakowej wartości, ale dodatkowo dla osób o mniejszych dochodach przekazał talony na zakupy. W tym przypadku ZUS powinien uznać spełnienie kryterium socjalnego. Jeżeli chodzi o oskładkowanie przekazywanych świadczeń z ZFŚS najczęściej kwestionowane jest przyznawanie środków w jednakowej wysokości dla wszystkich uprawnionych, bez kryterium socjalnego. W przypadku kontroli ZUS w takim przypadku może zostać wyliczona kwota składek ZUS od tych świadczeń.

Podsumowanie

Nie wszyscy pracodawcy mają obowiązek tworzenia ZFŚS. Jeżeli zatrudnionych w firmie jest do 50 pracowników, to wówczas jest to dobrowolne. Jeżeli pracodawca ma już obowiązek utworzenia Funduszu powinien pamiętać o ustawie, która reguluje jego funkcjonowanie. W zakładzie pracy musi być utworzony regulamin, w którym będą opisane najważniejsze zasady finansowania, które oczywiście nie mogą pozostawać w sprzeczności z ustawą. Środki otrzymane z Funduszu w formie finansowej lub rzeczowej korzystają ze zwolnienia ze składek ZUS jeżeli spełnione jest kryterium socjalne. Jeżeli chodzi o podatek dochodowy, to najczęściej zwolnienie z PIT jest limitowane kwotowo. Katalog świadczeń finansowanych z ZFŚS jest otwarty, dlatego nie ma możliwości opisania ich wszystkich w jednej publikacji. Omawiane zagadnienie może budzić w niektórych przypadkach wątpliwości na gruncie rozliczenia zarówno w podatku dochodowym, jak również w zakresie składek ZUS. Zaleca się więc korzystanie z pomocy doradców podatkowych czy konsultowanie problemu z organami podatkowymi.

Czy catering pudełkowy można ująć w kosztach jednoosobowej działalności?

Czy catering pudełkowy można ująć w kosztach jednoosobowej działalności?

Podatki w Polsce, co o nich wiedzą Polacy? Nie tak dużo, jak byśmy chcieli. Wyniki badania „Świadomość podatkowa Polaków 2024”

Podatki w Polsce, co o nich wiedzą Polacy? Nie tak dużo, jak byśmy chcieli. Wyniki badania „Świadomość podatkowa Polaków 2024”

Płaca minimalna 2025 – ile wyniesie minimalne wynagrodzenie oraz na co wpływ ma jego wysokość?

Płaca minimalna 2025 – ile wyniesie minimalne wynagrodzenie oraz na co wpływ ma jego wysokość?

Jak zarabiać na Fiverr.com?

Jak zarabiać na Fiverr.com?