Osoby fizyczne, które prowadzą działalność gospodarczą mają do wyboru trzy formy opodatkowania dochodów. Decyzja nie jest łatwa tym bardziej, że począwszy od 2022 roku przy podejmowaniu decyzji trzeba jeszcze uwzględnić zasady opłacania składki zdrowotnej. Podejmujemy się napisania cyklu artykułów na temat dostępnych form opodatkowania i zasad rozliczania w każdej z nich. W dzisiejszej publikacji opiszemy skalę podatkową, wskazując dla kogo będzie to dobre rozwiązanie.

Planujesz założenie firmy?

Umów się na bezpłatną wideorozmowę z ekspertem, podczas której zarejestrujesz działalność unikając typowych pułapek i błędów.

Skala podatkowa 2025

Zanim przejdziemy do konkretów warto wiedzieć, gdzie szukać informacji na temat rozliczania na skali podatkowej. Podstawowym źródłem wiedzy jest ustawa o podatku dochodowym od osób fizycznych. Na skali podatkowej podatek dochodowy obliczany jest według następujących zasad:

| Podstawa obliczania podatku

|

Wysokość podatku

|

| Do 120.000 zł

|

12% – stawka podatku

Kwota wyliczonego podatku pomniejszana jest o kwotę zmniejszająca podatek 3.600 zł

|

| Powyżej 120.000 zł

|

10.800 zł+nadwyżka ponad 120.000 zł

32% – stawka podatku od nadwyżki

|

| Kwota zmniejszająca podatek przysługuje każdemu, bez względu na kwotę uzyskanego dochodu

|

| Kwota zmniejszająca podatek pozostaje w korelacji z kwotą minimum egzystencji dla jednoosobowego gospodarstwa ustalonego przez Instytut Pracy i Spraw Socjalnych.

Minister Finansów może przedłożyć Radzie Ministrów w terminie do 15 września danego roku propozycję zmiany kwoty zmniejszającej podatek na rok następny

|

Jak wybrać opodatkowanie według skali podatkowej?

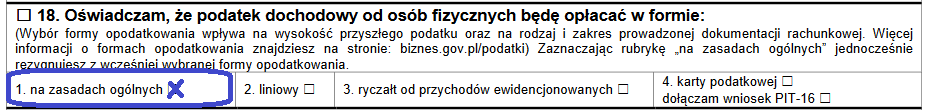

Wyboru formy opodatkowania można dokonać w momencie rozpoczynania prowadzenia działalności gospodarczej lub poprzez zmianę formy opodatkowania po zakończonym roku podatkowym. Osoba fizyczna, która rejestruje firmę jest zobowiązana w składanym wniosku do CEIDG w poz. 18 zaznaczyć, że wybiera opodatkowanie na zasadach ogólnych:

Natomiast jeśli w trakcie prowadzenia działalności zapadnie decyzja o zmianie formy opodatkowania, to należy tego dokonać poprzez aktualizację wniosku CEIDG.

Oświadczenie o zmianie formy opodatkowania należy złożyć w terminie do 20 dnia miesiąca następującego po miesiącu uzyskania pierwszego przychodu w roku podatkowym

Przykład

Pani Michalina w 2024 roku była na ryczałcie, jednak postanowiła zmienić formę opodatkowania na skalę podatkową począwszy od 2025 roku. Pierwszy przychód w działalności gospodarczej uzyskała w styczniu 2025 r. W tym celu powinna najpóźniej do 20 lutego 2025 r. złożyć pisemne oświadczenie do Naczelnika urzędu skarbowego o zmianie formy opodatkowania

|

| Jeśli pierwszy przychód został osiągnięty w grudniu, to zmiany formy opodatkowania należy dokonać do końca grudnia danego roku

|

| Oświadczenie można złożyć w formie papierowej do urzędu skarbowego lub elektronicznie przez CEIDG

|

| Za 2022 rok można było dokonać zmiany formy opodatkowania w składanym zeznaniu rocznym, jednak to była sytuacja wyjątkowa – była to sytuacja jednorazowa i możliwość ta nie jest kontynuowana w kolejnych latach.

|

| Minister Finansów wydał objaśnienia podatkowe dotyczące wyboru formy opodatkowania

|

Skala podatkowa – jak wygląda rozliczenie?

Przedsiębiorca, który wybierze skalę podatkową musi pamiętać o obowiązku prowadzenia PKPiR, w której muszą być zapisywane wszystkie zdarzenia gospodarczej mające związek z prowadzoną działalnością w porządku chronologicznym. W PKPiR zapisuje się przychody, koszty uzyskania przychodów i na tej podstawie obliczany jest dochód, od którego pobierana jest zaliczka na podatek dochodowy. Dochód oblicza się narastająco. Dodatkowo przedsiębiorca zakłada ewidencję środków trwałych i wartości niematerialnych i prawnych (ŚTiWNP), w której dokonuje wpisów w momencie ich nabycia.

Przykład 1

Pan Krystian w miesiącach styczeń-maj uzyskał następujące kwoty z tytułu prowadzenia działalności:

- 300.000 zł – przychód

- 200.000 zł – koszty uzyskania przychodów

- 100.000 zł – dochód

Podatek od dochodu wyniesie: 8.400 zł ((100.000 zł x 12%) – 3.600 zł)

Przykład 2

Pani Ilona w miesiącach styczeń-październik osiągnęła przychody i poniosła koszty w następujących wysokościach:

- 500.000 zł – przychód

- 300.000 zł – koszty uzyskania przychodów

- 200.000 zł – dochód

Podatek od dochodu wyniesie: 36.400 zł

Wyliczenie podatku:

- 10.800 zł – do 120.000 zł – podatek 12% minus kwota 3.600 zł

- 25.600 zł – powyżej 120.000 zł – podatek 32% (80.000 zł x 32%)

Obowiązki przedsiębiorcy rozliczającego się według skali podatkowej

Przedsiębiorca, który zdecyduje się na wybór skali podatkowej nie może zapominać o czynnościach, które mają ścisły związek z prowadzoną działalnością gospodarczą w tej formie, zalicza się do nich w szczególności:

- Prowadzenie PKPiR

- Prowadzenie ewidencji (ŚTiWNP)

- Sporządzenie na koniec roku spisu z natury

- Uwzględnienie przy obliczaniu dochodu rocznego różnic remanentowych

- Złożenie zeznania rocznego po zakończonym roku podatkowym – PIT-36 (PIT-36S)

- Złożenie zeznania w nieprzekraczalnym terminie do 30 kwietnia

Skala podatkowa – składka zdrowotna

Ustawa Polski Ład wprowadziła nowe zasady obliczania składki zdrowotnej w prowadzonej działalności gospodarczej, o czym pisaliśmy już niejednokrotnie. Przy okazji tego tematu przypominamy, w jaki sposób jest naliczana składka zdrowotna przez przedsiębiorców, którzy wybrali skalę podatkową.

| Składka zdrowotna na skali podatkowej jest liczona od kwoty dochodu i wynosi 9%

|

| W podstawie do naliczania składki zdrowotnej znajdzie się dochód, który nie zawsze będzie taki sam jak dochód do obliczenia podatku dochodowego, więcej informacji w podlinkowanej publikacji

|

| Jeśli przedsiębiorca będzie uzyskiwał niskie dochody lub poniesie stratę to i tak musi zapłacić tzw. minimalną składkę zdrowotną

|

| Minimalna wysokość składki zdrowotnej od stycznia 2025 roku wyliczana jest od 75% minimalnego wynagrodzenia. W 2025 roku jest to kwota 314,96 zł.

|

| Zapłacona składka zdrowotna na skali podatkowej nie podlega odliczeniu w żadnej formie ani od dochodu, ani od podatku

|

| Po zakończonym roku w terminie do 20 maja przedsiębiorca ma obowiązek złożenia rocznego rozliczenia składki zdrowotnej

|

Skala podatkowa – dla kogo?

Opisaliśmy już najważniejsze informacje na temat rozliczania według skali podatkowej, teraz warto zadać sobie pytanie, w takim razie dla kogo skala podatkowa jest dobry rozwiązaniem? Trudno udzielić jednoznacznej odpowiedzi, ale na pewno przy wyborze skali podatkowej powinny być brane pod uwagę pewne podstawowe kwestie omówione poniżej.

Kwota dochodu z rozliczenia rocznego

Trzeba sobie odpowiedzieć na pytanie, czy od osiągniętego dochodu zapłacimy podatek według stawki 12% czy może 32%

Koszty uzyskania przychodów

Wybierając skalę podatkową należy znać w przybliżeniu ponoszone koszty, czy są wysokie czy niskie, ponieważ to one pomniejszają przychód do opodatkowania. Im wyższe koszty tym niższy dochód do opodatkowania

Kwota wolna od podatku

Każdy przedsiębiorca skorzysta z kwoty wolnej od podatku w wysokości 30.000 zł, bez względu na kwotę osiągniętego dochodu. Takiej możliwości nie ma przy innych formach opodatkowania

Rozliczenie roczne

W tym miejscu ważna jest informacja, czy dokonujemy rozliczenia samotnie, czy może wspólnie z małżonkiem, który nie osiąga dochodów lub są one niskie, lub jako osoba samotnie wychowująca dziecko. Wiedza na ten temat będzie niekiedy kluczowa przy podejmowaniu decyzji, ponieważ ma bezpośredni wpływ na wysokość podatku podlegającego wpłacie do organu podatkowego. Jak wygląda takie wspólne rozliczenie można przeczytać w podlinkowanej publikacji

Przekroczenie pierwszego progu podatkowego po zakończeniu roku

Jeśli dojdzie do przekroczenia pierwszego progu podatkowego nie oznacza to, że przedsiębiorca zapłaci podatek w wysokości 32%, ponieważ może skorzystać z rozliczenia preferencyjnego lub z przysługujących mu ulg podatkowych. W jaki sposób będzie się kształtowała wysokość podatku rocznego można przeczytać w podlinkowanej publikacji. Temat został tam omówiony w bardzo przystępnej formie, na przykładach, co pozwoli na odniesienie do własnej sytuacji i indywidualną ocenę

Ulgi podatkowe

Przedsiębiorca na skali podatkowej może skorzystać ze wszystkich dostępnych ulg i odliczeń, o ile spełnia warunki ustawowe. Przykładowo programiści chętnie korzystają z ulgi IP BOX. Kwota przysługującej ulgi będzie pomniejszać podstawę do opodatkowania lub kwotę podatku, tak jak to jest w przypadku ulgi na dzieci. Z ulg można skorzystać dopiero w składanym zeznaniu rocznym

Składka zdrowotna

Przed podjęciem ostatecznej decyzji w sprawie wyboru skali podatkowej nie można zapomnieć o składce zdrowotnej, która na skali wynosi 9% i nie może być w żaden sposób odliczona, czy to przez ujęcie w kosztach, czy pomniejszenie podstawy do opodatkowania. Ten element również powinien być uwzględniony w analizie i obliczeniach

Podsumowanie

Skala podatkowa jest niewątpliwie dobrym rozwiązaniem dla przedsiębiorców, których dochody mieszczą się w pierwszym progu podatkowym, wówczas podatek dochodowy będzie liczony w wysokości 12%. Gdy dojdzie do przekroczenia 120.000 zł następuje znaczący wzrost podatku z 12% do 32%. Bez względu na kwotę uzyskiwanych dochodów każdy przedsiębiorca skorzysta z kwoty wolnej od podatku 30.000 zł, co daje kwotę zmniejszającą podatek 3.600 zł. Opodatkowanie na skali podatkowej daje możliwość preferencyjnego rozliczenia z małżonkiem lub jako osoba samotnie wychowująca dziecko. W żadnej innej formie opodatkowania ta opcja nie jest dostępna. Wachlarz ulg podatkowych, z których można skorzystać będąc na skali podatkowej jest duży, tylko oczywiście wiele ulg wiąże się ze znacznymi nakładami finansowymi, na które nie zawsze stać przedsiębiorcę. Dodatkowym obciążeniem jest składka zdrowotna, która wynosi 9% od kwoty dochodu, podstawa do naliczenia podatku dochodowego i składki zdrowotnej nie zawsze będą takie same. Decyzja o rozliczeniu według skali podatkowej powinna być podjęta z rozmysłem a ten artykuł wskazuje na co należy zwrócić uwagę i z założenia miał być pomocny przy podejmowaniu decyzji.

Uproszczone zaliczki, miesięczne i kwartalne w 2025 – jak wyliczyć i kiedy wpłacić?

Uproszczone zaliczki, miesięczne i kwartalne w 2025 – jak wyliczyć i kiedy wpłacić?

Polityka opinii w sklepie online. Gotowy wzór polityki do pobrania!

Polityka opinii w sklepie online. Gotowy wzór polityki do pobrania!

IFIRMA jako partner Trusted Economy Forum CommonSign 2024

IFIRMA jako partner Trusted Economy Forum CommonSign 2024

Jak przekształcić jednoosobową działalność gospodarczą w spółkę z o.o.?

Jak przekształcić jednoosobową działalność gospodarczą w spółkę z o.o.?