Wielka Brytania zdecydowała się na opuszczenie Unii Europejskiej i od 1 lutego 2020 r. już nie jest jej członkiem. Ma to to swoje poważne konsekwencje w szczególności dla przedsiębiorców, którzy prowadzą interesy z GB. W dzisiejszej publikacji odpowiemy na pytanie, jak rozliczać zakup towarów i usług z Wielkiej Brytanii.

Zakup towarów z Wielkiej Brytanii od 2021 roku

Począwszy od 2021 roku zmieniły się zasady rozliczania transakcji pomiędzy krajami UE a Wielką Brytanią. Nie ma już możliwości stosowania przepisów, tak jak dla transakcji wewnątrzunijnych. Obecnie GB jest traktowana tak samo, jak każdy inny kraj spoza UE. To w konsekwencji powoduje, że musimy wiedzieć, że mamy do czynienia z importem towarów.

Przez import towarów rozumie się przywóz towarów z terytorium państwa trzeciego na terytorium Unii Europejskiej

- Nie oznacza to, że zawsze do odprawy importowej musi dojść na terytorium Polski, może to być dowolny kraj UE.

- Opłaty importowe ponosi importer, na którym ciąży obowiązek uregulowania należności celnych

- Dla czynnego podatnika VAT podatek VAT importowy będzie podlegał odliczeniu na podstawie dokumentu celnego (SAD lub PZC), deklaracji importowej VAT-IM lub bezpośrednio w składanym pliku JPK_V7

- Podatek VAT należny od importu towarów płaci również przedsiębiorca, który korzysta ze zwolnienia od podatku VAT, z tym że nie ma on prawa do odliczenia tego podatku, będzie to dla niego stanowiło koszt podatkowy

Import towarów można rozliczyć na kilka sposobów:

- W sposób tradycyjny składając zgłoszenie celne i dokonując wpłat opłat importowych na rachunek urzędu celnego.

- Można skorzystać z procedury uproszczonej (art. 33a ustawy VAT) i rozliczyć import bezpośrednio w JPK_V7.

- Poprzez zgłoszenie deklaracji importowej VAT-IM – odprawa scentralizowana.

Przy metodzie uproszczonej i odprawie scenatralizowanej należy pamiętać o dopełnieniu jeszcze dodatkowych formalności. Bez względu na to, który model rozliczania będzie dla nas odpowiedni i go wybierzemy, rozliczenia opłat importowych od zakupu towarów z Wielkiej Brytanii nie unikniemy.

Kiedy powstaje obowiązek podatkowy przy imporcie towarów?

W podstawie do opodatkowania przy imporcie towarów znajdzie się wszystko co stanowi zapłatę, łącznie z należnym cłem i podatkiem akcyzowym. Podstawa opodatkowania obejmuje również koszty dodatkowe, takie jak: koszty prowizji, opakowania, transportu i ubezpieczenia. Stawka VAT przy imporcie towarów jest taka sama jak ta, która obowiązuje od sprzedaży takich samych towarów na terytorium Polski. Obowiązek podatkowy powstaje z chwilą powstania długu celnego, który z kolei powstaje na skutek objęcia towarów nieunijnych procedurą dopuszczenia do obrotu. Zwolnienie towarów może nastąpić wyłącznie po uiszczeniu opłat celnych lub złożeniu odpowiedniego zabezpieczenia. Jeżeli do importu dochodzi na terytorium Polski nie można również zapomnieć o odpowiednim oznaczeniu w JPK_V7.

Na temat oznaczania kodem IMP w JPK_V7 można przeczytać w podlinkowanej publikacji.

Dodatkowo każdy importer musi posiadać numer EORI w przeciwnym razie nie dokona zgłoszenia odprawy importowej. Numer EORI można uzyskać składając wniosek do Dyrektora Izby Administracji Skarbowej w Poznaniu na platformie PUESC.

Informacje na temat, w jaki sposób przygotować wniosek o nadanie numeru EORI są dostępne pod linkiem.

Import towarów z Wielkiej Brytanii a podatek dochodowy

W przypadku importu towarów z GB zakup towarów będzie kosztem uzyskania przychodów, ale tylko w przypadku przedsiębiorców, którzy prowadzą PKPiR. Jeśli będą to towary handlowe, to koszt w PKPiR znajdzie się w kol. 10. Inne wydatki związane z importem takie jak przykładowo: koszty ubezpieczenia, transportu, cło znajdą się w kol. 11. W przypadku zryczałtowanego podatku dochodowego przedsiębiorca nie ma prawa do rozliczania kosztów, jednak ma obowiązek przechowywać faktury dokumentujące zakup towarów handlowych do upływu terminu przedawnienia zobowiązania podatkowego.

Księgowania w PKPiR

- kol. 10 – Księgowanie zakupu towarów handlowych

- kol. 11 – Koszty uboczne np.: cło, ubezpieczenie, transport

Jak obecnie wygląda zakup usług w Wielkiej Brytanii?

Jeżeli zakupimy usługi od kontrahenta z GB, to mamy do czynienia z importem usług. W przypadku importu usług zasada opodatkowania jest taka sama, bez względu na to, czy usługa jest nabywana od kontrahenta z UE, czy spoza UE. Jeżeli chodzi o miejsce opodatkowania, to na zasadach ogólnych miejscem opodatkowania jest kraj nabywcy usługi – usługobiorcy. Oznacza to, że jeżeli polski przedsiębiorca zakupi usługi od przedsiębiorcy z zagranicy, to będzie miał obowiązek rozpoznania podatku VAT w Polsce. Istnieje szereg wyjątków od tej ogólnej zasady, ale nie będziemy się do nich odnosili.

W jaki sposób poprawnie zaksięgować import usług opisane zostało na przykładach w podlinkowanej publikacji.

Rozliczanie importu usług polega na naliczaniu podatku VAT należnego, który będzie jednocześnie podatkiem VAT naliczonym. Czyli co do zasady import usług jest neutralny podatkowo, ale tylko dla przedsiębiorcy, który jest czynnym podatnikiem VAT z prawem do odliczenia tego podatku. Przedsiębiorca zwolniony z VAT również wykaże VAT należny w deklaracji VAT-8 lub VAT-9M, ale już nie odliczy tego podatku, może jedynie jego wartość zaliczyć do kosztów podatkowych, pod warunkiem, że prowadzi PKPiR. Obowiązek podatkowy przy imporcie usług wystąpi z chwilą wykonania usługi lub otrzymania całości lub części zapłaty. Do rozpoznania importu usług nie jest niezbędna faktura wystawiona przez zagranicznego kontrahenta. W przypadku braku faktury i tak należy rozpoznać import usług. W JPK_V7 import usług po stronie podatku VAT naliczonego znajdzie się w poz. P_27 i P_28:

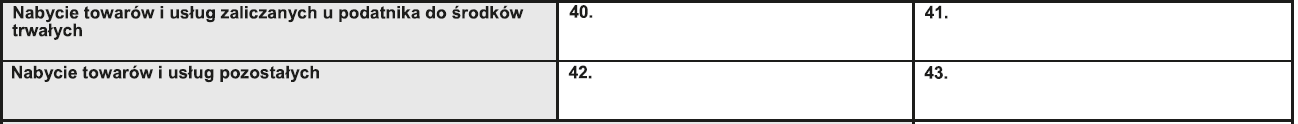

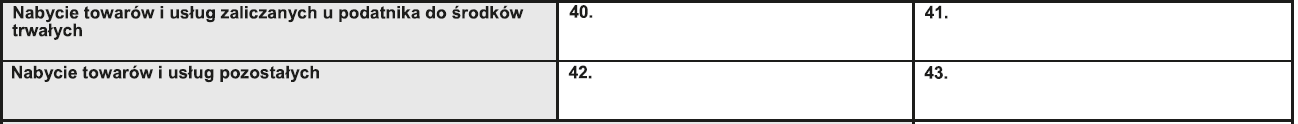

i odpowiednio w P_40, P_41 lub P_42 i P_43:

Wydatki związane z zakupem usługi w Wielkiej Brytanii będą księgowane w kol. 13 PKPiR, jako pozostałe wydatki, zarówno przez czynnego, jak i zwolnionego podatnika VAT. Natomiast w przypadku nievatowca kosztem będzie jeszcze podatek należny z deklaracji VAT-8 lub VAT-9M, który ujmuje się w kol. 13 PKPiR w dacie wysłania deklaracji do urzędu skarbowego. Dla przedsiębiorcy na ryczałcie zakup usług nie znajdzie się w Ewidencji przychodów.

Zakup towarów od osoby fizycznej z Wielkiej Brytanii

Jeżeli przedsiębiorca z jakiś powodów chciałby nabyć towary od osoby nieprowadzącej działalności gospodarczej w Wielkiej Brytanii, to i tak zapłaci opłaty celne od takiej transakcji. Import towarów nie ogranicza się jedynie do podmiotów prowadzących działalność gospodarczą. Bez względu na status sprzedawcy i nabywcy będą pobierane opłaty importowe.

Podsumowanie

Rozliczanie zakupu towarów i usług z Wielkiej Brytanii nie różni się niczym od transakcji przeprowadzanych z innymi krajami trzecimi. W przypadku zakupu towarów handlowych mamy do czynienia z importem towarów, natomiast w przypadku zakupu usług będzie to import usług. Takie transakcje będą wykazywane jedynie w JPK_V7, informacja VAT-UE obejmuje tylko transakcje wewnątrzunijne. Dla czynnego podatnika VAT podatek VAT należny od importu będzie podatkiem naliczonym. Natomiast podatnik zwolniony z VAT zapłaci podatek, ale go nie odliczy. Ta sama zasada obowiązuje przy imporcie usług. Jeżeli chodzi o import usług, to można powiedzieć, że nic się nie zmieniło w stosunku do tego, jak GB była jeszcze w UE, usługi są jedynie inaczej prezentowane w JPK_V7. Od wyjścia Wielkiej Brytanii z UE minęło już sporo czasu, więc przedsiębiorcy przyzwyczaili się do tych zmian a ci, którzy dopiero rozpoczynają swoją przygodę z biznesem już będą wiedzieli co ich czeka.

Jak wypełnić wniosek RSR – rozłożenie składek ZUS na raty?

Jak wypełnić wniosek RSR – rozłożenie składek ZUS na raty?

Growth hacking – jak może usprawnić działanie firmy?

Growth hacking – jak może usprawnić działanie firmy?

Copywriter a działalność gospodarcza – czy trzeba rejestrować firmę?

Copywriter a działalność gospodarcza – czy trzeba rejestrować firmę?

Analiza sentymentu z wykorzystaniem AI. Jak pomaga wprowadzić zmiany w biznesie?

Analiza sentymentu z wykorzystaniem AI. Jak pomaga wprowadzić zmiany w biznesie?