Kupujemy domy czy mieszkania, a następnie je sprzedajemy i znowu kupujemy. Powszechne są również darowizny nieruchomości mieszkalnych czy otrzymanie ich w spadku. Bez względu na to, czy to będzie nabycie odpłatne czy nieodpłatne przy sprzedaży należy zbadać czy upłynęło 5 lat od ich nabycia. W dzisiejszej publikacji zajmiemy się waloryzacją kosztów uzyskania przychodów, która ma znaczenie do rozliczania dochodu od sprzedaży i ma wpływ na ulgę mieszkaniową 2024.

Opodatkowanie dochodu ze zbycia nieruchomości

Przepisy podatkowe są zawiłe, a przede wszystkim bardzo obszerne, dlatego tak trudno jest je przyswajać. Większość regulacji odnosi się do osób prowadzących pozarolniczą działalność gospodarczą, ale osoby fizyczne nieprowadzące działalności też mają określone obowiązki wobec fiskusa. Jednym z takich obowiązków jest zapłata podatku od dochodu z tytułu sprzedaży nieruchomości przed upływem 5 lat od jej nabycia lub wybudowania. Pięć lat liczy się od końca roku kalendarzowego, w którym nastąpiło nabycie lub wybudowanie. Poniżej opiszemy ogólne zasady opodatkowania takiego dochodu.

Dochód z odpłatnego zbycia

Dochodem ze zbycia nieruchomości jest różnica pomiędzy przychodem z odpłatnego zbycia a kosztami uzyskania przychodów. Jeżeli od nieruchomości były dokonywane odpisy amortyzacyjne, to wynik powiększa się o sumę dokonanych odpisów amortyzacyjnych

|

Przychód z odpłatnego zbycia

Przychodem z odpłatnego zbycia nieruchomości jest kwota określona w akcie notarialnym. Jeśli ta cena będzie znacząco odbiegała od wartości rynkowej, to należy liczyć się z tym, że organ podatkowy może ją określić w innej wysokości

|

Koszty uzyskania przychodów

Koszty uzyskania przychodów stanowią udokumentowane koszty nabycia, wytworzenia, powiększone o udokumentowane nakłady poniesione w trakcie posiadania

|

Dochód/strata

Różnica pomiędzy przychodem a kosztami uzyskania przychodów będzie dochodem lub stratą z odpłatnego zbycia

|

Zeznanie PIT-39

Bez względu na to czy powstanie dochód czy strata należy złożyć zeznanie roczne PIT-39, w którym wykażemy rozliczenie sprzedaży nieruchomości

|

Jeśli sprzedaż nieruchomości wygeneruje dochód do opodatkowania to na szczęście są też przepisy, które pozwalają na skorzystanie z tzw. ulgi mieszkaniowej, o czym napiszemy poniżej. Zanim jednak do tego przejdziemy warto wspomnieć o waloryzacji kosztów uzyskania przychodów.

Ulga mieszkaniowa 2024 – waloryzacja wartości kosztów

W ustawie o PIT napisano wprost, że koszty uzyskania przychodu z tytułu odpłatnego zbycia, stanowią udokumentowane:

- koszty nabycia,

- koszty wytworzenia,

- nakłady, które zwiększyły wartość rzeczy i praw majątkowych, poczynione w czasie ich posiadania.

W przepisach znajduje się jeszcze jeden ważny zapis, który nie wszyscy znają.

Ważne!

Koszty nabycia lub koszty wytworzenia nieruchomości są corocznie podwyższane wskaźnik waloryzacji, który stosuje się począwszy od roku następującego po roku, w którym nastąpiło nabycie lub wytworzenie, do roku poprzedzającego rok podatkowy, w którym nastąpiło zbycie

|

| Waloryzacji kosztów dokonuje się na podstawie wskaźnika wzrostu cen towarów i usług konsumpcyjnych (wskaźnik inflacji)

|

| Wskaźniki inflacji ogłaszane przez Prezesa Głównego Urzędu Statystycznego są publikowane w Dzienniku Urzędowym – Monitor Polski

|

Waloryzacja kosztów uzyskania przychodów na przykładzie

Dla lepszego zobrazowania wyjaśnimy na przykładzie jak należy rozumieć waloryzację kosztów nabycia lub wytworzenia nieruchomości, które wykażemy w składanym PIT-39 za 2023 rok.

Przykład 1

Pani Halina zakupiła mieszkanie w 2020 roku na rynku wtórnym za kwotę 300.000 zł. W 2023 roku mieszkanie zostało sprzedane za kwotę 400.000 zł. W tej sytuacji sprzedaż należy rozliczyć w zeznaniu PIT-39 za 2023 r., ponieważ nastąpiła przed upływem 5 lat od nabycia. Brane są pod uwagę wskaźniki waloryzacji kosztów za lata 2021, 2022, ponieważ nie uwzględnia się inflacji z roku nabycia i sprzedaży.

Wskaźniki inflacji kształtowały się następująco:

- 2021 rok – 4,2%,

- 2022 rok – 13,3%.

300.000 zł x 4,2% = 12.600 zł.

300.000 zł x 13,3% = 39.900 zł

52.500 zł (12.600 zł + 39.900 zł) – podwyższenie kosztów nabycia nieruchomości.

352.500 zł (300.000 zł + 52.500 zł) – koszty uzyskania przychodów, które znajdą się w zeznaniu PIT-39 za 2023 rok.

Dochód ze sprzedaży w tym przypadku wyniesie 47.500 zł (400.000 zł – 352.500 zł).

Ulga mieszkaniowa 2024

Jeśli już zostanie podjęta decyzja o zbyciu nieruchomości przed upływem 5 lat, to żeby uniknąć podatku do zapłaty pozostaje skorzystanie z ulgi mieszkaniowej, czyli przeznaczenie środków ze sprzedaży na własne cele mieszkaniowe. Jest oczywiście kilka założeń ustawowych, które należy spełnić.

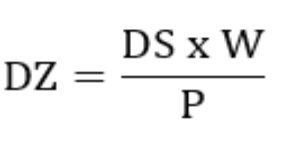

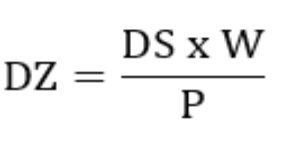

Wolny od podatku dochodowego jest dochód uzyskany ze zbycia nieruchomości, w wysokości, która odpowiada iloczynowi tego dochodu i udziału wydatków poniesionych na własne cele mieszkaniowe w przychodzie z odpłatnego zbycia nieruchomości:

gdzie:

DZ – oznacza dochód zwolniony,

DS – dochód ze sprzedaży,

W – wydatki poniesione na własne cele mieszkaniowe,

P – przychód z odpłatnego zbycia

Środki na własne cele mieszkaniowe muszą być wydatkowane w okresie 3 lat licząc od końca roku podatkowego, w którym nastąpiło odpłatne zbycie

Poniżej pokażemy na przykładzie wyliczenie dochodu zwolnionego od podatku dochodowego.

Przykład 2

Pan Michał sprzedał mieszkanie przed upływem 5 lat, ale środki uzyskane ze sprzedaży chce wykorzystać na własne cele mieszkaniowe. Dane liczbowe:

300.000 zł – przychód z odpłatnego zbycia

200.000 zł – koszty uzyskania przychodu

100.000 zł – dochód

250.000 zł – wydatki poniesione na własne cele mieszkaniowe

Obliczenie dochodu zwolnionego od podatku:

DZ = 100.000 zł x 250.000zł / 300.000 zł = 83.333 zł

- 83.333 zł – dochód podlegający zwolnieniu,

- 16.667 zł – dochód do opodatkowania stawką 19%(100.000 zł – 83.333 zł).

Ważne!

Jeśli przychód z odpłatnego zbycia nieruchomości zostanie w całości przeznaczony na własne cele mieszkaniowe, to cały dochód będzie korzystał ze zwolnienia od podatku dochodowego

Ulga mieszkaniowa 2024 – co można odliczyć?

Na co można przeznaczyć środki w ramach rozliczania ulgi mieszkaniowej zostało ogólnie wskazane w ustawie o PIT. W tej kategorii kosztów znajdą się w szczególności wydatki poniesione na:

- nabycie budynku mieszkalnego, gruntu lub prawa użytkowania wieczystego gruntu, związanych z budynkiem,

- nabycie spółdzielczego własnościowego prawa do lokalu mieszkalnego,

- nabycie gruntu pod budowę budynku mieszkalnego, prawa użytkowania wieczystego gruntu, w tym również z rozpoczętą budową budynku mieszkalnego,

- budowę, rozbudowę, nadbudowę, przebudowę lub remont własnego budynku mieszkalnego, jego części lub własnego lokalu mieszkalnego,

- rozbudowę, nadbudowę, przebudowę lub adaptację na cele mieszkalne własnego budynku niemieszkalnego,

- spłata kredytu (pożyczki) oraz odsetek od tego kredytu zaciągniętego przed uzyskaniem przychodu z odpłatnego zbycia, w tym kredytu refinansowego i konsolidacyjnego zaciągniętego w celu sfinansowania własnych potrzeb mieszkaniowych,

- wydatki na wykonanie prac budowlanych np.: tynków, podłóg, okładzin ściennych, powłok malarskich,

- wykonanie zabudowy na stałe związanej z budynkiem, np. pawlacze, szafy wnękowe, zabudowa kuchenna “pod wymiar”,

- wymiana lub instalacja składników wyposażenia technicznego budynku lub lokalu (np. instalacji wodnej, kanalizacyjnej),

- zakup sprzętu AGD np.: kuchenki, płyty indukcyjne, piekarniki, zmywarki, pralki, oświetlenie sufitowe i ścienne wewnętrzne, taśmy LED, okapy kuchenne.

Uwaga!

Wartość nabycia nieruchomości w kredycie hipotecznym będzie stanowiło koszt rozliczany w ramach ulgi mieszkaniowej. Na takim stanowisku stoją obecnie organy podatkowe.

Przez długi czas szczególnie sporne były wydatki ponoszone na zakup mebli i sprzętu AGD. Organy podatkowe stały na stanowisku, że nie mogą być rozliczane w ramach ulgi mieszkaniowej. Na szczęście w 2021 roku Minister Finansów wydał interpretację ogólną, w której doprecyzował, że zakup i montaż niektórych mebli i sprzętu AGD mieści się w pojęciu wydatków na własne cele mieszkaniowe.

Więcej na temat odliczeń w ramach ulgi mieszkaniowej można znaleźć w podlinkowanej publikacji.

Podsumowanie

Rozliczenia podatkowe nie należą do łatwych i przyjemnych zadań. Różnorodność przepisów, ciągłe zmiany, nowelizacje tego wszystkiego nie ułatwiają. Dlatego też pojawia się tyle publikacji na różnego rodzaju artykuły o tematyce podatkowej. W każdej z nich staramy się obrazowo wyjaśnić obowiązujące przepisy. Dzisiaj podjęliśmy po raz kolejny temat ulgi mieszkaniowej. W publikacji napisaliśmy o waloryzacji kosztów nabycia lub wytworzenia nieruchomości, która należy do kategorii nieoczywistych kosztów uzyskania przychodów. Jest to na pewno ważna i cenna informacja dla tych osób, które sprzedały lub mają zamiar sprzedać nieruchomość przed upływem 5 lat od jej nabycia lub wytworzenia. Przymierzając się do korzystania z ulgi mieszkaniowej trzeba przede wszystkim pamiętać o tym, żeby wszystkie poniesione wydatki były w sposób prawidłowy udokumentowane, najczęściej powinny to być faktury VAT. Kategorie wydatków zaliczanych do kosztów rozliczanych w ramach ulgi mieszkaniowej najczęściej nie budzą wątpliwości. Czas na wydatkowanie środków w ramach ulgi wynosi 3 lata, ale organ podatkowy na sprawdzenie prawidłowości rozliczenia ulgi mieszkaniowej ma 5 lat, o czym warto wiedzieć i pamiętać.

Prawo do błędu dla nowego przedsiębiorcy – na czym polega?

Prawo do błędu dla nowego przedsiębiorcy – na czym polega?

Powódź a nieobecność w pracy – jakie możliwości ma pracownik i pracodawca?

Powódź a nieobecność w pracy – jakie możliwości ma pracownik i pracodawca?

Składki ZUS a umorzone dofinansowanie na podnoszenie kwalifikacji pracownika

Składki ZUS a umorzone dofinansowanie na podnoszenie kwalifikacji pracownika

Firmanctwo czyli działanie pod cudzą firmą – co za to grozi?

Firmanctwo czyli działanie pod cudzą firmą – co za to grozi?