Obowiązki przedsiębiorcy

koniec i początek roku

O czym należy pamiętać na przełomie 2024 i 2025?

Dla każdego przedsiębiorcy koniec roku to intensywny okres, w którym należy nie tylko zrealizować zobowiązania wobec kontrahentów, urzędów i ZUS-u, ale także z uwagą prześledzić zmiany, które mogą wpłynąć na działalność w 2025 roku.

Remanent, czyli spis z natury

Zakończenie roku w jednoosobowej działalności gospodarczej wiąże się przede wszystkim ze sporządzeniem remanentu, czyli spisu z natury, zwanynego także remanentem końcoworocznym. Powinien on obejmować towary handlowe, surowce, półwyroby, produkcję w toku, wyroby gotowe, braki i odpady, wraz z wyceną.

W remanencie na koniec roku należy uwzględnić zakupione w 2024 roku składniki majątku przeznaczone na handel, które nie zostały sprzedane do 31 grudnia 2024 roku. Wykazuje się w nim towary będące własnością przedsiębiorcy, nawet jeśli są poza zakładem, oraz towary obce w zakładzie. W spisie z natury nie powinno się wykazywać środków trwałych i wyposażenia. Obowiązek sporządzenia spisu z natury dotyczy przedsiębiorców rozliczających się skalą podatkową lub podatkiem liniowym, w tym firm usługowych, a także tych z zawieszoną działalnością. Przedsiębiorcy na ryczałcie nie muszą sporządzać remanentu.

Spis z natury na zakończenie roku podatkowego powinien być sporządzany z datą 31 grudnia. Oczywiście fizycznie remanent można rozpocząć już wcześniej, ważne jednak, aby jego ostateczny wynik zawierał aktualne stany magazynowe w ostatnim dniu starego roku.

Spis z natury powinien być ujęty w KPiR także w przypadku, gdy jego wartość wynosi 0.

Remanent sporządzony na koniec roku 2024 będzie również podlegał wykazaniu jako pierwsza pozycja w KPiR w kolejnym roku. Spis kończący dany rok jest więc jednocześnie spisem otwierającym kolejny rok.

Przenieś księgowość do Biura Rachunkowego IFIRMA

Zadzwoń: +71 769 55 81 lub zostaw swój kontakt

a nasz specjalista przedstawi Ci ofertę.

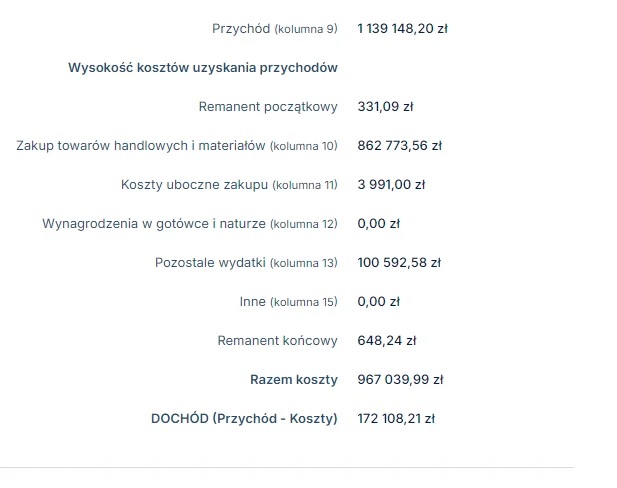

Zamknięcie roku w KPiR

Oprócz sporządzenia remanentu po zakończeniu roku podatkowego i zakończeniu wszystkich zapisów księgowych należy zamknąć KPIR, czyli podsumować jej kolumny, z uwzględnieniem remanentów początkowego i końcowego z roku 2024. Następnie na tej podstawie wyliczany jest dochód, który jest przenoszony do zeznania rocznego. Wartość spisu z natury ma wpływ na wysokość dochodu rocznego w prowadzonej działalności gospodarczej. W zależności od tego, czy remanent końcowy jest mniejszy, czy większy od remanentu początkowego, dochód do opodatkowania wykazany w rocznym PIT może być odpowiednio wyższy lub niższy.

Przykład zamknięcia KPiR wraz z remanentem końcoworocznym

Obowiązki przedsiębiorcy –darmowy e-book!

Obniżenie podatku na koniec roku

Aby obniżyć dochód do opodatkowania na koniec roku, warto pamiętać o kilku kluczowych kwestiach:

- Wartość niesprzedanych towarów handlowych zwiększa dochód, dlatego nie opłaca się robić dużych zakupów towarów, jeśli nie zdążymy ich sprzedać do 31 grudnia.

- Ulgi podatkowe pomniejszają dochód/podatek, dlatego warto zbierać dokumenty potwierdzające te odliczenia lub na przykład oddać krew na koniec roku.

- Składki ZUS można odliczyć w miesiącu ich zapłaty, co oznacza, że płacąc składki w grudniu, zmniejszymy dochód za ten miesiąc, a w konsekwencji za dany rok.

- Wydatki firmowe zwiększają koszty, o ile nie dotyczą niesprzedanych towarów handlowych.

Co jako przedsiębiorca warto rozważyć na przełomie 2024 i 2025 roku?

Koniec roku to odpowiedni czas na przemyślenie kwestii podatkowych w firmie na nowy rok. Zobacz, nad czym warto się zastanowić.

Zmiana formy opodatkowania

Wyróżniamy następujące rodzaje opodatkowania:

- zasady ogólne i podatek w wysokości 12% i 32% (inaczej skala podatkowa),

- podatek liniowy w wysokości 19%,

- podatek ryczałtowy – stawka uzależniona od rodzaju działalności.

Zmiana formy opodatkowania możliwa jest tylko raz w roku, do 20. dnia miesiąca po uzyskaniu pierwszego przychodu w danym roku lub do końca grudnia, jeśli pierwszy przychód uzyskano w grudniu.

Szczegółowe informacje o zmianie formy opodatkowania znajdziesz w artykule: „Wszystko, co musisz wiedzieć o zmianie formy opodatkowania“.

Ulga IP-BOX 2025

IP-BOX to preferencyjna forma opodatkowania dla przedsiębiorców, w której dochody są opodatkowane 5% stawką podatku. Mogą z niej korzystać firmy uzyskujące dochody w ramach prac badawczo-rozwowojowych z tzw. kwalifikowanych praw własności intelektualnych (kwalifikowalne IP), czyli m.in. z patentu, wzoru użytkowego, wzoru przemysłowego, topografii układu scalonego, autorskiego programu komputerowego.

Zbiór informacji na ten temat znajdziesz na stronie poświęconej uldze dla programistów IP-BOX.

Dobrowolna rejestracja do VAT

Rejestrację dobrowolną do VAT warto rozważyć, jeśli dokonujsz sprzedaży z obniżoną stawką VAT (niższy VAT należny), inwestujesz lub większość Twoich kontrahentów to czynni podatnicy VAT. Zainteresowany? Więcej informacji znajdziesz tutaj.

Rejestracja do VAT-UE

Jeśli zamierzasz dokonywać transakcji z podmiotami z zagranicy, w niektórych przypadkach musisz zarejestrować się do unijnego VAT, czyli do VAT-UE.

Przeczytaj, kiedy masz obowiązek rejestracji jako podatnik VAT-UE.

Nowe limity podatkowe w 2025

W 2025 roku obowiązują nowe limity podatkowe, które zostały przeliczone na podstawie średniego kursu NBP z 1 października 2024 roku, który wyniósł 4,2846 zł za euro.

Więcej na ten temat przeczytasz w artykule „Wskaźniki i limity podatkowe 2025. Sprawdź, ile będą wynosić!“

Zmiana sposobu rozliczania podatków

Przełom roku może być dobrym momentem, aby zmienić tryb rozliczania podatków. Jeśli spełniamy odpowiednie warunki, możemy zmienić:

- Rozliczenie VAT z kwartalnego na miesięczne

Po upływie czterech pełnych kwartałów rozliczania się deklaracjami kwartalnymi można przejść na miesięczne rozliczenie VAT. Aby to zrobić, należy złożyć formularz VAT-R w terminie do dnia złożenia deklaracji za pierwszy miesięczny okres rozliczeniowy. Przykładowo jeśli chcesz rozpocząć miesięczne rozliczanie VAT od stycznia, masz czas na złożenie VAT-R do 25 lutego.

- Rozliczenie VAT z miesięcznego na kwartalne

Po pierwszych 12 miesiącach od rejestracji do podatku VAT, kiedy obowiązkowe jest miesięczne rozliczanie VAT, mali podatnicy mogą przejść na rozliczenie kwartalne. W tym przypadku formularz VAT-R należy złożyć do 25. dnia drugiego miesiąca kwartału. Przykładowo jeżeli podatnik chce od stycznia rozliczać się kwartalnie, to najpóźniej do 25 lutego ma czas na złożenie VAT-R do urzędu skarbowego.

- Rozliczenie PIT z kwartalnego na miesięczne

Ta zmiana wymaga jedynie zapłaty zaliczki za styczeń do 20 lutego, bez konieczności informowania urzędu skarbowego. Wybór ten obowiązuje przez cały rok podatkowy i nie można go zmieniać w trakcie roku.

- Rozliczenie PIT z miesięcznego na kwartalne

Aby przejść z miesięcznego rozliczenia PIT na kwartalne, należy w nowym roku uiścić kwartalną zaliczkę za pierwszy kwartał (a zatem bez wpłacania już miesięcznej). O wyborze kwartalnego rozliczenia należy poinformować w zeznaniu rocznym w następnym roku. Wybór sposobu opłacania zaliczek na PIT dotyczy całego roku podatkowego, co oznacza, że nie można dokonywać zmian w tym zakresie w trakcie roku podatkowego.

Obowiązki przedsiębiorcy – materiał wideo:

Ważne daty na koniec 2024 roku

Grudzień to czas nie tylko na podsumowanie roku, ale także na dopełnienie obowiązków związanych z bieżącym miesiącem. Należy więc pamiętać o opłaceniu podatków i składek ZUS oraz wysłaniu deklaracji rozliczeniowych i plików JPK za listopad, a także mieć na uwadze kilka nowych terminów. Oto kluczowe daty związane z końcem roku.

W grudniu 2024

Złożenie do ZUS-u wniosku o wakacje składkowe w grudniu 2024 (zwolnienie ze składek obejmujące styczeń 2025).

Więcej szczegółowych informacji na temat: wakacji od ZUS dla przedsiębiorców.

Do 20 grudnia 2024

- wpłata składek ZUS za listopad oraz wysłanie odpowiednich comiesięcznych deklaracji, na przykład ZUS DRA — głównej deklaracji ZUS, ZUS RCA, ZUS RSA — w przypadku firmy zatrudniającej pracowników;

- zapłata podatku PIT (PIT-5, PIT-5L) lub ryczałtu (PIT-28);

- odprowadzenie zaliczki na podatek od pobranego wynagrodzenia za pracownika (PIT-4, PIT-8/8A).

W sposób wyczerpujący temat został przedstawiony w instrukcji deklaracje ZUS i PIT pracownicze.

Do 27 grudnia 2024

Podatnicy czynni VAT powinni złożyć:

- deklarację JPK V7M – z częścią ewidencyjną i deklaracyjną (miesięczne rozliczanie VAT) lub JPK V7K – z częścią ewidencyjną (kwartalne rozliczanie VAT) oraz zapłacić podatek z nich wynikający;

- informację VAT-UE – tylko jeśli w listopadzie (czyli w miesiącu poprzedzającym) miała miejsce transakcja unijna.

Podatnicy zwolnieni z VAT powinni przesłać do urzędu skarbowego:

- informację VAT-UE – tylko jeśli w listopadzie miała miejsce transakcja unijna;

- deklarację VAT 8 – jeśli nabywają towary w ramach WNT oraz dokonują importu usług, nawet jeśli w listopadzie nie było tych transakcji – oraz zapłacić podatek z niej wynikający;

- deklarację VAT 9M – jeśli w listopadzie odbył się import usług – oraz zapłacić podatek z niej wynikający.

Obowiązki przedsiębiorcy do końca roku – 31 grudnia 2024

- Złożenie deklaracji VII-DO oraz zapłata podatku za listopad do Drugiego Urzędu Skarbowego Warszawa Śródmieście. Deklarację tę składają osoby, które są zarejestrowane do VAT IOSS w zakresie importu towarów. Należy ją wysyłać co miesiąc, nawet jeśli w poprzednim miesiącu nie było żadnych transakcji związanych z VAT IOSS.

- Sporządzenie remanentu końcowego.

- Nowy obowiązek związany z wakacjami od ZUS.

- pierwszy raz w listopadzie – na zwolnienie ze składek z grudnia 2024,

- drugi raz w grudniu – na zwolnienie z ZUS dla stycznia 2025.

Ostatni dzień na złożenie wniosku o skorzystanie z wakacji od ZUS w styczniu 2025 roku (zwolnienie ze składek w styczniu).

W 2024 roku można złożyć wniosek o wakacje składkowe dwukrotnie:

W roku 2025 można wybrać dowolny miesiąc na skorzystanie z wakacji składkowych, jeśli jednak ktoś chce być zwolniony z ZUS już w styczniu 2025, to wniosek musi wysłać do końca grudnia 2024. Jednocześnie oznacza to, że nie będzie już mógł skorzystać z urlopu do ZUS do końca roku 2025, ponieważ przysługuje ono tylko w jednym miesiącu w roku kalendarzowym.

Ważne daty na początku 2025 roku

Oprócz stałych comiesięcznych obowiązków wraz z nowym rokiem pojawiają się także daty, w których należy dopilnować innych kwestii. Oto istotne terminy na początku roku 2025.

Do 16 stycznia

- Wpłata PPK za grudzień poprzedniego roku.

Do 20 stycznia – decyzje na 2025 rok

- Złożenie oświadczenia o rezygnacji z opodatkowania w ramach karty podatkowej – jeśli wybieramy na rok 2025 podatek na zasadach ogólnych.

- Złożenie oświadczenia o wyborze opodatkowania (ryczałt lub podatek liniowy) – jeśli w poprzednim roku była stosowana karta podatkowa.

- Złożenie oświadczenia o opodatkowaniu całości przychodów z prywatnego najmu przez jednego z małżonków lub o rezygnacji z opodatkowania całości przychodu przez jednego z małżonków – jeżeli następuje zmiana w stosunku do roku ubiegłego.

Do 20 stycznia – obowiązki podakowo-składkowe za ubiegły rok

- Wysłanie oraz opłata składek ZUS za grudzień wynikających z ZUS DRA, ZUS RCA, ZUS RSA.

- Zapłata podatku PIT za grudzień (PIT-5, PIT-5L, PIT-28).

- Odprowadzenie podatku od wynagrodzenia pracowników za grudzień (PIT-4, PIT-8/8A).

Do 27 stycznia – obowiązki podatkowe za poprzedni rok

- Złożenie w urzędzie oraz zapłata podatku wynikającego z JPK V7M lub JPK V7K z częścią ewidencyjną i deklaracyjną (podatnicy czynni VAT) za grudzień 2024.

- Wysyłka do urzędu skarbowego oraz zapłata podatku wynikającego z deklaracji VAT-8 – jeśli nabywamy towary w ramach WNT oraz dokonujemy importu usług, nawet jeśli w grudniu nie było tych transakcji (dotyczy tylko podatników zwolnionych z VAT).

- Przesłanie do fiskusa oraz zapłata podatku wynikającego z deklaracji VAT-9M – jeśli w grudniu odbywał się import usług (dotyczy tylko podatników zwolnionych z VAT).

- Złożenie informacji VAT-UE – jeśli w grudniu miała miejsce transakcja unijna (dotyczy zarówno podatników czynnych, jak i zwolnionych z VAT).

Do 31 stycznia – obowiązki podatkowe za 2024

- Złożenie deklaracji VIU-DO za czwarty kwartał 2024 oraz zapłata podatku z niej wynikającego. Deklarację tę składają osoby, które są zarejestrowane do VAT OSS w zakresie procedury unijnej, nawet jeśli w poprzednim kwartale nie było żadnej transakcji.

- Złożenie deklaracji VII-DO za grudzień 2024 oraz zapłata podatku z niej wynikającego. Deklarację VII-DO składają osoby, które są zarejestrowane do VAT IOSS w zakresie importu towarów, nawet jeśli w poprzednim miesiącu nie było żadnej transakcji.

Obie deklaracje należy wysłać do Drugiego Urzędu Skarbowego Warszawa Śródmieście oraz na konto tego urzędu wpłacić podatek w walucie euro.

Do 31 stycznia – obowiązki podatkowe i wobec ZUS związane z podsumowaniem roku 2024

Przedsiębiorcy, którzy zatrudniają pracowników, mają obowiązek złożyć:

- PIT-4R do swojego urzędu skarbowego,

- PIT-8AR oraz PIT-11 do urzędu skarbowego pracowników.

Kolejnym obowiązkiem związanym z tą datą jest złożenie w ZUS deklaracji ZUS IWA. Deklarację tę składają tylko ci przedsiębiorcy, którzy łącznie spełniają następujące warunki:

- na dzień 31 grudnia 2024 byli wpisani do rejestru REGON;

- przez cały rok 2024 oraz przez co najmniej jeden dzień stycznia 2025 byli zgłoszeni do ZUS jako płatnicy składek na ubezpieczenie wypadkowe;

- w roku 2024 zgłosili do tego ubezpieczenia wypadkowego co najmniej 10 pracowników.

Do 31 stycznia – decyzje na rok 2025

- Rejestracja do Małego ZUS Plus przez osoby, które od nowego roku chcą po raz pierwszy pod niego podlegać.

Do 20 lutego – nowa ważna data (decyzje na rok 2025)

Oprócz zgłoszenia zmiany formy opodatkowania w tym terminie należy również zgłosić wybór rozliczania PIT w 2025 roku metodą kasową (kasowy PIT). Zgłoszenia takiego należy dokonać, składając oświadczenie w urzędzie skarbowym.

Do 28 lutego – obowiązki podatkowo-zusowe związane z podsumowaniem roku 2024

- Wysłanie PIT-11 za rok 2024 dla swoich pracowników.

- Złożenie przez przedsiębiorców zatrudniających nierezydentów, czyli osoby niemające miejsca zamieszkania w Polsce, w urzędzie skarbowym właściwym dla rozliczania osób z zagranicy deklaracji PIT-IFT1/1R, pracownikowi – PIT-IFT1.

- Dostarczenie pracownikom ZUS IMIR, jeśli informacje o naliczonych składkach społecznych nie były przekazywane pracownikom co miesiąc.

Do 31 marca – obowiązki podatkowe związane z podsumowaniem roku 2024

To termin na złożenie deklaracji IFT-2R – dotyczy przedsiębiorców, którzy zakupowali określone usługi (m.in. usługi reklamowe) od firm zagranicznych, np. od Facebooka, Google’a itp.

Do 30 kwietnia – zeznania roczne 2024

W tym terminie należy złożyć zeznania roczne:

- PIT-36L składają przedsiębiorcy, którzy w 2024 roku rozliczali się podatkiem liniowym, PIT-36 składają przedsiębiorcy na zasadach ogólnych, a PIT-28 – przedsiębiorcy na ryczałcie.

- deklarację DSF-1 (danina solidarnościowa) składają te osoby, których suma wszystkich dochodów przekroczyła 1 mln zł.

Jeśli uzyskujesz także inne przychody niż z działalności gospodarczej, sprawdź, jaki PIT wypełnić.

Do 20 maja – rozliczenie rocznej składki zdrowotnej

- W tym terminie należy złożyć ZUS DRA za 04/2025, które uwzględnia rozliczenie rocznej składki zdrowotnej za rok 2024.

Do 2 czerwca – wysyłka wniosku o zwrot nadpłaconej składki zdrowotnej

- Wniosek (RZS-R) tj. wniosek o zwrot nadpłaconej składki zdrowotnej za 2024 rok powinien zostać utworzony i udostępniony na profilu płatnika na e-ZUS (dawne PUE ZUS) na drugi dzień po złożeniu dokumentu z rozliczeniem rocznym. Przedsiębiorca, który chce otrzymać zwrot na konto bankowe powinien go zaakceptować.

Składki ZUS 2025

Obowiązkiem przedsiębiorcy z pewnością są również Składki ZUS, jaki musi płacić, są one zależne od:

- wynagrodzenia minimalnego z bieżącego roku – składki preferencyjne ZUS,

- prognozowanego przeciętnego wynagrodzenie bieżącego roku – składki dużego ZUS-u,

- przeciętnego wynagrodzenia z IV kwartału roku poprzedniego – składki zdrowotne.

Najważniejsze zmiany dla przedsiębiorców w 2025 roku

Kluczowe zmiany jakie dotyczą przedsiębiorców prowadzących działalność gospodarczą w Polsce to:

Zmiany PIT

możliwość wyboru kasowej metody rozliczania przychodów i kosztów

Zmiany w VAT

nowa procedura SME – podatnicy z siedzibą działalności gospodarczej w innych państwach członkowskich UE niż Polska będą mogli skorzystać ze zwolnienia podmiotowego VAT w Polsce. I analogocznie – podatnicy z siedzibą w Polsce będą mogli skorzystać ze zwolnienia podmiotowego VAT w innych krajach UE – po spełnieniu określonych warunków, m.in. nie przekroczą progu zwolnienia określonego przez dane państwo oraz nie przekroczy progu unijnego.

zmiany w zakresie reguł ustalania miejsca świadczenia usług wirtualnego wstępu na wydarzenia kulturalne, artystyczne, sportowe, naukowe, edukacyjne i rozrywkowe. W przypadku usług świadczonych na rzecz podatników, miejscem świadczenia będzie siedziba działalności gospodarczej usługobiorcy, zgodnie z ogólną regułą z art. 28b ustawy o VAT. Natomiast w przypadku usług skierowanych do podmiotów niebędących podatnikami transmitowanych/udostępnianych wirtualnie, miejscem świadczenia będzie siedziba, stałe miejsce zamieszkania lub zwykłe miejsce pobytu tych podmiotów, zgodnie z zasadą szczególną.

Zmiany w ZUS

w roku 2025 nie będzie długo oczekiwanej zmiany składki zdrowotnej. Pozostają utrzymane dotychczasowe zasady, z jedną nowością: przychody ze zbycia środków trwałych będą wyłączone z podstawy obliczenia składki

Kasa fiskalna

nałożony obowiązek kasy fiskalnej na nowe branże

zniesienie obowiązku integracji kasy fiskalnej z terminalem na rzecz zastępczego raportowania danych dotyczących transakcji płatniczych przez agentów rozliczeniowych – odraczany termin połączenia terminali z kasami miał obowiązywać od 1 stycznia 2025 roku, jednak wycofano się z tego pomysłu.

Minimalne wynagrodzenie

W roku 2025 minimalne wynagrodzenie brutto będzie wynosić 4 666 zł, a minimalna stawka godzinowa 30,50 zł.

Ulgi z tytułu zatrudnienia żołnierzy WOT od 2025

ulga podatkowa w kwocie od 12.000 do 24.000 zł na każdego zatrudnionego pracownika, który jest żołnierzem OT lub AR;

zastąpienie odprawy wypłacanej pracownikom powołanym do terytorialnej służby wojskowej – świadczeniem początkowym

preferencje dla przedsiębiorców ubiegających się o udzielenie zamówienia publicznego, którzy przy wykonywaniu tego zlecenia będą zatrudniać pracowników, którzy są jednocześnie żołnierzami WOT i żołnierzami aktywnej rezerwy

Zmiany w kodach PKD

w nadchodzącej klasyfikacji PKD 2025 wprowadzono szereg zmian, które wpłyną na sposób klasyfikacji działalności gospodarczej.

e-Doręczenia

Przekładany w czasie obowiązek posiadania skrzynki do e-Doręczeń ma zacząć obowiązywać dla pierwszych zobowiązanych podmiotów od 1 stycznia 2025 roku. Termin na wdrożenie e-Doręczeń, zależy od daty rejestracji firmy w CEIDG albo w KRS.

Renta wdowia

Wdowy i wdowcy będą mogli łączyć rentę rodzinną z innymi świadczeniami, takimi jak emerytura czy renta z tytułu niezdolności do pracy – będą to tzw. świadczenia w zbiegu.

KSEF

Obowiązek korzystania z Krajowego Systemu e-Faktur został przesunięty na 2026 rok. Obecnie przedsiębiorcy mają możliwość dobrowolnego korzystania z tego systemu.

Elektroniczne przesyłanie dokumentacji podatkowej do urzędu

Obowiązek prowadzenia ksiąg podatkowych elektronicznie oraz przekazywania ich w tej formie do urzędu również był odraczany parę razy w czasie. Dla czynnych podatników VAT miał on zaistnieć od roku 2025, zaś dla zwolnionych z VAT – od roku 2026.

Planowane zmiany

Ponadto zaplanowany jest również szereg zmian takich jak:

- Wprowadzenie wymogu zatrudnienia pracowników, aby móc skorzystać z IP Box.

- Poszerzenie podstawy obliczenia daniny solidarnościowej o dochody z IP Box oraz o świadczenia beneficjentów otrzymane z fundacji rodzinnej.

- Objęcie zwolnieniem podatkowym zapomóg otrzymywanych z uwagi na trudną sytuację materialną.

- Zrównanie sytuacji podatkowej osób otrzymujących świadczenie wypłacane na zaspokojenie potrzeb rodziny (ustrój majątkowy między małżonkami nie będzie miał wpływu na opodatkowanie).

- Deregulacja w zakresie prawa gospodarczego (tzw. pakiet deregulacyjny) – ułatwienia dotyczące m.in. działalności nierejestrowej, leasingu, sprawniejszych urzędów, „zielonej polityki”, zamówień publicznych, mediacji, ochrony i wsparcia przedsiębiorczości.

- Wprowadzenie możliwości zwrotu akcyzy od samochodów osobowych czasowo zarejestrowanych w kraju w celu ich wywozu za granicę.

- Wprowadzenie zwolnienia od akcyzy dla samochodów osobowych podlegających tzw. profesjonalnej rejestracji wykorzystywanych do prac rozwojowych w prowadzonej działalności badawczo-rozwojowej.

- Utrzymanie stosowania stawki VAT 8% dla wyrobów medycznych dopuszczonych do obrotu na podstawie poprzednio obowiązującej ustawy o wyrobach medycznych.

- Obniżenie stawki VAT na dostawy kubeczków menstruacyjnych z 23% do 5%.