Rozpoczynając prowadzenie działalność gospodarczą zastanawiamy się jaką formę opodatkowania wybrać. Jeżeli pracujemy na etacie i prowadzimy własną firmę, zarówno z jednego jak i z drugiego źródła płacimy w trakcie roku zaliczki na podatek dochodowy.

Przy umowie o pracę obowiązkowe jest opodatkowanie wynagrodzenia według skali podatkowej. W takim przypadku zaliczka na podatek PIT pomniejszana jest o kwotę wolną od podatku. W różnych przedziałach dochodowych wysokość kwoty zmniejszającej podatek jest różna. Na potrzeby niniejszej publikacji dla uproszczenia będziemy posługiwać się kwotą 525,12 zł. A jak wygląda odliczenie kwoty wolnej od podatku w działalności gospodarczej przy różnych formach opodatkowania?

Opodatkowanie dochodów według skali podatkowej

Jest to taka sama zasada obliczania zaliczki na podatek dochodowy jak przy wynagrodzeniu z tytułu umowy o pracę. Wybierając tę formę opodatkowania dochodów można skorzystać z odliczenia wszystkich możliwych ulg podatkowych.

Przy takim sposobie liczenia podatku w trakcie roku można pomniejszać wpłaty o kwotę wolną od podatku. W takim przypadku doszłoby do zdublowania kwoty 525,12 zł – raz byłaby odliczona w umowie o pracę a drugi raz w działalności gospodarczej.

Dlatego należy poinformować pracodawcę, żeby nie potrącał w zaliczce z tytułu wynagrodzenia za pracę kwoty wolnej od podatku.

Sprawdź jak właściwie postąpić w takiej sytuacji: Kwota wolna w przypadku pracownika, który prowadzi działalność gospodarczą – jak rozliczyć?

Opodatkowanie dochodów podatkiem liniowym

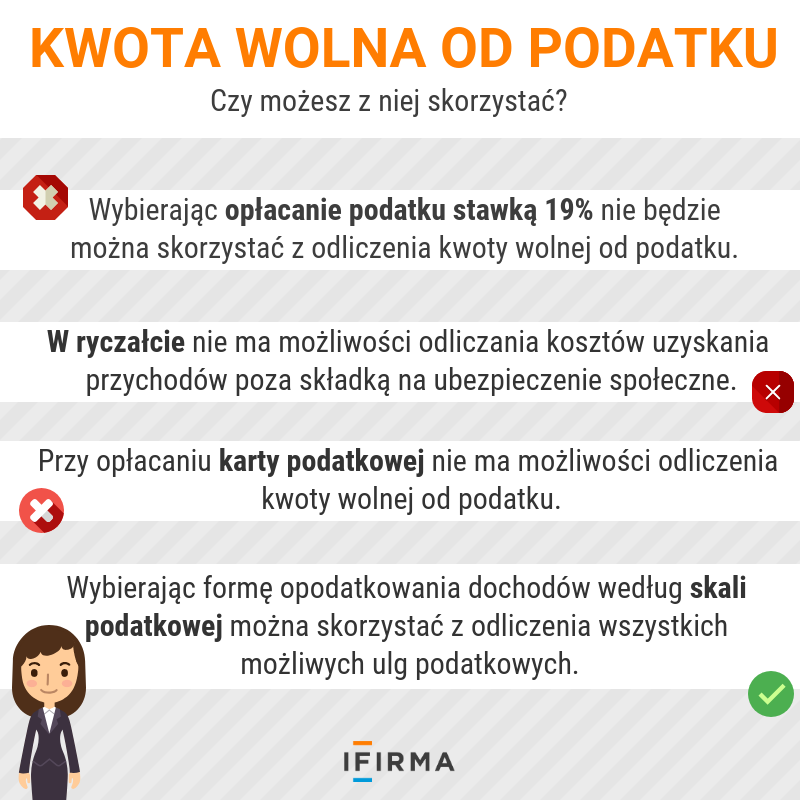

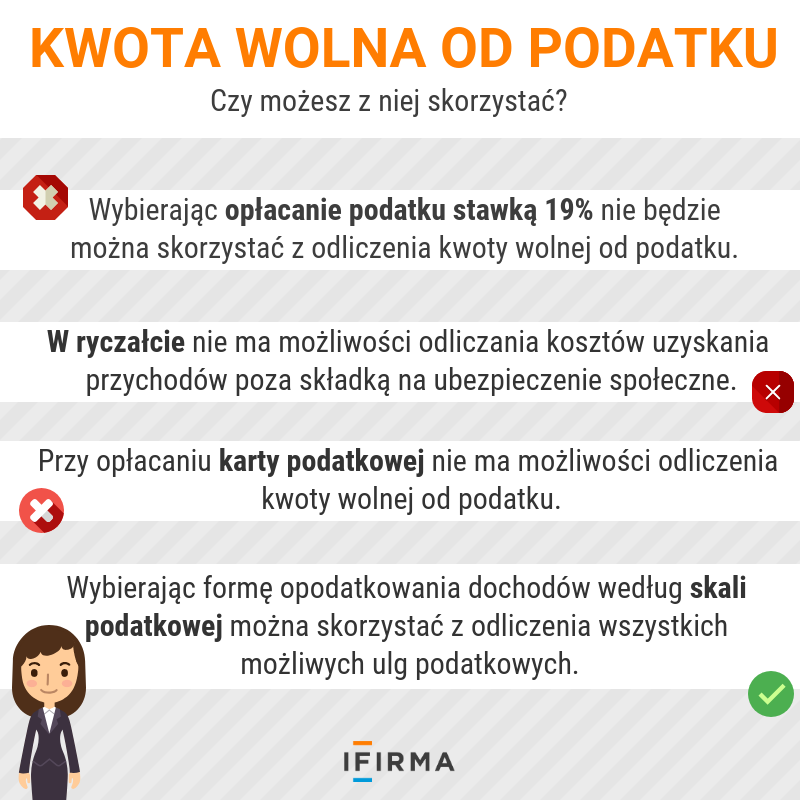

Opodatkowanie działalności gospodarczej podatkiem liniowym polega na stosowaniu jednej stawki podatku dochodowego w wysokości 19% dla wszystkich dochodów z tej działalności. Nie ma tutaj progów podatkowych, ale nie ma również ulg.

Kwota wolna od podatku jest formą ulgi i z niej też nie można skorzystać.

A więc wybierając opłacanie podatku stawką 19% nie będzie można skorzystać z odliczenia kwoty wolnej od podatku. Wyliczając zaliczkę na podatek dochodowy – miesięczną lub kwartalną – nie pomniejszymy jej o kwotę 525,12 zł.

Opodatkowanie dochodów ryczałtem ewidencjonowanym

Ryczałt od przychodów ewidencjonowanych jest uproszczoną formą opodatkowania dochodów, a właściwie przychodów. W ryczałcie nie ma możliwości odliczania kosztów uzyskania przychodów poza składką na ubezpieczenie społeczne. Podatek płaci się od przychodu.

Przy tej formie opodatkowania nie można skorzystać z odliczenia kwoty wolnej od podatku.

Opodatkowanie dochodów kartą podatkową

Karta podatkowa jest to zryczałtowana forma podatku dochodowego. Kto i na jakich warunkach może wybrać taką formę opodatkowania wynika z przepisów fiskalnych. Wysokość podatku płaconego w przypadku karty podatkowej ustala urząd skarbowy w decyzji na dany rok. Są to zaliczki miesięczne w stałej wysokości, które można pomniejszać jedynie o składkę na ubezpieczenie zdrowotne.

Przy opłacaniu karty podatkowej nie ma możliwości odliczenia kwoty wolnej od podatku.

Podsumowanie

Wnioski końcowe dotyczące zagadnienia odliczania kwoty wolnej od podatku przy różnych formach opodatkowania są jednoznaczne. Jedynie wybierając opodatkowanie dochodów w działalności gospodarczej według skali podatkowej można skorzystać z odliczenia kwoty wolnej.

Opodatkowanie dochodów/przychodów w firmie na zasadach podatku liniowego, ryczałtu ewidencjonowanego czy też karty podatkowej wyklucza możliwość odliczenia kwoty wolnej 525,12 zł.

Jeżeli pracujemy na etacie i prowadzimy firmę i tak nie tracimy tej ulgi, ponieważ pomniejszana jest o nią zaliczka na podatek dochodowy przez naszego pracodawcę. Po zakończeniu roku podatkowego w PIT-37 wykażemy dochody z umowy o pracę i skorzystamy z możliwości odliczenia kwoty wolnej i innych ulg.

Negatywne opinie na Allegro – jak ich uniknąć? Rozmowa z ekspertami

Negatywne opinie na Allegro – jak ich uniknąć? Rozmowa z ekspertami

Udio — jak muzyka AI może wspierać Twój biznes?

Udio — jak muzyka AI może wspierać Twój biznes?

Jaka wysokość składki zdrowotnej w przypadku gdy jesteś tylko wspólnikiem spółki?

Jaka wysokość składki zdrowotnej w przypadku gdy jesteś tylko wspólnikiem spółki?

„Na piśmie” a „w formie pisemnej”. Jaka jest różnica?

„Na piśmie” a „w formie pisemnej”. Jaka jest różnica?