Przepisy w sposób szczegółowy regulują, jakie elementy powinny się znaleźć na wystawianych fakturach, szczególnie tych, które dają prawo do odliczenia podatku VAT naliczonego dla nabywcy. Jednym z takich elementów jest podanie adresu na fakturze, co wbrew pozorom niekiedy może być kłopotliwe. W dzisiejszej publikacji przeanalizujemy kwestie związane z adresem podawanym na fakturze a prawem do odliczenia podatku VAT naliczonego.

Jakie adresy powinny być zgłaszane w jednoosobowej działalności gospodarczej?

Rozpoczynając prowadzenie działalności gospodarczej możemy mieć niekiedy wątpliwości, co do wskazania właściwego adresu na wniosku rejestracyjnym w CEIDG. W zależności od konkretnej sytuacji, z jaką mamy do czynienia będą wskazywane różne informacje w zakresie naszego adresu. Co do zasady przy jednoosobowej działalności gospodarczej powinien być wskazany adres zamieszkania, a jeśli posiadamy jeszcze inne adresy związane z prowadzoną działalnością gospodarczą, to również należy je wykazać. Bardzo ważne jest prawidłowe podanie adresu do doręczeń. Jest to miejsce, w którym przedsiębiorca będzie odbierał korespondencję w związku z prowadzoną działalnością, m.in. z urzędu skarbowego czy ZUS. Może to być adres zamieszkania, ale można wskazać również inny adres. Jeżeli działalność jest prowadzona pod różnymi adresami, to również powinny być one zgłoszone w CEIDG. Natomiast jeśli nie posiadamy stałego miejsca prowadzenia działalności, to również jest miejsce na tego typu informację na wniosku CEIDG.

Jaki adres powinien się znaleźć na wystawianej fakturze VAT?

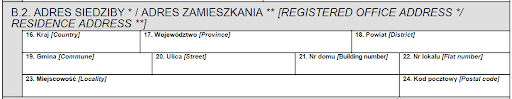

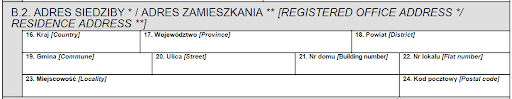

Na wystawianej fakturze VAT powinny się znaleźć m.in. imiona i nazwiska, nazwy sprzedawcy i nabywcy oraz ich adresy. Ustawa o podatku VAT nie podaje szczegółów na temat tego, jaki to powinien być adres. Wiemy już, że w jednoosobowej działalności możemy mieć do czynienia zarówno z adresem zamieszkania, jak i adresem siedziby działalności gospodarczej, czy adresem do doręczeń, ale także dodatkowymi stałymi miejscami prowadzenia działalności. W przypadku czynnego podatnika VAT należałoby jeszcze w tym miejscu sprawdzić, jaki adres jest wskazywany w zgłoszeniu rejestracyjnym VAT-R.

Jak widzimy na druku VAT-R, jeżeli chodzi o osoby fizyczne mamy wskazanie na adres zamieszkania. Nie oznacza to jednak, że to daje odpowiedź na nasze pytania i wątpliwości. Brak jednoznacznego wskazania w przepisach ustawy o podatku VAT, w elementach składowych faktury, o jaki adres na wystawianej fakturze chodzi ustawodawcy budzi wątpliwości. Nic więc dziwnego, że są kierowane wnioski o wydanie indywidualnych interpretacji podatkowych, w których podnoszony jest ten temat. Pamiętajmy jednak, że są to zapytania w indywidualnej sprawie i nie mogą być traktowane, jako wykładnia dla powszechnie obowiązującego prawa. Pomimo to zobaczmy, na jakim stanowisku stoją organy podatkowe w wydawanych interpretacjach.

Adres na fakturze a prawo do odliczenia podatku VAT – stanowisko organów podatkowych

W jednej z interpretacji podatkowych numer 0113-KDIPT1-2.4012.27.2022.1.KW z dnia 17 marca 2022 r. spółka zwróciła się z zapytaniem Dyrektora Krajowej Informacji Skarbowej (KIS), czy przysługuje jej prawo do odliczenia podatku VAT naliczonego od faktur zakupowych, na których znajduje się adres rejestracji działalności gospodarczej a nie adres biura handlowego, w którym jest wykonywana działalność gospodarcza, oba adresy zostały zgłoszone w CEIDG. Zdaniem spółki nie sprzeciwia się to prawu do odliczenia podatku VAT naliczonego. Dyrektor KIS uznał stanowisko Wnioskodawcy za prawidłowe, a w uzasadnieniu wskazał m.in., że prawo do odliczenia podatku VAT przysługuje, o ile nie wystąpiły przesłanki wyłączające, bez względu na to, czy na fakturze zostanie wskazany adres siedziby działalności czy adres biura handlowego, w którym wykonywana jest działalność. Istotne będzie również, żeby te adresy były zgodne z danymi identyfikacyjnymi wskazanymi w zgłoszeniu rejestracyjnym.

W innej interpretacji numer 0115-KDIT1-2.4012.151.2018.1.KK z dnia 20 kwietnia 2018 r. Wnioskodawca wykonuje usługi prawne pod adresem zamieszkania, który jest jednocześnie adresem siedziby firmy i taki adres podaje na wystawianych fakturach. Dyrektor KIS uznał stanowisko Wnioskodawcy za prawidłowe, a w uzasadnieniu wskazał m.in., że skoro przepisy nie precyzują, jaki adres należy wskazać na fakturze, w przypadku osoby fizycznej prowadzącej działalność gospodarczą w innym miejscu niż miejsce zamieszkania, przyjąć należy, iż będzie to adres zgodny z dokonanym zgłoszeniem identyfikacyjnym. W przypadku osób fizycznych powinien to być, co do zasady, adres zamieszkania. Natomiast jeżeli osoba fizyczna nie prowadzi działalności gospodarczej w miejscu zamieszkania i prowadzi działalność w innym miejscu i jest to zgłoszone w CEIDG, to w takim przypadku na fakturze powinien być podawany adres tego głównego miejsca prowadzenia działalności.

Podsumowanie

Przepisy ustawy o podatku VAT w obszarze wystawiania faktur nie wskazują wprost, jaki adres powinien się znaleźć na fakturach, oczywiście chodzi o sytuacje, kiedy przedsiębiorca posiada kilka takich adresów. Skoro tak, to wydaje się, że nie powinno być problemów z odliczeniem podatku VAT naliczonego od zakupów, jeśli na takiej fakturze pojawi się jeden z tych adresów, bez względu na to jaki. Kluczowe będzie, żeby takie adresy widniały w CEIDG przy jednoosobowej działalności gospodarczej. Przy osobach fizycznych prowadzących działalność najczęściej wskazuje się na adres zamieszkania, ponieważ jest to spójne z informacjami, jakie pojawiają się również na zgłoszeniu rejestracyjnym do podatku VAT. Jeżeli w trakcie prowadzenia działalności adres zamieszkania się zmieni, a ta zmiana nie spowoduje zmiany właściwości naczelnika urzędu skarbowego, to wystarczy złożyć aktualizację danych objętych zgłoszeniem identyfikacyjnym w CEIDG, nie musi być aktualizowany VAT-R. Co do prawa do odliczenia podatku VAT, to czynny podatnik VAT powinien spełniać wszystkie ustawowe warunki. Szczególną uwagę powinien zwrócić na te, które pozbawiają go takiego prawa lub je ograniczają. Adres na otrzymanej fakturze zakupu, nawet jeżeli byłby błędny, określany jest jako błąd natury formalnej i nie powinien pozbawiać przedsiębiorcy prawa do odliczenia podatku VAT naliczonego. Jednak w celu ograniczania polemiki z organami podatkowymi powinno się przestrzegać aktualnych wyjaśnień, nawet jeżeli nie wynikają one wprost z przepisów.

Sprzedaż działek w ramach prowadzonej działalności gospodarczej – kiedy powinna być tak dokonywana?

Sprzedaż działek w ramach prowadzonej działalności gospodarczej – kiedy powinna być tak dokonywana?

Zasady zatrudnienia małżonka lub innego członka rodziny

Zasady zatrudnienia małżonka lub innego członka rodziny

Podsumowanie i przyszłość neuromarketingu – jak emocje kształtują i będą kształtować marketing w przyszłości?

Podsumowanie i przyszłość neuromarketingu – jak emocje kształtują i będą kształtować marketing w przyszłości?

10 najlepszych translatorów online

10 najlepszych translatorów online