Przeprowadzanie transakcji kontrolowanych pomiędzy podmiotami powiązanymi wiąże się z licznymi obowiązkami w tym zakresie. Jednym z nich jest ustawowy obowiązek ustalania i weryfikacji cen transferowych. W dzisiejszej publikacji opiszemy, jakie metody analiz cen transferowych ma do dyspozycji przedsiębiorca.

Metody weryfikacji cen transferowych

Weryfikacji cen transferowych dokonuje się w oparciu o wybraną metodę wskazaną w ustawie o PIT:

- porównywalnej ceny niekontrolowanej,

- ceny odprzedaży,

- koszt plus,

- marży transakcyjnej netto,

- podziału zysku.

W celu ograniczenia ryzyka związanego z nieprawidłowo ustalonymi cenami transferowymi jest uprzednie porozumienie cenowe (APA – z ang. Advance Pricing Agreement). Dzięki wprowadzeniu takiego mechanizmu można zminimalizować ryzyko związane z niewłaściwym ustaleniem cen transferowych, a tym samym ograniczyć lub wykluczyć nieprawidłowości w przypadku kontroli podatkowej.

Metoda porównywalnej ceny niekontrolowanej

W temacie porównywalnej ceny niekontrolowanej (PCN) Ministerstwo Finansów wydało objaśnienia podatkowe z 31 marca 2021 roku. Metoda PCN jest najbardziej bezpośrednią metodą weryfikacji cen transferowych, ponieważ odwołuje się do ceny przedmiotu transakcji.

Zgodnie z informacjami znajdującymi się w objaśnieniach metoda PCN znajduje zastosowanie do usług i dóbr wystandaryzowanych lub masowych.

Przykłady stosowania metody PCN podane w objaśnieniach:

- Obrót betonem o konkretnych parametrach technicznych, ponieważ ewentualne różnice w odniesieniu do indywidualnych cech produktu nie wpływają na cenę transakcji.

- Hurtowa i detaliczna sprzedaż towarów. Przy ustalaniu ceny transferowej z podmiotem powiązanym powinny być brana pod uwagę ceny stosowane w relacjach z klientem hurtowym.

- Transakcja dzierżawy nieruchomości dla podmiotu powiązanego może być wyceniona na podstawie cen stosowanych przy dzierżawie podobnych nieruchomości przez podmioty działające na rynku lokalnym.

- Sprzedaż samochodów osobowych popularnych marek podmiotowi powiązanemu a podmiotom niepowiązanym auta marek luksusowych. Transakcji tych nie da się porównać z uwagi na zbyt istotne różnice między nimi. Nie można zastosować metody PCN.

Warianty metoda porównywalnej ceny niekontrolowanej

Przy stosowaniu metody PCN wyceny można dokonywać w dwóch wariantach:

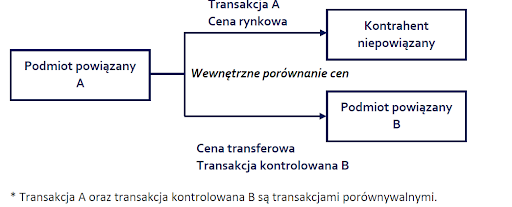

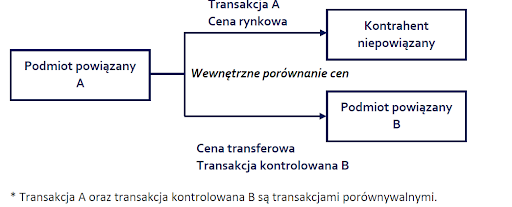

- Wewnętrznego porównania cen – jeżeli można bazować na cenach stosowanych z podmiotami niepowiązanymi.

Schemat z objaśnień MF:

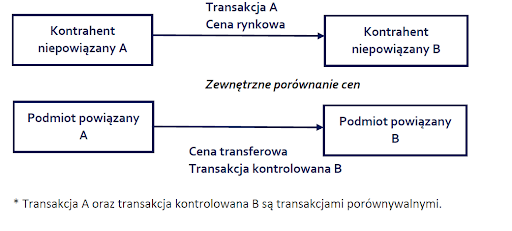

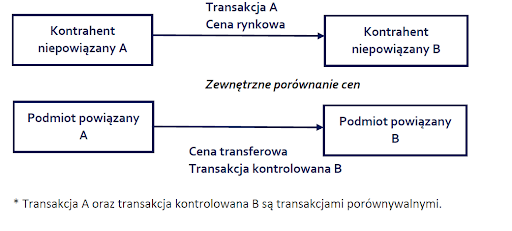

- Zewnętrznego porównania cen – w oparciu o ceny, jakie stosują w porównywalnych transakcjach niepowiązane podmioty.

Schemat z objaśnień MF:

Obszary stosowania metody PCN

Metoda PCN może być stosowana w transakcjach kontrolowanych typu:

- do wszystkich transakcji towarowych i usługowych, dla których jest możliwe zastosowania porównania wewnętrznego,

- transakcje, które podlegają notowaniu na giełdzie towarów i surowców,

- transakcje w obszarze wynajmu nieruchomości,

- transakcje dotyczące wartości niematerialnych i prawnych udostępnianych na zasadzie licencji.

Metoda ceny odsprzedaży

Metoda ceny odsprzedaży polega na kalkulacji ceny zakupu towaru lub usługi od podmiotu powiązanego w drodze obniżenia ceny sprzedaży towaru lub usługi podmiotowi niepowiązanemu o marżę ceny odprzedaży. Pod pojęciem marży ceny odprzedaży kryje się marża brutto ze sprzedaży, która powinna pokryć koszty bezpośrednie i pośrednie związane z transakcją sprzedaży oraz zapewnić odpowiedni zysk. Rynkową wartość marży ceny odprzedaży ustala się poprzez odniesienie do poziomu marży, jaką podmiot powiązany stosuje w porównywalnych transakcjach zawieranych z podmiotami niepowiązanymi.

Metoda ceny odsprzedaży może być stosowana przykładowo w transakcjach kontrolowanych dotyczących dystrybucji dóbr lub usług nabytych od podmiotów powiązanych, a następnie odsprzedawanych do podmiotów niepowiązanych, np. transakcje realizowane przez dystrybutorów.

Metoda koszt plus

Metoda koszt plus polega na ustaleniu ceny przedmiotu transakcji kontrolowanej na poziomie sumy bazy kosztowej i narzutu zysku, kalkulowanego w odniesieniu do bazy kosztowej. Pod pojęciem bazy kosztowej rozumie się sumę kosztów bezpośrednio lub pośrednio

związanych z wytworzeniem we własnym zakresie lub nabyciem przedmiotu transakcji kontrolowanej. Wartość narzutu zysku ustala się poprzez odniesienie do poziomu

narzutu zysku, jaki ten sam podmiot stosuje w porównywalnych transakcjach z podmiotami niepowiązanymi.

Przykładowe transakcje kontrolowane, do których może być stosowana metoda koszt plus:

- sprzedaż wyrobów gotowych, półproduktów, materiałów,

- usługi marketingowe, zarządzania, doradcze,

- prace B+R na zlecenie.

Metoda marży transakcyjnej netto

Metoda marży transakcyjnej netto polega na określeniu wskaźnika finansowego, odzwierciedlającego relację marży zysku netto, jaką uzyskuje podmiot powiązany w transakcji kontrolowanej, do odpowiedniej bazy. Marżę zysku netto ustala się poprzez pomniejszenie przychodów osiągniętego w wyniku transakcji kontrolowanej o koszty jej realizacji. Wartość obliczonego wskaźnika finansowego odnosi się do transakcji dokonywanych z podmiotami niepowiązanymi.

Stosowanie metody marży transakcyjnej netto jest zalecane przykładowo przy:

- prowadzeniu jednorodnej działalności gospodarczej lub

- wykonywaniu kilku rodzajów działalności, z których jeden jest wiodący, a pozostałe mają charakter pomocniczy, nie zniekształcają ceny rynkowej danej transakcji.

Metoda podziału zysku

Metoda podziału zysku polega na określeniu łącznego zysku, jaki w związku z daną transakcją kontrolowaną osiągnęły podmioty powiązane, oraz podziału tego zysku między te podmioty w takiej proporcji, w jakiej dokonałyby tego podziału podmioty niepowiązane, w szczególności uwzględniając pełnione przez strony transakcji kontrolowanej funkcje, zaangażowane środki i ponoszone ryzyka.

Metoda podziału zysku może mieć zastosowanie przy takich transakcjach kontrolowanych jak:

- sprzedaż/zakup wartości niematerialnych,

- marketing,

- reasekuracja,

- handel instrumentami finansowymi,

- zawarcie umowy np. umowy spółki, w której wynagrodzenie stron stanowi udział w zysku.

Podsumowanie

Wymieniony katalog metod analizy cen transferowych jest katalogiem otwartym. Ustawodawca dopuszcza zastosowanie innej metody, w tym techniki wyceny, najbardziej odpowiedniej w danych okolicznościach. Jak widać nawet na podstawie zebranych materiałów i przedstawionych metod analiz nie każda z nich powinna i może być stosowana do każdej transakcji. Przeciwwskazaniem może być charakter i przebieg transakcji. W publikacji wskazane zostały przykładowe transakcje, co do których preferowany jest wybór odpowiedniej metody analizy ceny transferowej. Podane informacje mają charakter bardzo ogólny i mogą posłużyć jedynie pomocniczo. Każda transakcja kontrolowana będzie wymagała indywidualnego podejścia i szczegółowej analizy.

Ponowne rozpoczęcie działalności a prawo do ulg w ZUS

Ponowne rozpoczęcie działalności a prawo do ulg w ZUS

Pełna ochrona DFG dla kupujących mieszkania od dewelopera — zmiany od 2 lipca 2024 roku!

Pełna ochrona DFG dla kupujących mieszkania od dewelopera — zmiany od 2 lipca 2024 roku!

Jak tworzyć skuteczne reklamy i się z nich rozliczać? Dołącz do webinaru!

Jak tworzyć skuteczne reklamy i się z nich rozliczać? Dołącz do webinaru!

Jak zarabiać na Fiverr.com?

Jak zarabiać na Fiverr.com?