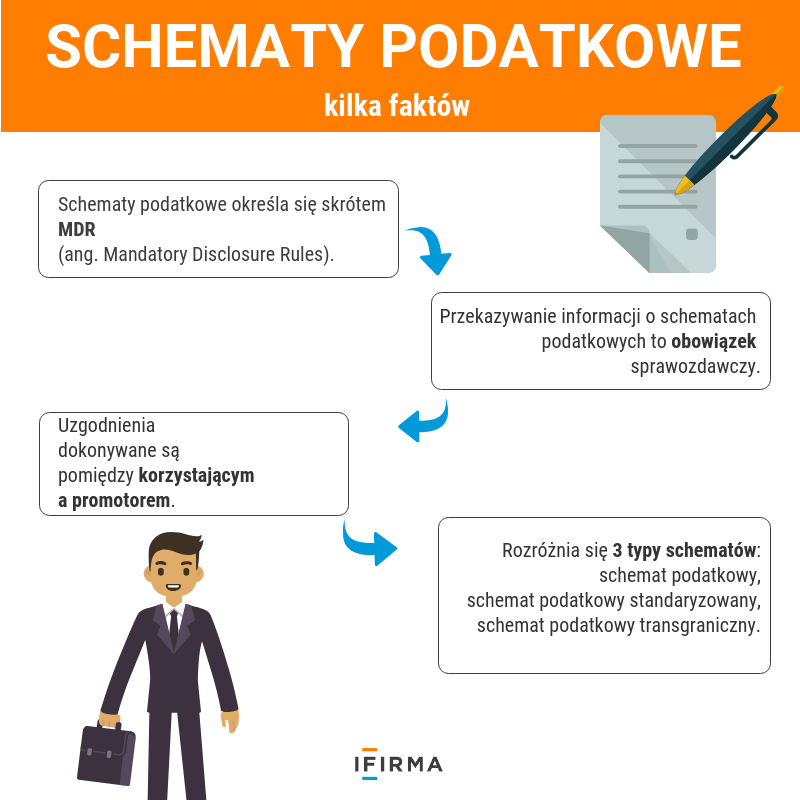

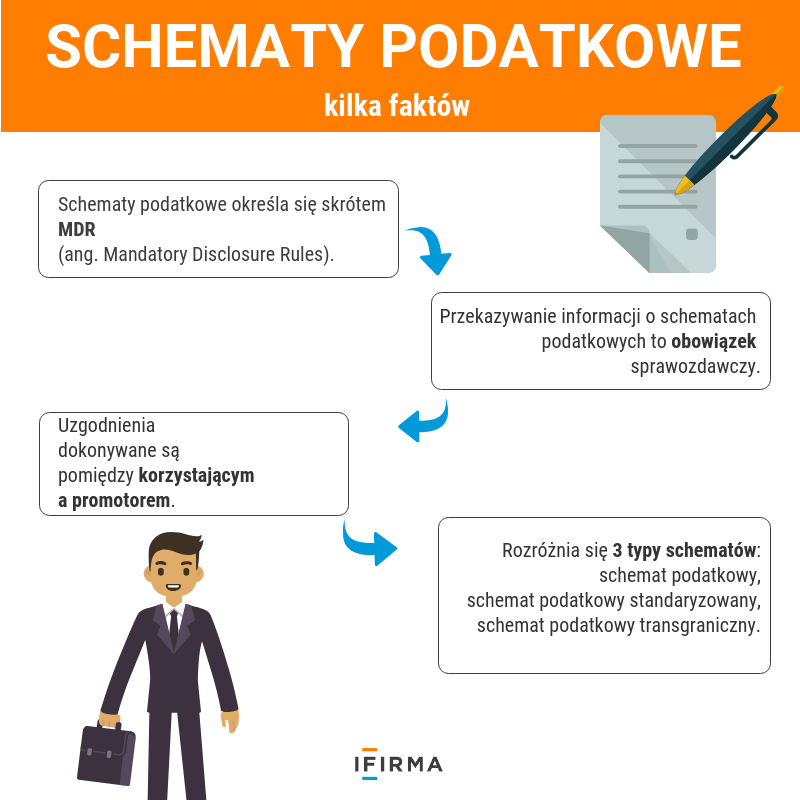

Schematy podatkowe zwane jako MDR (ang. Mandatory Disclosure Rules) weszły w życie od 1 stycznia 2019 roku. Przedsiębiorcy zaczęli sobie zadawać pytania kogo i w jakim zakresie obowiązują. Samo zdefiniowanie schematu podatkowego nie jest proste. Jest to nowe pojęcie, które pojawiło się w polskim prawie podatkowym stąd wiele pytań i wątpliwości.

Jaki był cel wprowadzenia schematów podatkowych?

Głównym celem wprowadzenia raportowania schematów podatkowych było wprowadzenie mechanizmu powiadamiania Krajowej Administracji Skarbowej (KAS) o podejmowanych działaniach przez przedsiębiorców, które mogą w efekcie końcowym doprowadzić między innymi do zmniejszenia obciążeń podatkowych.

Raportowanie obejmuje wszystkie podatki z wyłączeniem cła.

Problematyka jest złożona i budziła kontrowersje i emocje od samego początku. Dlatego też Ministerstwo Finansów już 31 stycznia 2019 roku wydało objaśnienia podatkowe o schematach podatkowych MDR.

Uwaga!

Zmiana obowiązujących przepisów – w projekcie specustawy dotyczącej koronawirusa znalazł się również zapis o zawieszeniu na okres od 31 marca do 30 czerwca 2020 roku raportowania schematów podatkowych z uwagi sytuację związaną z epidemią COVID-19 w Polsce.

Więcej informacji.

Definicja mikroprzedsiębiorcy

Ustawa z dnia 6 marca 2018 r. Prawo przedsiębiorców definiuje kto to jest mikroprzedsiębiorca:

Jest to przedsiębiorca, który w co najmniej jednym roku z dwóch ostatnich lat obrotowych spełniał łącznie następujące warunki:

- zatrudniał średniorocznie mniej niż 10 pracowników oraz

- osiągnął roczny obrót netto ze sprzedaży towarów, wyrobów i usług oraz z operacji finansowych nieprzekraczający równowartości w złotych 2 milionów euro, lub sumy aktywów jego bilansu sporządzonego na koniec jednego z tych lat nie przekroczyły równowartości w złotych 2 milionów euro.

Czy mikroprzedsiębiorca ma obowiązek raportowania schematów podatkowych?

Zgodnie z wyjaśnieniami Ministerstwa Finansów obowiązek informacyjny na gruncie przepisów MDR nie powstanie, gdy nie jest spełnione kryterium kwalifikowanego korzystającego, a mianowicie:

- przychody/koszty/aktywa podmiotu nie przekraczają równowartości w PLN 10 mln EUR oraz

- wartość przedmiotu uzgodnienia nie przekracza 2,5 mln EUR i jednocześnie nie jest spełnione kryterium transgraniczne.

Na pierwszy rzut oka można byłoby powiedzieć, że według kryterium kwalifikowanego korzystającego mikroprzedsiębiorca nie spełnia warunków do objęcia go raportowaniem schematów podatkowych. Tylko w tym miejscu trzeba sobie odpowiedzieć na pytanie co to jest kryterium transgraniczne?

Raportowanie schematów podatkowych MDR

Raportowanie schematów podatkowych MDR

Schemat podatkowy transgraniczny

Schemat podatkowy transgraniczny (art. 86a § 1 pkt 12) rozumie się przez to uzgodnienie, które:

-

spełnia kryterium transgraniczne oraz:

- spełnia kryterium głównej korzyści oraz posiada którąkolwiek z ogólnych cech rozpoznawczych, o których mowa w pkt 6 lit. a–h, lub

- posiada szczególną cechę rozpoznawczą.

Kryterium transgraniczne uważa się za spełnione, jeżeli uzgodnienie dotyczy więcej niż jednego państwa członkowskiego Unii Europejskiej lub państwa członkowskiego UE i państwa trzeciego przy spełnieniu jeszcze wielu dodatkowych w

arunków, o których jest mowa w ustawie Ordynacja podatkowa (art. 86a § 3). Dla kryterium transgranicznego istotna jest rezydencja podatkowa uczestnika.

Trudno jest jednoznacznie odpowiedzieć na pytanie czy schematy podatkowe dotyczą również mikroprzedsiębiorców.

Mając na uwadze, że w przypadku schematów podatkowych transgranicznych nie ma zastosowania kryterium kwalifikowane korzystającego nawet mikroprzedsiębiorca może być uczestnikiem uzgodnień w ramach tego schematu podatkowego.

Ważne informacje z objaśnienia Ministerstwa Finansów

W wydanych wyjaśnieniach fiskus odniósł się między innymi do wyjaśnienia, że:

Sprawdź czym jest MDR.

Podnoszenie kwalifikacji pracownika a koszty uzyskania przychodu

Podnoszenie kwalifikacji pracownika a koszty uzyskania przychodu

Sprzedaż nieruchomości jaka stawka VAT w przypadku: pośrednika, dewelopera, sprzedaż na własny rachunek

Sprzedaż nieruchomości jaka stawka VAT w przypadku: pośrednika, dewelopera, sprzedaż na własny rachunek

Workflow – jak zarządzać przepływem pracy w organizacji?

Workflow – jak zarządzać przepływem pracy w organizacji?

e-Urząd Skarbowy przyspiesza obsługę klientów. Co księgowi i doradcy podatkowi mogą załatwić zdalnie?

e-Urząd Skarbowy przyspiesza obsługę klientów. Co księgowi i doradcy podatkowi mogą załatwić zdalnie?