Prowadzenie drobnej działalności handlowej lub usługowej nie zawsze musi się wiązać z koniecznością zarejestrowania firmy. Istnieją oczywiście pewne ograniczenia ustawowe, które należy respektować. W dzisiejszej publikacji napiszemy, w jaki sposób działalność nierejestrowaną wykazać w zeznaniu rocznym.

Kiedy mówimy o działalności nierejestrowanej?

Pojęcie działalności nierejestrowanej pojawiło się niedawno, bo dopiero w 2018 roku. Od tego czasu część osób, które chcą sobie dorobić bez konieczności rejestracji firmy może z tego rozwiązania skorzystać. Jednym z założeń jest nieprzekroczenie limitu przychodów w wysokości 75% minimalnego wynagrodzenia za pracę.

W 2024 roku od stycznia do końca czerwca limit ten wynosi 3 181,50 zł, a od lipca do grudnia 2024 r. limit wzrośnie do 3 225 zł.

Dzisiaj opiszemy w jaki sposób i gdzie wykazywać działalność nierejestrowaną w zeznaniu rocznym.

Działalność nierejestrowana w zeznaniu rocznym

Przed przystąpieniem do rozliczenia działalności nierejestrowanej należy przygotować kilka ważnych zestawień:

- Zestawienie osiągniętych przychodów.

- Zestawienie poniesionych kosztów uzyskania przychodów.

Tak naprawdę takie informacje powinny być zbierane przez cały rok podatkowy, żeby sprawdzać, czy spełniamy chociażby warunek limitu osiągniętych przychodów.

Jeżeli chodzi o wartość osiągniętych przychodów, to znajdą się tutaj pieniądze i wartości pieniężne postawione do dyspozycji w danym roku podatkowym. Oznacza to, że przychodem podlegającym wykazaniu w zeznaniu rocznym będą tylko te kwoty, które zostały faktycznie uregulowane przez nabywcę – została dokonana zapłata za towar czy usługę.

W kosztach uzyskania przychodów mogą się znaleźć koszty, które mają związek z prowadzoną działalnością nierejestrowaną, katalog jest otwarty a do przykładowych kosztów można zaliczyć:

- zakup towarów,

- zakup surowców i materiałów użytych do przetworzenia,

- zakup programów informatycznych, szkoleniowych,

- inne które mają związek z działalnością nierejestrowaną.

Tak samo, jak w przypadku przychodów rozliczanie jest kasowe – zaliczenie do kosztów jest możliwe pod warunkiem opłacenia poniesionego wydatku. Ważne jest również właściwe dokumentowanie kosztów, posiadanie np.: faktury, rachunku, umowy.

Złożenie zeznania rocznego PIT-36 z działalności nierejestrowanej

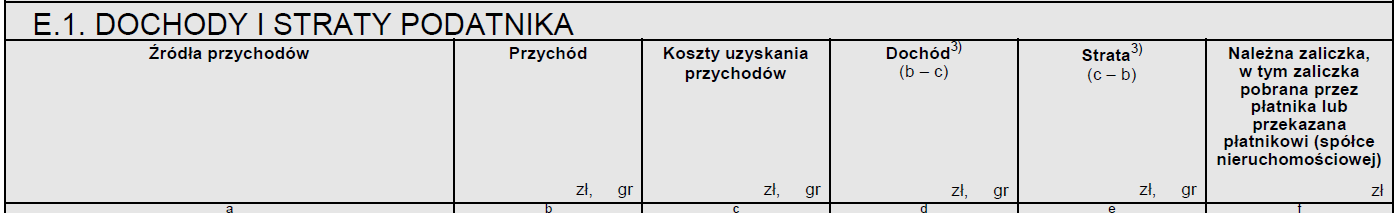

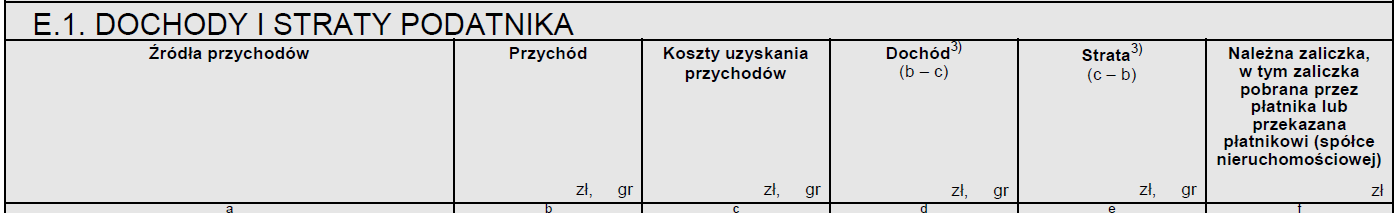

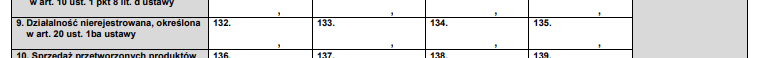

Jeżeli już zostaną ustalone właściwe przychody i koszty z tytułu prowadzonej działalności nierejestrowanej pora przystąpić do wypełnienia zeznania rocznego. Rozliczenia należy dokonać na druku PIT-36. W części E.1. Dochody i straty podatnika w poz. 9 wykazujemy osiągnięte przychody i koszty z działalności nierejestrowanej:

W przypadku działalności nierejestrowanej nie wykazuje się należnej zaliczki, ponieważ nie ma obowiązku obliczania i wpłacania zaliczki w trakcie roku podatkowego. Zeznanie PIT-36 składa się w terminie do 30 kwietnia, a jeśli ostatni dzień kwietnia wypada w dzień ustawowo wolny od pracy, to termin złożenia zeznania rocznego PIT-36 przesuwa się na kolejny, najbliższy dzień roboczy.

Zeznanie można złożyć:

- papierowo,

- elektronicznie, również w usłudze Twój e-PIT.

Zeznanie składa się do naczelnika urzędu skarbowego zgodnie z miejscem zamieszkania w dniu składania rozliczenia osoby osiągającej przychody z działalności nierejestrowanej. Złożenie takiego zeznania nie pozbawia prawa do wspólnego opodatkowania dochodów z małżonkiem, czy skorzystanie z przysługujących ulg podatkowych.

Działalność nierejestrowana a składki ZUS – przeczytaj.

Wartość rynkowa środka trwałego – w jaki sposób ustalić?

Wartość rynkowa środka trwałego – w jaki sposób ustalić?

Niepełnosprawność przedsiębiorcy a składka zdrowotna

Niepełnosprawność przedsiębiorcy a składka zdrowotna

Jak AI może pomóc w karierze freelancera?

Jak AI może pomóc w karierze freelancera?

Jak zaplanować działania komunikacyjne w firmie? 6 kroków, przez które musisz przejść

Jak zaplanować działania komunikacyjne w firmie? 6 kroków, przez które musisz przejść

Witam!

Mają Państwo bardzo ciekawy artykuł na temat NDG – Działalność nierejestrowana.

Niestety artykuł nie odpowiada na jedno ciekawe pytanie.

Zaczynam pracę jako web designer i tworzę strony internetowe.

W ciągu miesiąca opracowuję jedną stronę internetową.

Cena jednej strony to 1000 zł.

Klient zamówił trzy strony internetowe.

Prosi mnie, abym na koniec zapłacił za wszystkie trzy strony.

Jak mam prowadzić rozliczenia?

Marzec – 0 zł.

Kwiecień – 0 zł.

Maj – 3000 zł (a ja tracę prawo do NDG ? )

Marzec – 1000 zł

Kwiecień – 1000 zł

Maj – 1000 zł

Bardzo dziękuję!!!