Odwrotne obciążenie w podatku VAT obowiązywało do 31 października 2019 roku. Procedura przeniesienia obowiązku zapłaty podatku VAT z dostawcy na nabywcę miała na celu wyeliminowanie nieprawidłowości w branżach szczególnie narażonych na szeroko rozumiane oszustwa podatkowe. Obowiązek stosowania odwrotnego obciążenia obejmował towary i usługi z załączników numer 11 i 14 do ustawy o VAT, które znalazły się w załączniku numer 15 od 1 listopada 2019 roku.

- 1. Obowiązek stosowania przepisów o odwrotnym obciążeniu

- 2. Korygowanie faktur z odwrotnym obciążeniem po 1 listopada 2019 roku

Faktura korygująca odwrotne obciążenie 2020 – omówione zagadnienia:

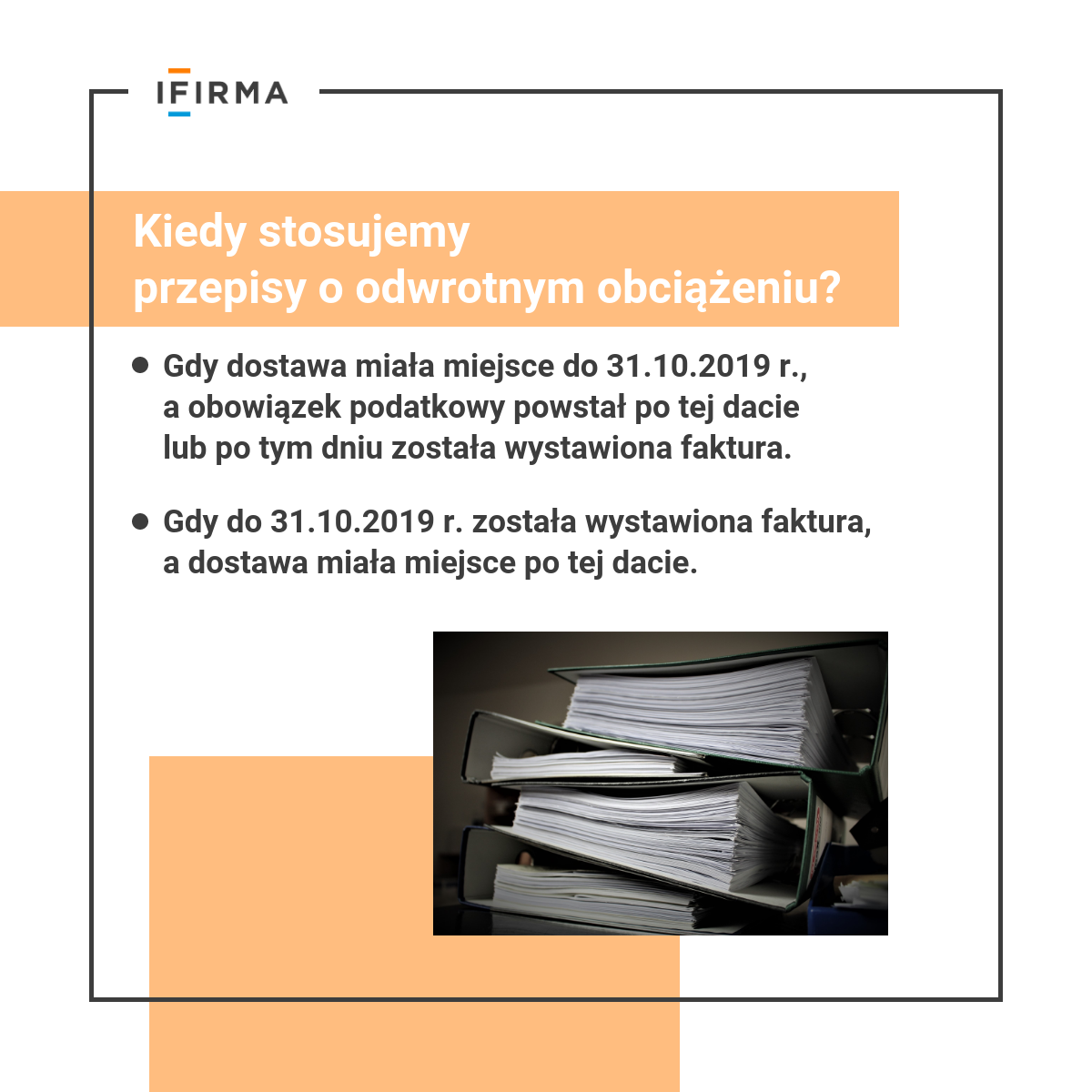

Kiedy występuje obowiązek stosowania przepisów o odwrotnym obciążeniu?

Jeżeli dostawa towarów lub usług z załączników nr 11 i 14 miała miejsce do 31 października 2019 roku a obowiązek podatkowy powstał po dniu 31.10.2019 r. lub po tym dniu była wystawiona faktura wówczas należy stosować przepisy w brzmieniu dotychczasowym. Również w sytuacji odwrotnej, gdy do 31.10.2019 r. została wystawiona faktura a dostawa miała miejsce po tej dacie należy stosować przepisy o odwrotnym obciążeniu. Tak wynika z art. 10 ustawy o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw (Dz. U. 2019 poz. 1751).

Korygowanie faktur z odwrotnym obciążeniem po 1 listopada 2019 roku

Przykład 1

W ramach dostawy dostarczono 200 szt. towaru objętego procedurą odwrotnego obciążenia w VAT i dostawca wystawił fakturę 30.10.2019 r. na kwotę 20.000,00 zł netto. Dnia 10.01.2020 r. nabywca zwrócił 50 szt. towaru, a więc faktura pierwotna zostanie pomniejszona o 5.000,00 zł netto (50 szt.x100,00 zł=5.000,00 zł).

Dostawca będzie zobowiązany wystawić fakturę korygującą według przepisów obowiązujących do 31.10.2019 r., a więc w mechanizmie odwrotnego obciążenia. Po korekcie faktura będzie opiewała na kwotę 15.000,00 zł. Zgodnie z wyjaśnieniami nie ujmuje się tej zmiany w informacji podsumowującej VAT-27.

Nabywca uwzględnia korektę i koryguje podatek VAT w kwocie 1.150,00 zł zmniejszając zarówno podatek VAT należny jak i podatek VAT naliczony. Taka procedura obowiązywała przy odwrotnym obciążeniu w VAT.

Taki sposób postępowania został wskazany w objaśnieniach podatkowych Ministerstwa Finansów z dnia 23 grudnia 2019 roku.

Przykład 2

Dnia 28.10.2019 r. przedsiębiorca otrzymał zaliczkę w kwocie 20.000 zł netto za dostawę towarów objętą procedurą odwrotnego obciążenia w VAT. Dostawa została zrealizowana 15.12.2019 r. Dopłata na podstawie faktury końcowej wynosiła 40.000 zł netto, kwota VAT 9.200 zł. Dnia 10.01.2020 r. dokonano zwrotu połowy towarów na kwotę netto 30.000 zł.

Sposób dokonania korekty powinien uwzględniać proporcjonalność wynikającą z rozliczenia zapłaty zaliczki w mechanizmie odwrotnego obciążenia, przy ostatecznym rozliczeniu transakcji w obligatoryjnym MPP.

Proporcja wyniesie 1:2 (20.000 zł:40.000 zł).

Korekta na kwotę 30.000 zł należy rozliczyć również w proporcji 1:2.

Kwota 10.000 zł powinna być rozliczona w mechanizmie odwrotnego obciążenia, a więc kwotę podatku VAT 1.230 zł powinien uwzględnić nabywca towarów zmniejszając podatek VAT należny i naliczony zgodnie z mechanizmem odwrotnego obciążenia. Nie ujmuje tej zmiany w VAT-27 na podstawie j.w.

Od kwoty 20.000 zł netto podatek VAT należny 2.460 zł zmniejsza dostawca, a podatek VAT naliczony zmniejsza nabywca, ponieważ w tej części jest to korekta w MPP.

Powyższy przykład zaprezentowano w oparciu o wyjaśnienia Ministra Finansów, o których pisano powyżej.