Co to jest SLIM VAT?

SLIM jest to skrót od angielskich słów: simple, local and modem. Jak podkreśla wiceminister Finansów: „Oznacza podatek prosty w obsłudze, dostosowany do lokalnej specyfiki państwa, w którym funkcjonuje. Jest to też podatek nowoczesny, w którym wdrażanie kolejnych rozwiązań technologicznych i e-usług administracji łączy się ze zmniejszaniem obowiązków ciążących na podatnikach.”

Obszary wprowadzanych zmian

Projekt SLIM VAT wprowadza zmiany w VAT w czterech obszarach:

- Proste fakturowanie.

- Ułatwienia dla ekspertów.

- Wspólny kurs waluty z podatkiem dochodowym.

- Korzyści finansowe.

Zmiany są kierowane w szczególności do małego i średniego biznesu. Dzięki wprowadzeniu SLIM VAT korzyści odczują również księgowi i biura rachunkowe. Według założeń mniej czasu ma być przeznaczone na wypełnianie obowiązków podatkowych.

Ułatwienie zasad fakturowania

Wprowadzane zmiany mają mieć wpływ m.in. na sposób księgowania faktur korygujących “in plus” i “in minus”. Według dotychczasowych zasad przedsiębiorcy dużo czasu poświęcają na pozyskiwanie potwierdzeń odbioru faktur korygujących. Zmiana ma uprościć rozliczenia, nie będzie konieczności gromadzenia potwierdzeń odbioru faktury korygującej oraz oczekiwania na ich dostarczenie, zbędne będą korekty deklaracji z tym związane.

Korekta “in minus”

Korekta “in minus” dotyczy sytuacji, gdy podstawa opodatkowania ulega obniżeniu, tym samym zmniejsza się podatek VAT należny.

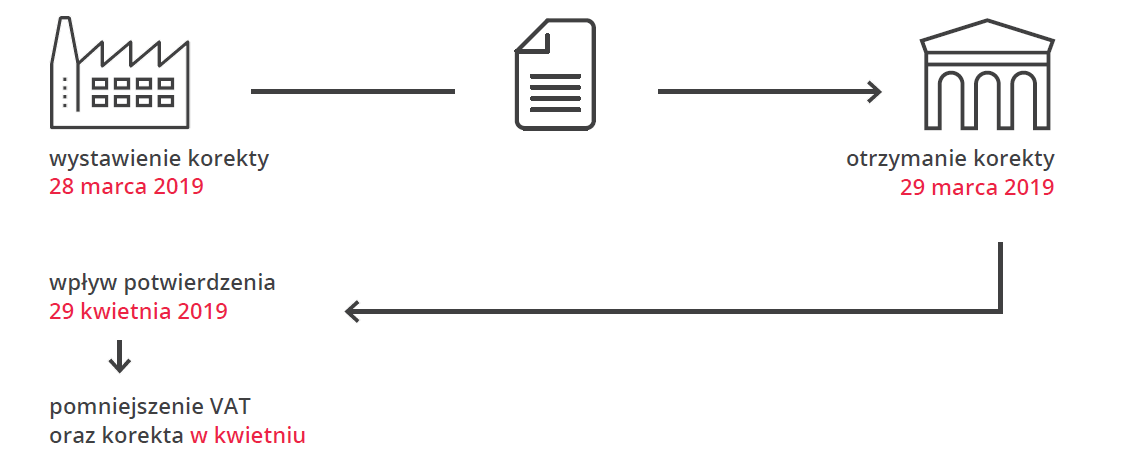

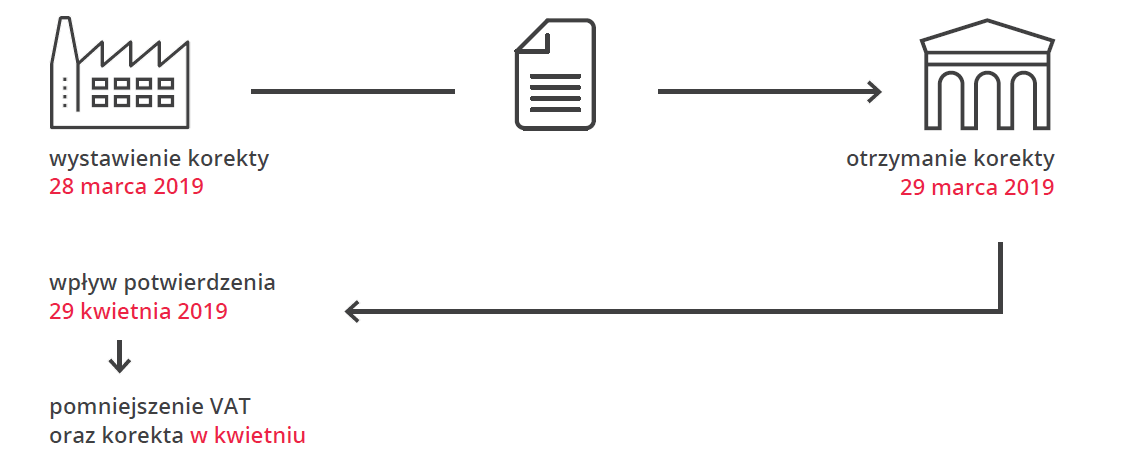

Korekta “in minus” przed zmianą:

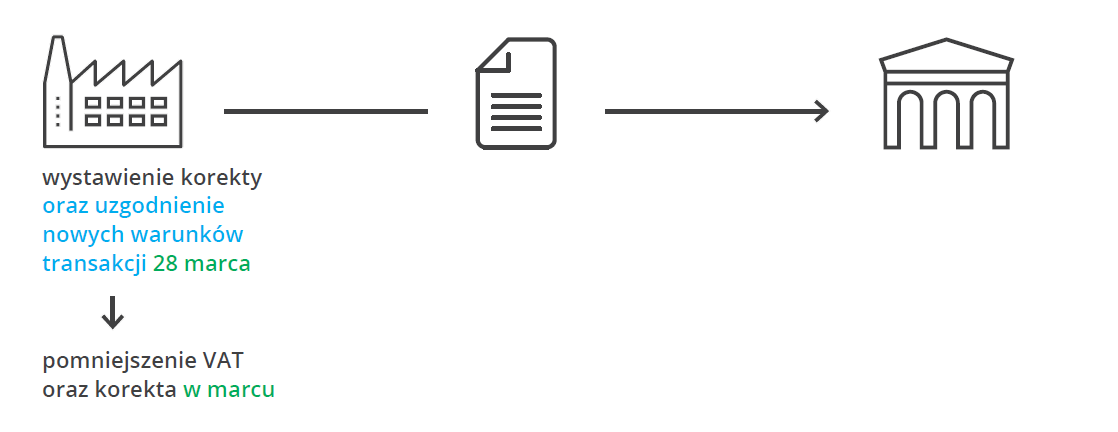

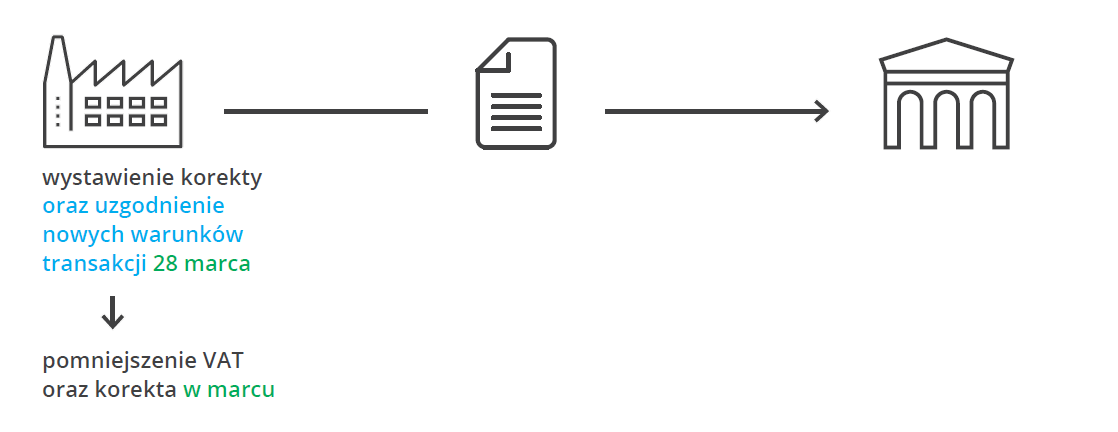

korekta “in minus” po zmianie:

Po zmianie nie będzie obowiązywało potwierdzenie odbioru faktury korygującej. Korekta faktury będzie ujęta w tym samym okresie rozliczeniowym zarówno w podatku VAT jak i podatku PIT.

Korekta “in plus”

Korekta “in plus” dotyczy sytuacji, gdy podstawa opodatkowania ulega podwyższeniu, tym samym zwiększa się podatek VAT należny. Do ustawy zostanie wprowadzony przepis regulujący rozliczenia faktur korygujących “in plus’. Obecnie przedsiębiorcy bazują na interpretacjach podatkowych i orzecznictwie, co nie daje odpowiedniej pewności prawa.

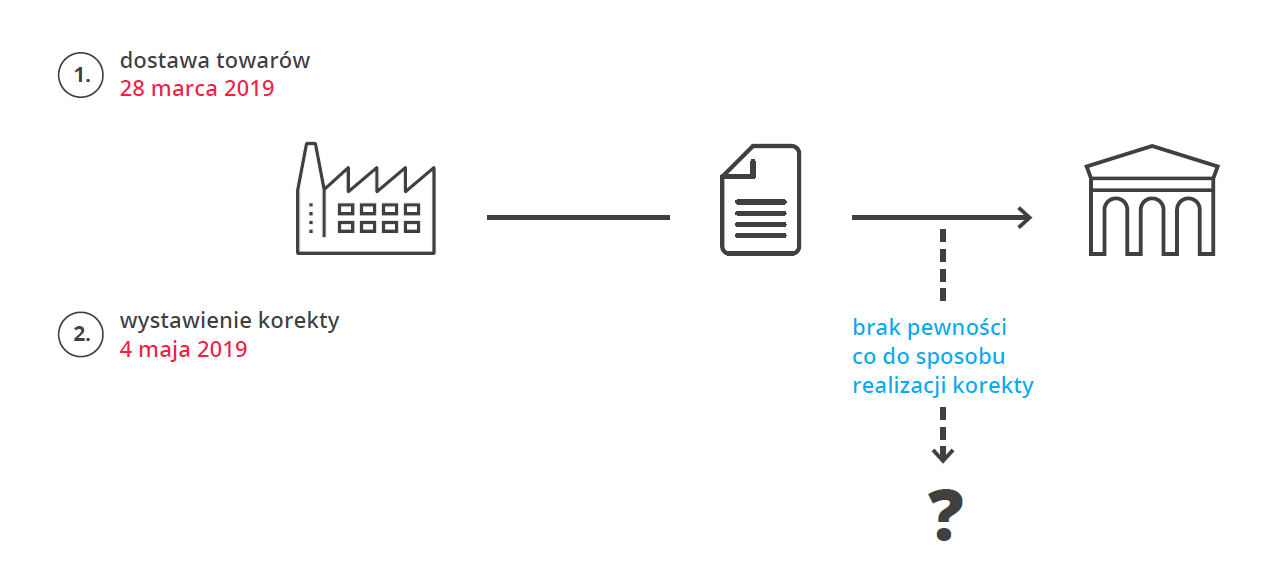

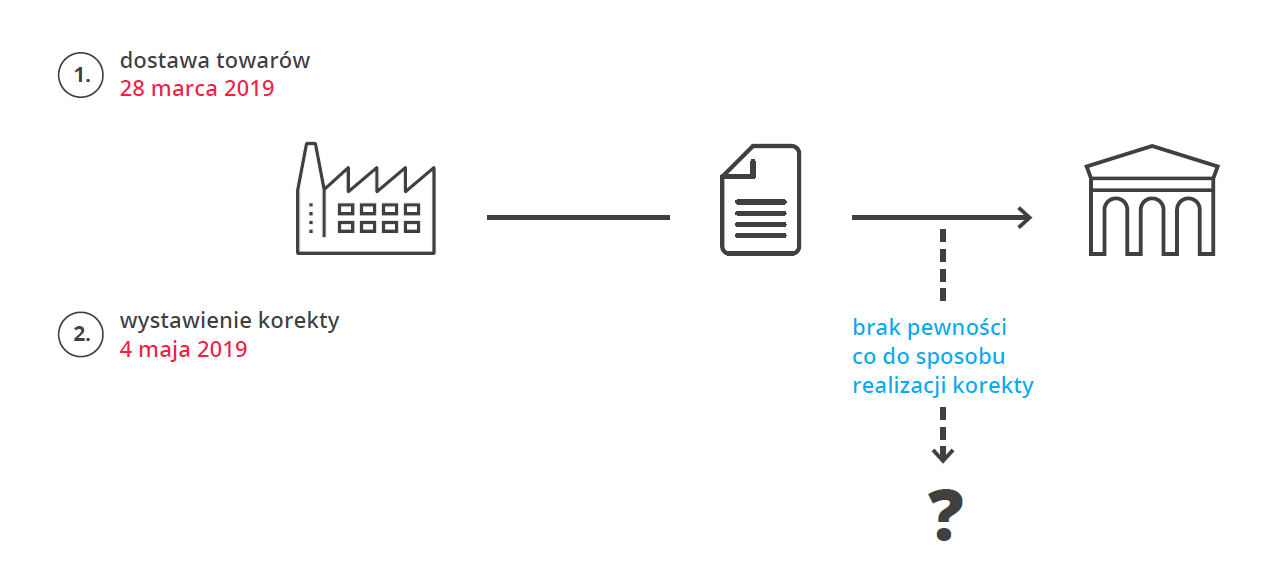

Korekta “in plus” przed zmianą:

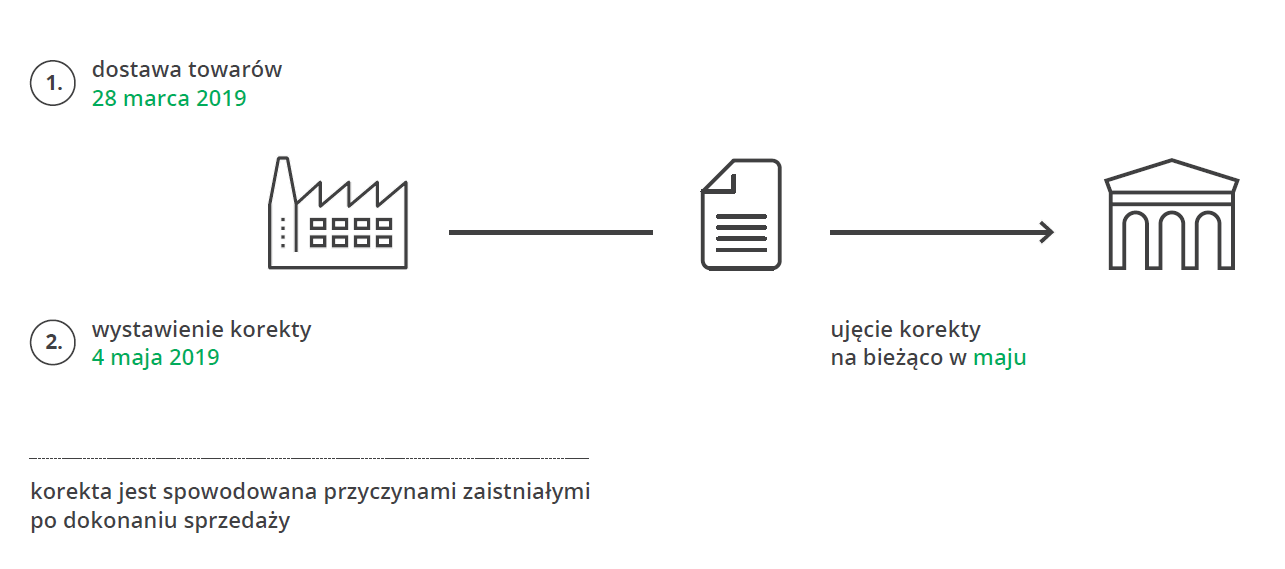

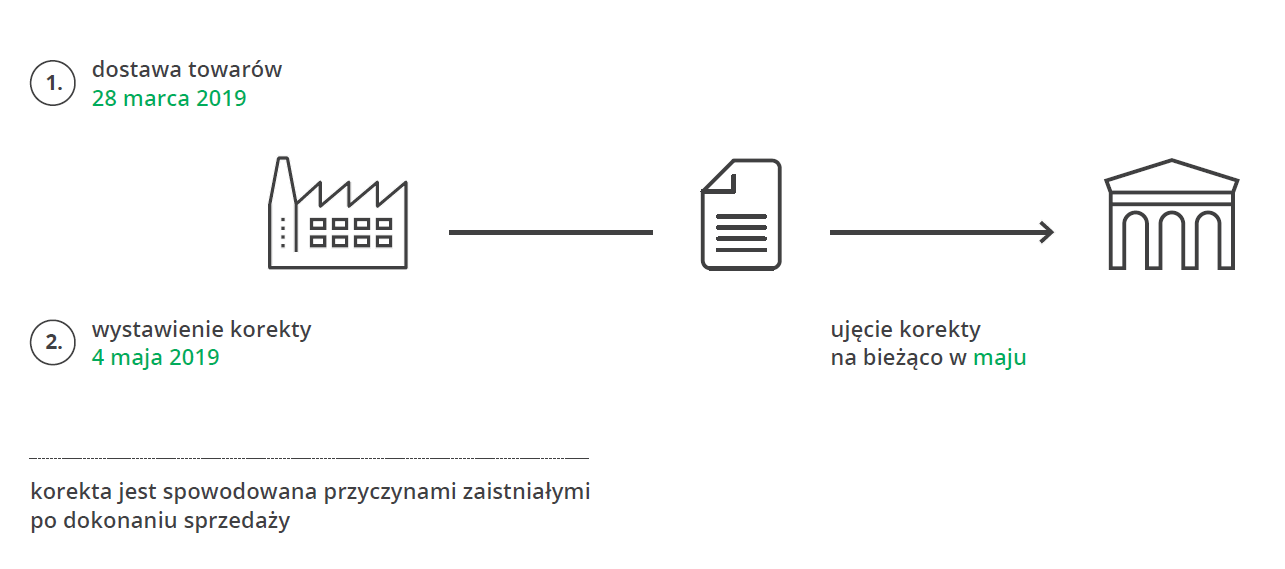

Korekta “in plus” po zmianie:

Podsumowując, wprowadzone zmiany zdejmą z przedsiębiorcy obowiązek pozyskiwania i gromadzenia potwierdzeń odbioru faktur korygujących przy korektach “in minus”. W ustawie o podatku VAT znajdą się przepisy regulujące termin ujmowania faktur korygujących “in plus”.

W artykule wykorzystano materiały ze strony Ministerstwa Finansów.

SLIM VAT – planowane zmiany przepisów.

SLIM VAT – co to?

To pakiet zmian, wprowadzający uproszczenia w rozliczaniu VAT, a zwłaszcza w fakturowaniu, eksporcie i kursach walut. Sam skrót SLIM pochodzi od słów simple, local i modern, czyli prosty, lokalny i nowoczesny – taki też ma być podatek VAT w nowym wydaniu.

Koniec z pracą hybrydową – pracownicy wracają do biur. A jak jest w innych firmach?

Koniec z pracą hybrydową – pracownicy wracają do biur. A jak jest w innych firmach?

Jak sprzedawać na EmpikPlace? Kompleksowy poradnik krok po kroku

Jak sprzedawać na EmpikPlace? Kompleksowy poradnik krok po kroku

Kto może ponownie skorzystać z Małego Zus Plus od 2025 roku

Kto może ponownie skorzystać z Małego Zus Plus od 2025 roku

Jak prawidłowo oznaczyć strony w umowie?

Jak prawidłowo oznaczyć strony w umowie?