Przedsiębiorcy, którzy na skutek transakcji z zagranicznymi przedsiębiorcami zostali zobowiązani do wykazania podatku u źródła, powinni pamiętać o obowiązku informacyjnym wobec urzędu skarbowego. Obligatoryjnie po zakończeniu roku konieczne jest przedstawienie informacji IFT-2R.

IFT-2/2R – wartość przychodu i podatku

W informacji IFT-2R przedsiębiorca wykazuje wysokość dochodu, jaki uzyskał jego kontrahent zagraniczny w wyniku współpracy w określonych obszarach; a także podatku, który został pobrany na podstawie tego dochodu. Co ważne, informacja obejmuje kwoty stanowiące podstawę pobrania podatku w danym roku podatkowym. Jest to bardzo istotne, gdyż nie zawsze wartości te pokryją się z kwotami zaksięgowanymi w ewidencji przedsiębiorcy albo przelanymi na konto kontrahenta.

Różnice mogą zatem wynikać z:

- Kursu walut – wartości w walucie obcej przeliczamy dla celów podatku u źródła według średniego kursu NBP z ostatniego dnia roboczego poprzedzającego dzień dokonania należności;

- Przedłużonych terminów płatności – faktury za transakcję mogą zostać wystawione i zaksięgowane w danym roku podatkowym, ale opłacone – w kolejnym; wtedy transakcję wykazujemy w informacji za rok, w którym miała miejsce zapłata;

- Opłaconego podatku u źródła – w informacji należy wykazać kwoty będące podstawą opodatkowania podatkiem u źródła, natomiast w rzeczywistości płatność mogła być niższa – pomniejszona właśnie o kwotę opłaconego podatku.

Warto pamiętać, że co do zasady podatek u źródła powinien zostać pobrany z wynagrodzenia zagranicznego kontrahenta – tj. należy pomniejszyć dokonywaną wypłatę o wartość podatku. Zgodnie z dotychczasową opinią organów skarbowych, ewentualne opłacenie podatku przez nabywcę wiąże się z koniecznością opłacenia podatku u źródła od wartości podatku (ubruttowienia transakcji). Wartość transakcji ubruttawia się, dzieląc wartość należności przez różnicę między 1 a wartością podatku u źródła.

Przykład

Przedsiębiorca był zobowiązany do zapłacenia kontrahentowi 2000 zł w ramach transakcji podlegającej opodatkowaniu podatkiem u źródła 20%. Możliwe są dwie opcje opłacenia:

- Podatek u źródła płacony przez sprzedawcę:

| Wartość należności |

2000 zł |

| 20% podatku dla US |

2000 zł * 20% = 400 zł |

| Wpłata dla kontrahenta (pomniejszona o podatek) |

2000 zł – 400 zł = 1600 zł |

- Podatek u źródła płacony przez nabywcę:

| Ubruttowiona wartość należności |

2000 zł/(1 – 0,2) = 2000 zł/0,8 = 2500 zł |

| 20% podatku dla US |

2500 zł * 20% = 500 zł |

| Wpłata dla kontrahenta |

2000 zł |

IFT-2/2R – formularz na przykładzie

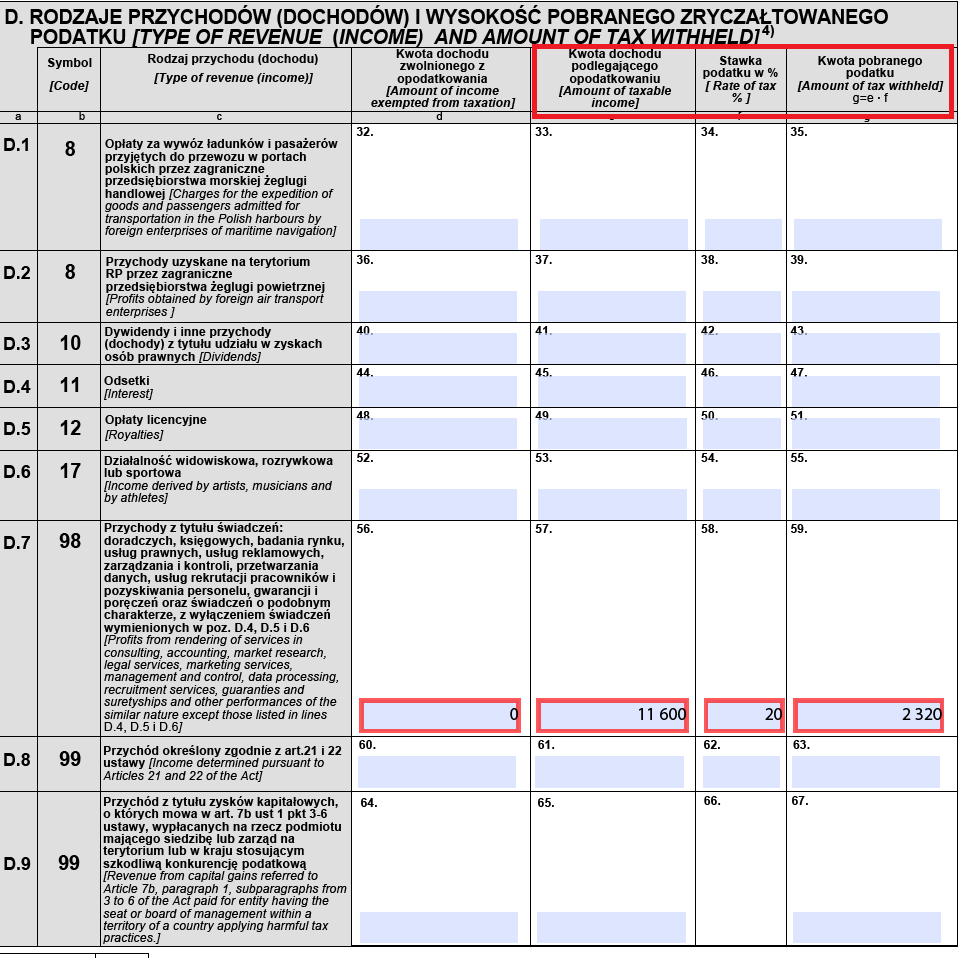

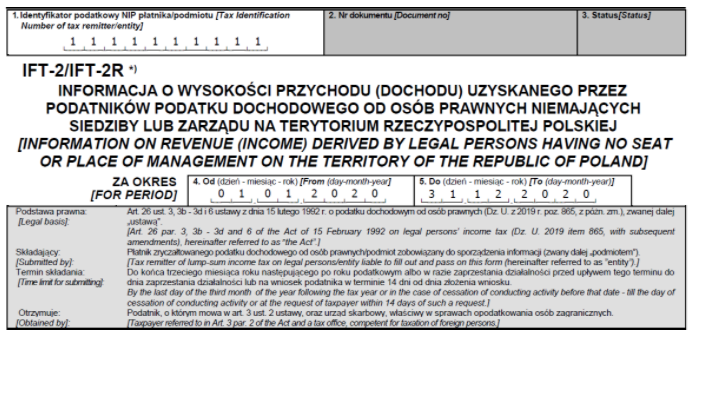

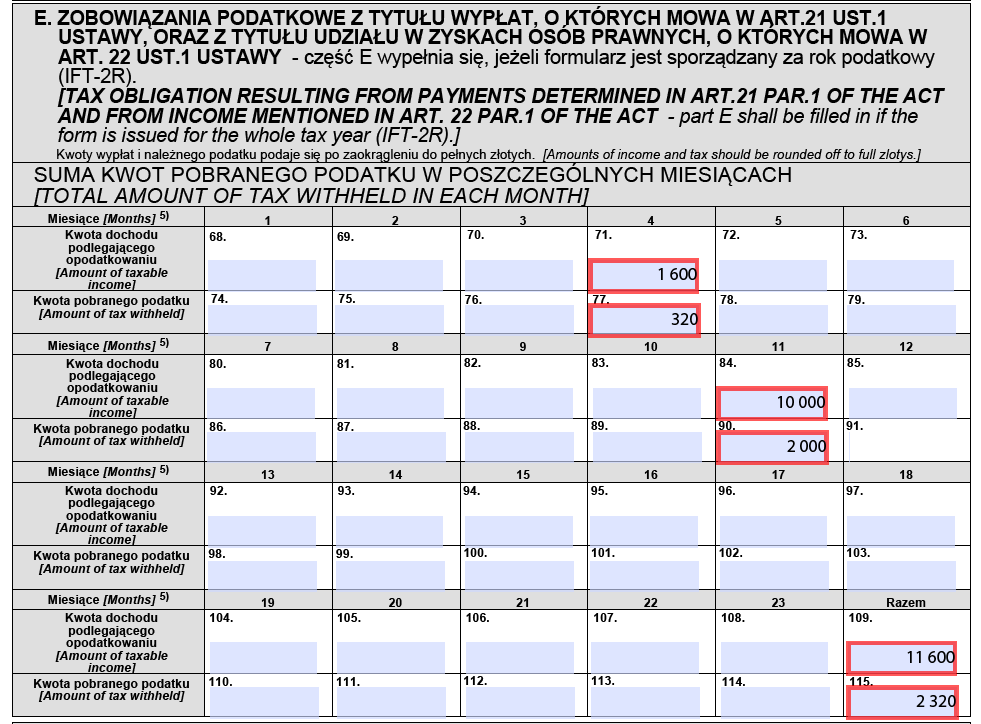

Przedsiębiorca Adam Nowak w 2020 r. korzystał z usług doradczych Advise GmbH – spółki z Niemiec. Otrzymał trzy faktury:

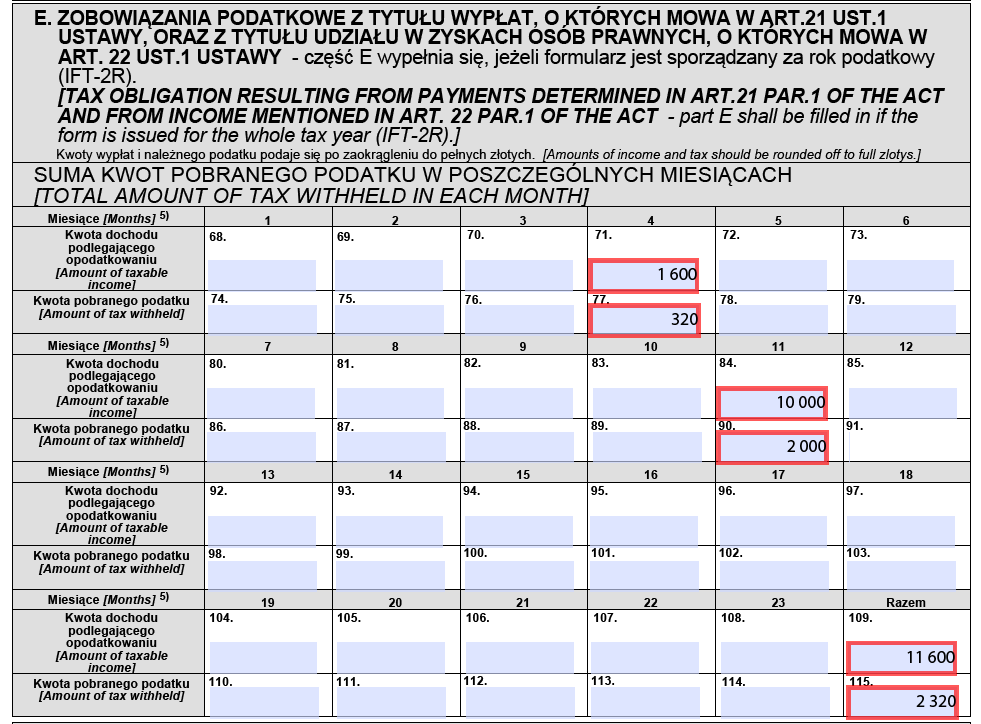

- w kwietniu 2020 r. na kwotę 400 euro, którą opłacił i przeliczył wg średniego kursu NBP (kurs: 4,0) w kwietniu 2020 r. – kwota w walucie polskiej wyniosła 1600 zł

- w październiku 2020 r. na kwotę 2000 euro, którą opłacił i przeliczył wg średniego kursu NBP (kurs: 5,0) w listopadzie 2020 r. – kwota w walucie polskiej wyniosła 10000 zł

- w grudniu 2020 r., na kwotę 800 euro, którą opłacił i przeliczył wg średniego kursu NBP (kurs: 4,5) w styczniu 2021 r., kwota w walucie polskiej 3600 zł.

Podane kursy walut są fikcyjne.

Adam Nowak nie posiada certyfikatu rezydencji Advise GmbH. Podatek u źródła jest płacony z wynagrodzenia sprzedawcy.

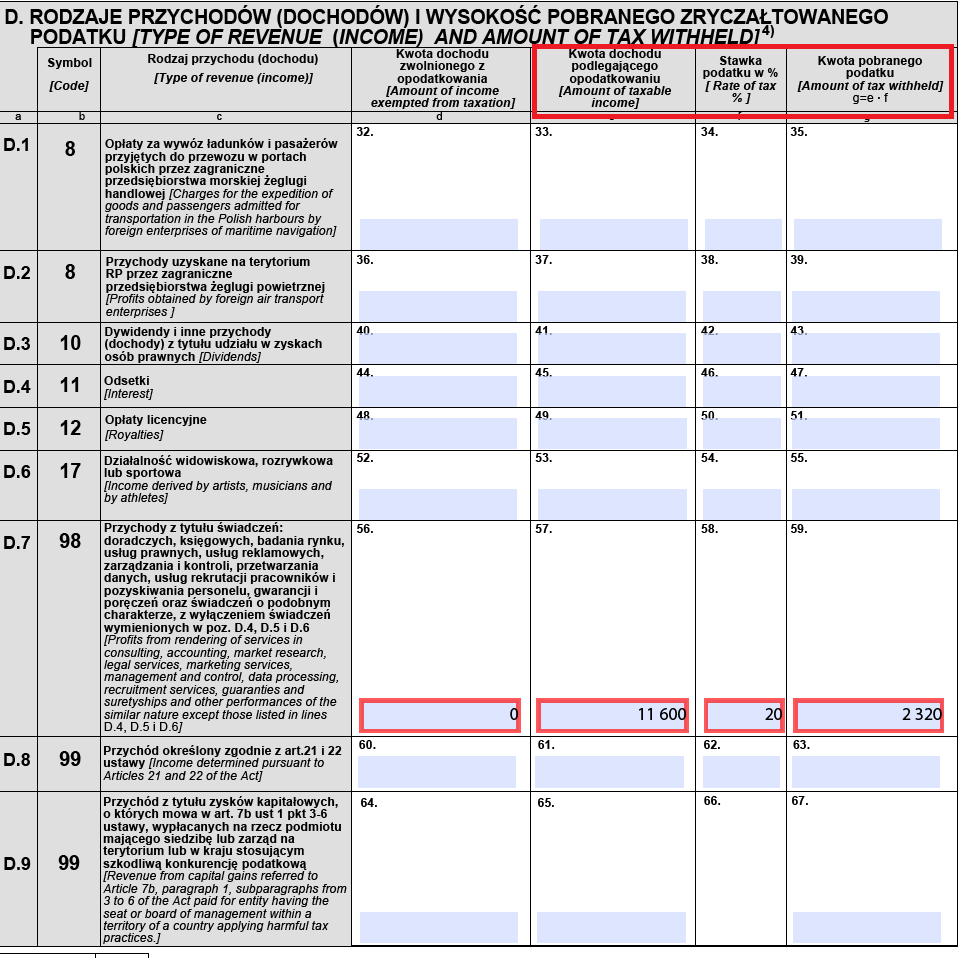

- Wartość zapłaconego podatku:

- 1600 zł * 20% = 320 zł

- 10000 zł * 20% = 2000 zł

- Łącznie: 320 zł + 2000 zł = 2320 zł

- Wartość przekazana kontrahentowi:

- 1600 zł – 320 zł = 1280 zł

- 10000 zł – 2000 zł = 8000 zł

- Łącznie 1280 zł + 8000 zł = 9280 zł

- Wartość podstawy opodatkowania w informacji:

- 1600 zł + 10000 zł = 11600 zł.

Trzecia płatność została przekazana w styczniu 2021 r., w związku z czym nie wzięto jej pod uwagę przy wypełnianiu informacji.

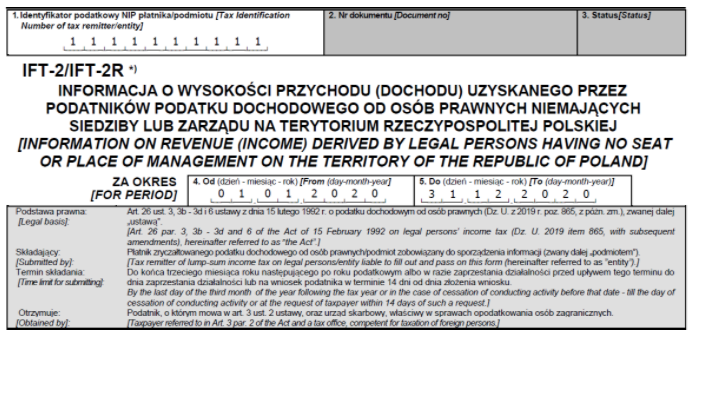

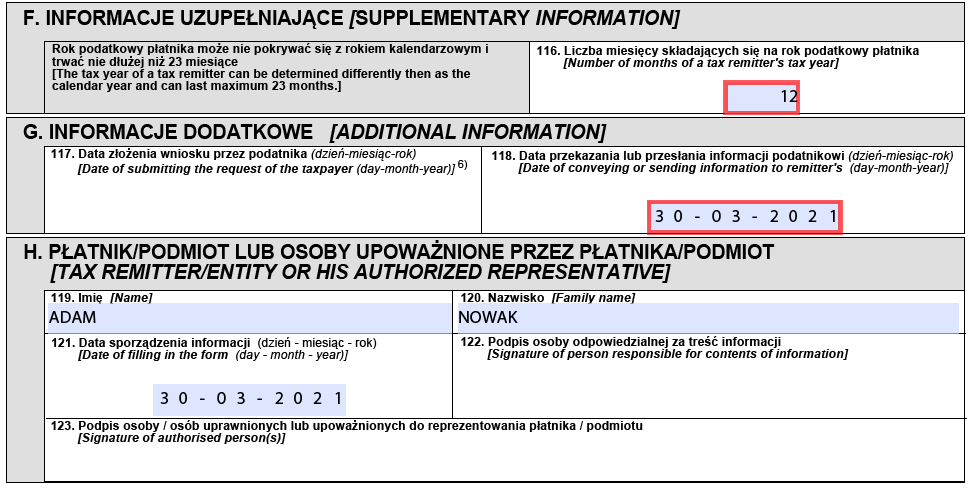

Wypełniając IFT-2R za 2020 r. Adam Nowak wprowadzi dane wstępne – NIP swojej firmy oraz okres, którego druk dotyczy:

Następnie przechodzi do wypełnienia poszczególnych części:

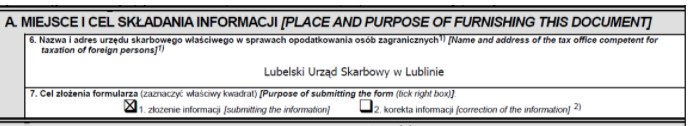

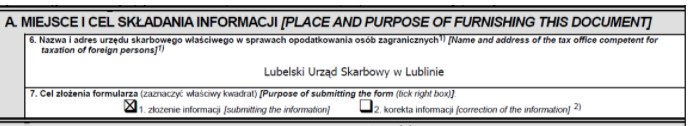

A. Miejsce i cel składania deklaracji:

Uwaga!

Właściwym urzędem jest lubelski urząd skarbowy, który został wyznaczony do obsługiwania informacji IFT-2/2R..

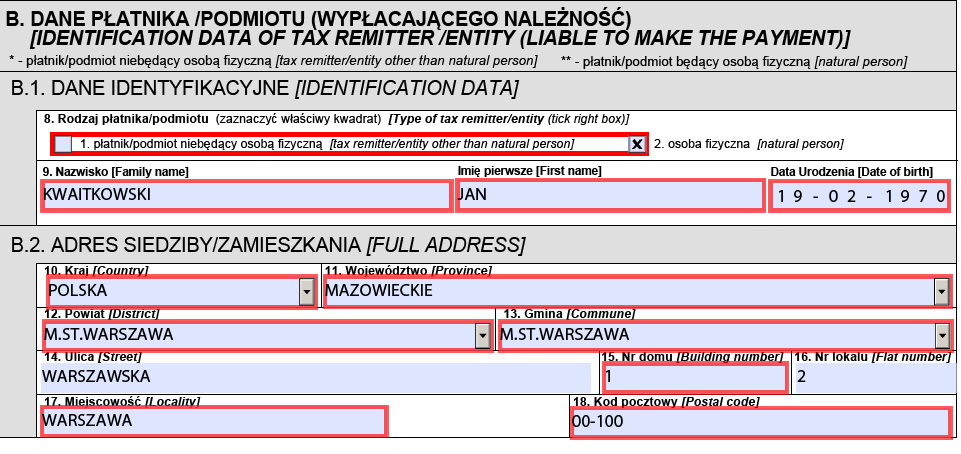

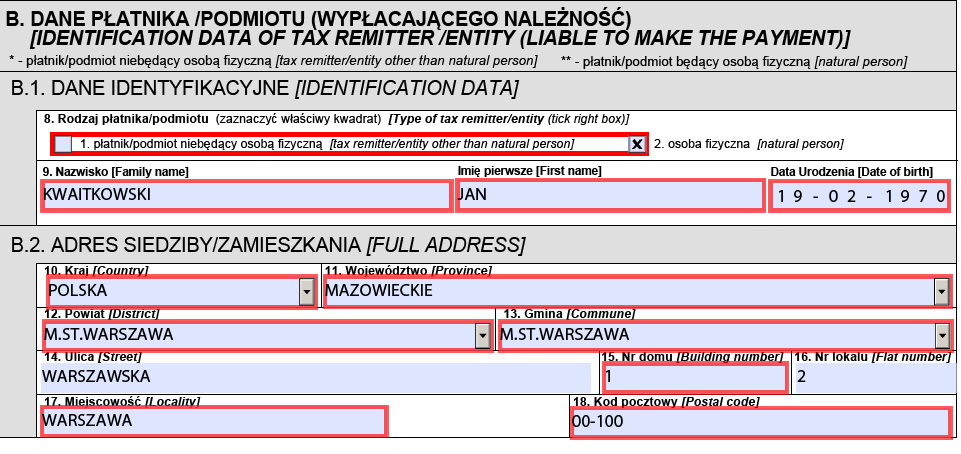

B. Dane swojej firmy jako płatnika podatku:

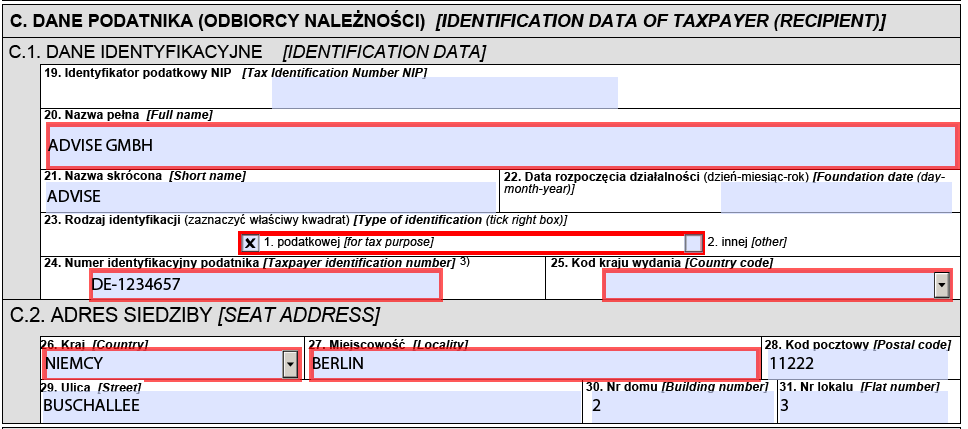

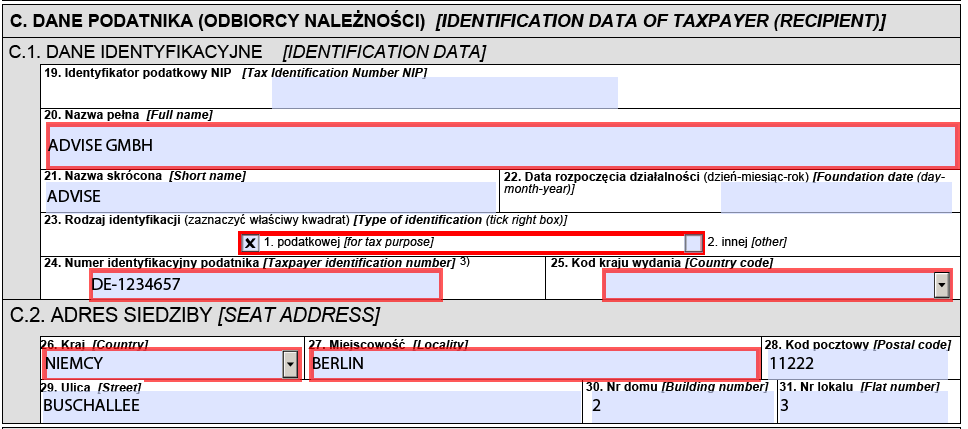

C. Dane kontrahenta – firmy otrzymującej należność:

D. Informacja o wysokości przekazanej należności oraz pobranym podatku (w złotówkach) w części dotyczącej dochodów opodatkowanych:

E. Informacja szczegółowa o należnych kwotach oraz podatku za poszczególne miesiące:

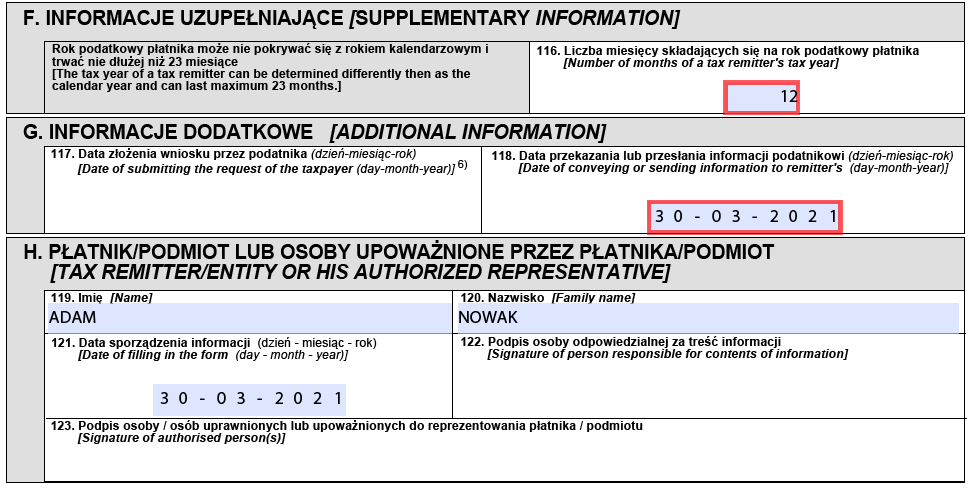

F.G.H. Informacje dodatkowe, uzupełniające oraz podpis i data sporządzenia dokumentu:

Uwaga!

Uwaga!

Deklarację IFT-2R do urzędu można wysłać tylko drogą elektroniczną z użyciem elektronicznego podpisu kwalifikowanego.

W przypadku braku posiadania e-podpisu, można złożyć w urzędzie upoważnienie do podpisywania deklaracji w naszym imieniu (UPL_1).

Warto pamiętać, że obowiązkowa jest jedynie informacja roczna (IFT-2R), którą w terminie do 31 marca należy wysłać do urzędu skarbowego oraz do kontrahenta. W trakcie roku formularz (IFT-2) składamy wyłącznie na wniosek kontrahenta – w ciągu 14 dni od dnia złożenia wniosku.

Kontrakt menedżerski w 2025 r. – składki ZUS, rozliczenie PIT i VAT

Kontrakt menedżerski w 2025 r. – składki ZUS, rozliczenie PIT i VAT

CSR – podstawa odpowiedzialnego biznesu

CSR – podstawa odpowiedzialnego biznesu

Lista zmian w aplikacji: luty 2025

Lista zmian w aplikacji: luty 2025

Pozasądowe rozwiązywanie sporów z konsumentem

Pozasądowe rozwiązywanie sporów z konsumentem

Jaką stawkę podatku wpisać w kolumnie f części D, jeżeli w części E wykazujemy różne stawki podatku z tego samego tytułu (brak certyfikatu w I półroczu 20%, otrzymany certyfikat w II połowie roku 2020 podatek 10%)

Deklaracje składamy w formie elektronicznej, a nie papierowej.

Ja wykazać najem terminala z Luksemburga?

Jaka pozycja i jaka stawka?