Zarabianie w internecie może mieć bardzo różne formy. Wiele osób tworząc ciekawe treści w formie bloga lub posiadając atrakcyjną stronę internetową może generować dodatkowe zyski. Firma Google uruchomiła program AdSense, w ramach którego na witrynach zainteresowanych osób będą wyświetlane różnego rodzaju reklamy. Przychody będą generowane za kliknięcia bądź wyświetlanie reklamy. Dzisiaj odpowiemy sobie na pytanie, w jaki sposób tego typu aktywność powinien rozliczyć przedsiębiorca, który nie jest czynnym podatnikiem VAT?

Czy brak rejestracji do podatku VAT pozbawia udziału w programie AdSense?

Firma Google ma siedzibę na terenie Irlandii, a więc na terenie Unii Europejskiej. Transakcje pomiędzy kontrahentami unijnymi są uregulowane w przepisach. Google AdSense jest traktowana jak usługa reklamowa i tak też będzie rozliczana na gruncie podatku VAT. Usługi wewnątrzwspólnotowe mogą świadczyć zarówno czynni podatnicy VAT, jak również ci, którzy korzystają ze zwolnienia. Muszą jednak dokonać pewnych formalności zgłoszeniowych.

Co powinien zrobić nievatowiec?

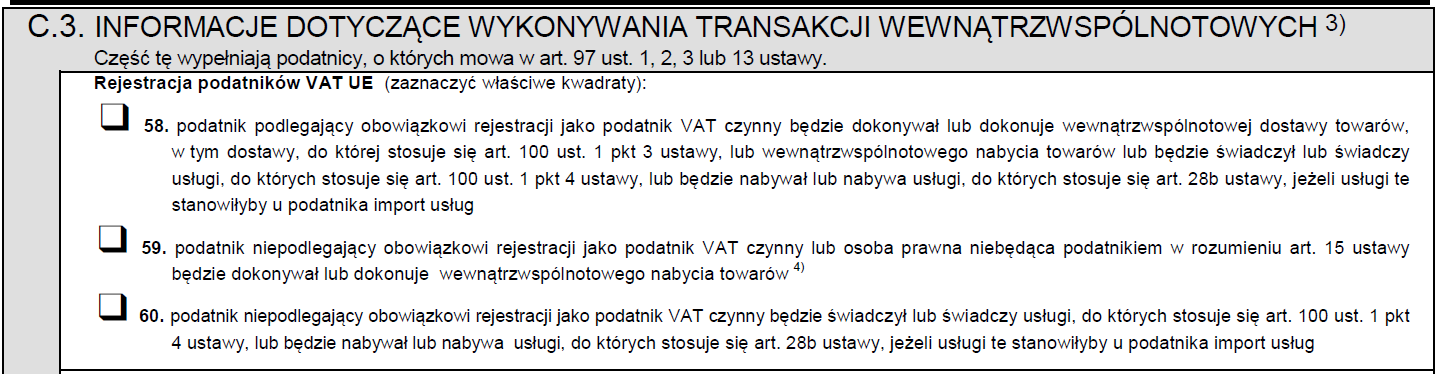

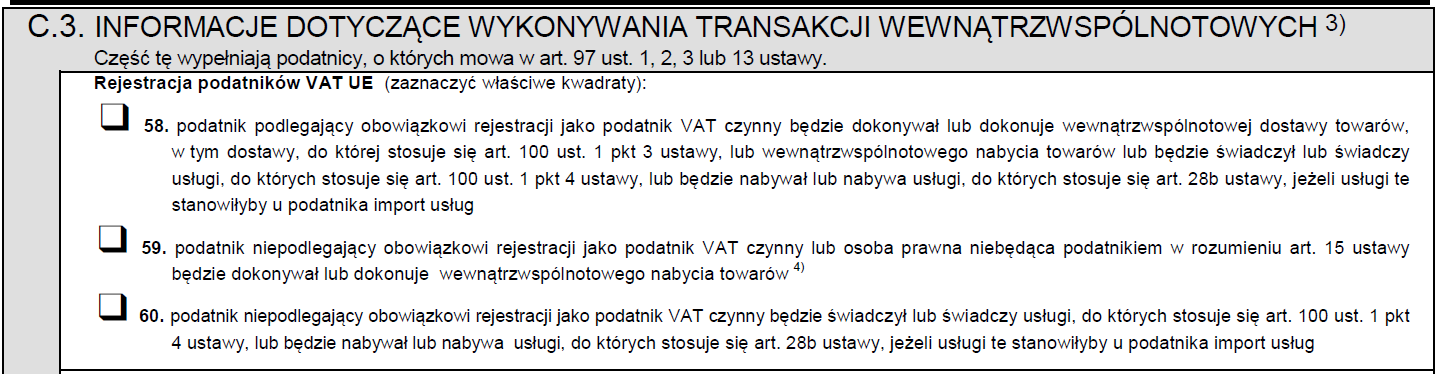

Przedsiębiorca, który jest zwolniony z opłacania podatku VAT i tak musi złożyć zgłoszenie rejestracyjne VAT-R, na którym zaznacza poz. 60. Jest to informacja, że będzie świadczył usługi, do których stosuje się art. 100 ust. 1 pkt ustawy o podatku VAT.

Takie zgłoszenie należy złożyć przed osiągnięciem pierwszego przychodu z tytułu Google AdSEnse. Przedsiębiorca otrzyma identyfikator podatkowy VAT-UE uprawniający do wykonywania transakcji wewnątrzunijnych.

Następnie przedsiębiorca wystawia fakturę VAT z adnotacją „odwrotne obciążenie/reverse charge”. Zobowiązana do rozliczenia podatku VAT jest firma Google w Irlandii.

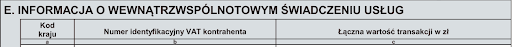

Dodatkowo nievatowiec składa miesięczne informacje podsumowujące VAT-UE, na których wykazuje przychód otrzymany od firmy Google w części E:

Podsumowując

Nievatowiec musi:

- Być zarejestrowany do VAT-UE.

- Wystawiać fakturę podając na niej NIP-UE.

- Składać miesięczne informacje podsumowujące VAT-UE w terminie do dnia 25. dnia miesiąca następującego po miesiącu uzyskania przychodu z firmy Google.

Świadczenie interwencyjne 2024 – pomoc dla przedsiębiorców poszkodowanych w powodzi

Świadczenie interwencyjne 2024 – pomoc dla przedsiębiorców poszkodowanych w powodzi

Jak wypełnić wniosek ERP-6 – informacja o okresach składkowych i nieskładkowych

Jak wypełnić wniosek ERP-6 – informacja o okresach składkowych i nieskładkowych

Zastrzeż pesel – jak rozpoznać, że dane zostały skradzione i jak się przed tym zabezpieczyć?

Zastrzeż pesel – jak rozpoznać, że dane zostały skradzione i jak się przed tym zabezpieczyć?

Powódź a nieobecność w pracy – jakie możliwości ma pracownik i pracodawca?

Powódź a nieobecność w pracy – jakie możliwości ma pracownik i pracodawca?

Ok, a co w przypadku kiedy takie przychody osiąga osoba fizyczna nie będąca przedsiębiorcą, tylko prowadząca stronę hobbystycznie? Czy wówczas też musi składać VAT-UE??

Czy świadcząc takie usługi należy posiadać zaświadczenie A1 z ZUS? Jeśli jest to faktycznie eksport usług to miejscem wykonania usługi jest kraj odbiorcy – a więc zgodnie z Unijną Dyrektywą składki społeczne powinny opłacone być w miejscu wykonania usługi lub należy posiadać zaświadczenie A1 wydane przez ZUS potwierdzajace podleganie pod Polski system ubezpieczeń społecznych…

Tak by to chyba wychodziło z przepisów, potwierdzi ktoś?