Przedsiębiorca, który likwiduje działalność gospodarczą powinien pamiętać o konieczności sporządzenia dokumentów wymaganych przez przepisy właściwych ustaw. Co ważne, czynni podatnicy VAT – poza tradycyjnym remanentem likwidacyjnym dla celów podatku dochodowego – mają obowiązek przygotowania remanentu likwidacyjnego do celów VAT. Jak sporządzić taki dokument? Co powinien zawierać?

Remanent likwidacyjny do celów VAT – czego dotyczy?

Remanent likwidacyjny do celów VAT powinien obejmować towary, przy których nabyciu przedsiębiorcy przysługiwało prawo do odliczenia podatku od towarów i usług i które na dzień likwidacji działalności pozostają w firmie oraz mają wartość użytkową. Co ważne, co do zasady będą to towary, których zakup został udokumentowany fakturą, niezależnie od tego, czy podatnik skorzystał z przysługującego mu prawa do odliczenia VAT.

W remanencie likwidacyjnym należy ująć nie tylko towary handlowe i materiały, ale również środki trwałe oraz wyposażenie i inne zakupy (jak np. narzędzia, drukarka), od których przedsiębiorca miał prawo odliczyć podatek od towarów i usług.

Co powinien zawierać?

Spis z natury sporządzany na dzień likwidacji firmy powinien zawierać:

- nazwę towaru,

- ilość towaru,

- cenę jego nabycia lub gdy nie ma ceny nabycia – koszt wytworzenia,

- stawkę VAT właściwą dla danego towaru,

- kwotę podatku.

Remanent ważne terminy

Remanent likwidacyjny do celów VAT należy sporządzić na dzień likwidacji działalności, czyli zaprzestania wykonywania działalności podlegającej opodatkowaniu podatkiem od towarów i usług (o zamiarze przeprowadzenia spisu z natury w takim wypadku nie trzeba informować urzędu skarbowego). Na wycenę wartości spisu przedsiębiorca ma kolejnych 7 dni.

Zgodnie z art. 14 ust. 5 przedsiębiorcy są obowiązani złożyć informację o dokonanym spisie z natury, o ustalonej na jego podstawie wartości towarów i o kwocie podatku należnego, nie później niż w dniu złożenia deklaracji podatkowej składanej za okres obejmujący ostatni dzień prowadzenia działalności.

Remanent likwidacyjny do celów VAT należy wykazać w ostatniej deklaracji

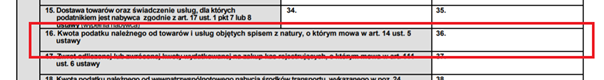

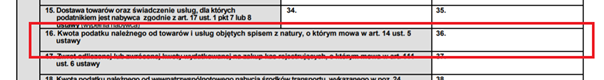

Wartość remanentu likwidacyjnego należy wykazać w deklaracji VAT składanej za ostatni okres rozliczeniowy prowadzenia działalności (zwiększa on kwotę podatku podlegającego wpłacie do urzędu skarbowego). Kwotę podatku od towarów i usług wynikającą z przeprowadzonego spisu należy wykazać w części C deklaracji VAT-7 (VAT-7K) oraz w JPK_VAT jako podatek należny od towarów i usług objętych spisem z natury (poz. 36 w VAT-7(18) oraz VAT-7K(12)):

Remanent likwidacyjny do celów VAT – deklaracja

Remanent likwidacyjny do celów VAT – deklaracja

Zgodnie z art. 14 ust. 5 ustawy o VAT, poza ostatnią deklaracją, przedsiębiorca zobowiązany jest dostarczyć (pocztą lub osobiście) do urzędu skarbowego pisemną informację o sporządzonym spisie i jego wartości oraz kwocie podatku VAT wynikającej z tego spisu.

Wskaźnik VAT – wyliczanie wskaźnika VAT

Wskaźnik VAT – wyliczanie wskaźnika VAT

Algorytmy i systemy sztucznej inteligencji wkrótce uregulowane? Projekt ustawy wciąż w Sejmie

Algorytmy i systemy sztucznej inteligencji wkrótce uregulowane? Projekt ustawy wciąż w Sejmie

Działalność jednoosobowa gospodarcza czy spółka cywilna – rozmowa z księgowym

Działalność jednoosobowa gospodarcza czy spółka cywilna – rozmowa z księgowym

Ochrona sygnalistów 2024 – wzór regulaminu sygnalistów do pobrania!

Ochrona sygnalistów 2024 – wzór regulaminu sygnalistów do pobrania!

Witam czy konieczne jest dostarczenie remanentu likwidacyjnego lat do urzędu na papierze , czy wystarczy zrobić zapis w rejestrze VAT wpis o nazwie “remanent likwidacyjny vat”? Widać go będzie wtedy w pliku JPK VAT wysyłanym do urzędu.

Dodam , że w mim przypadku wartość remanentu to zero złotych.