Jak wypełnić PCC-3 – formularz bez tajemnic

Kto i kiedy składa PCC-3?

PCC-3 składa co do zasady strona umów wskazanych przez ustawę o podatku od czynności cywilnoprawnych. Obowiązek ten wynika z art. 10 ustawy, zgodnie z którym wymóg złożenia deklaracji spoczywa na podatniku, bez konieczności dodatkowego wzywania go do dopełnienia tej czynności.

Wiążący jest przy tym wzór deklaracji PCC-3 udostępniony mu przez organy podatkowe, który można znaleźć online na Portalu Podatkowym. Również wszelkie obliczenia i wpłaty należą do zadań podatnika. Jednocześnie jest on związany terminem 14 dni od dnia powstania obowiązku podatkowego, z wyłączeniami wskazanymi przez ustawę.

Zakres terytorialny

Obowiązek złożenia deklaracji PCC-3 wynika z ustawy o podatku od czynności cywilnoprawnych. W art. 1. ust. 4. wskazuje ona, iż opodatkowaniu tym podatkiem podlegają co do zasady:

- rzeczy znajdujące się na terytorium RP,

- prawa majątkowe wykonywane na terytorium RP,

- rzeczy znajdujące się poza terytorium RP, pod warunkiem, że nabywca zamieszkuje lub posiada siedzibę na terytorium RP, gdzie też została dokonana czynność,

- prawa majątkowe wykonywane poza terytorium RP, pod warunkiem, że nabywca zamieszkuje lub posiada siedzibę na terytorium RP, gdzie też została dokonana czynność.

Rodzaje czynności podlegających opodatkowaniu

Zgodnie z treścią art. 1. ust. 1. ustawy o podatku od czynności cywilnoprawnych przedmiotem opodatkowania są:

- umowy sprzedaży oraz zamiany rzeczy i praw majątkowych,

- umowy pożyczki pieniędzy lub rzeczy oznaczonych tylko co do gatunku,

- umowy darowizny – w części dotyczącej przejęcia przez obdarowanego

- długów i ciężarów albo zobowiązań darczyńcy,

- umowy dożywocia,

- umowy o dział spadku oraz umowy o zniesienie współwłasności – w części

dotyczącej spłat lub dopłat,

- ustanowienie hipoteki,

- ustanowienie odpłatnego użytkowania, w tym nieprawidłowego, oraz

- odpłatnej służebności,

- umowy depozytu nieprawidłowego,

- umowy spółki.

Ponadto, w dalszej części ustawa wskazuje, iż opodatkowaniu podlegają również zmiany wskazanych powyżej umów, o ile skutkują podwyższeniem podstawy opodatkowania. Podatek od czynności cywilnoprawnych należy uiścić również w następstwie wydania orzeczeń przez sądy państwowe i polubowne oraz wskutek ugód, wywołujących skutki tożsame ze wspomnianymi czynnościami cywilnoprawnymi.

Stawki podatku od czynności cywilnoprawnych

Podatek od czynności cywilnoprawnych nie jest jednolity pod względem przewidzianych dla niego stawek. Różnią się one w zależności od przedmiotu transakcji, jak też samego charakteru (odpłatnego, nieodpłatnego) dokonywanej czynności. Zróżnicowanie to znajduje swoje źródło w art. 7 ustawy o podatku od czynności cywilnoprawnych. Wskazuje on następujące stawki podatkowe dla:

- umów sprzedaży – 2% dla czynności wskazanych w zamkniętym katalogu (m.in. nieruchomości, ruchomości, użytkowanie wieczyste) oraz 1% dla pozostałych,

- umów zamiany, dożywocia, o dział spadku, o zniesienie współwłasności oraz darowizny – 2% dla czynności wskazanych w zamkniętym katalogu (m.in. nieruchomości, ruchomości, użytkowanie wieczyste) oraz 1% dla pozostałych,

- umów ustanowienia odpłatnego użytkowania (również nieprawidłowego) oraz odpłatnej służebności – co do zasady 1%,

- umów pożyczki oraz depozytu nieprawidłowego – co do zasady 0,5%,

- zabezpieczenia wierzytelności istniejących – 0,1% od sumy zabezpieczonej wierzytelności oraz w wysokości 19 zł dla zabezpieczenia wierzytelności, której wysokości nie ustalono,

- umów spółki – 0,5%.

Kiedy nie składa się PCC-3?

Zgodnie z treścią ustawy o podatku od czynności cywilnoprawnych PCC-3 nie składa się, jeżeli:

- podatek jest pobierany przez płatnika (np. notariusza, u którego dokonywana jest czynność prawna),

- podatek ujmuje się w zbiorczej deklaracji, o której mowa w art. 10. ust. 1a. ustawy (PCC-4),

- czyni się użytek ze zwolnienia podmiotowego lub przedmiotowego, ujętego przez ustawę o podatku od czynności cywilnoprawnych (art. 8, art. 9). Są to w szczególności sytuacje zakupu sprzętu wskazanego w ustawie przez osoby z niepełnosprawnościami, czynności organizacji pozarządowych, pozostające w związku z prowadzoną przez nie nieodpłatną działalnością pożytku publicznego, czynności jednostek samorządu terytorialnego czy Skarbu Państwa, czynności zakupu rzeczy ruchomych o wartości rynkowej nieprzekraczającej 1000 złotych, kupna i zamiany walut wirtualnych czy kupna walut obcych.

Jak krok po kroku złożyć deklarację PCC-3?

Dla tych, którzy mają wątpliwości, jak wypełnić deklarację PCC-3, przygotowana została poniższa instrukcja. Jak zostało wspomniane, wzory wypełnienia PCC-3 znaleźć można na stronie portalu podatkowego. Następnie należy przejść przez kolejne pola deklaracji:

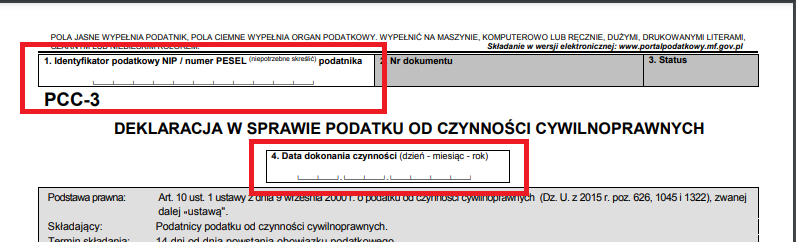

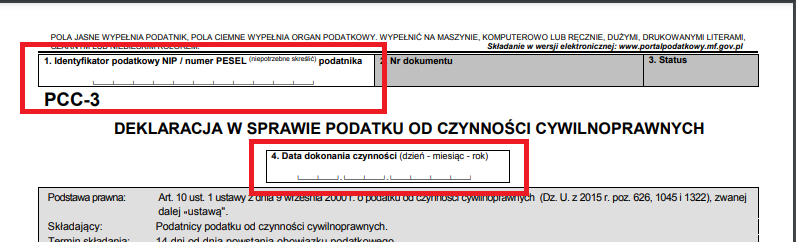

Pole nr 1. i pole nr 4.

To odpowiednio: miejsce na wskazanie swojego nr PESEL lub NIP oraz daty dokonania czynności (nie mylić z datą wypełniania deklaracji!),

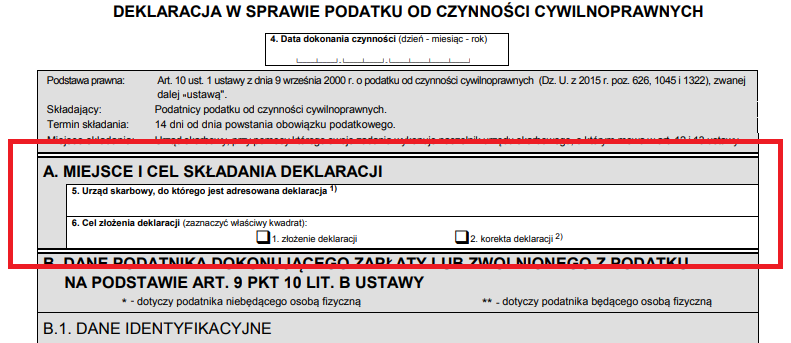

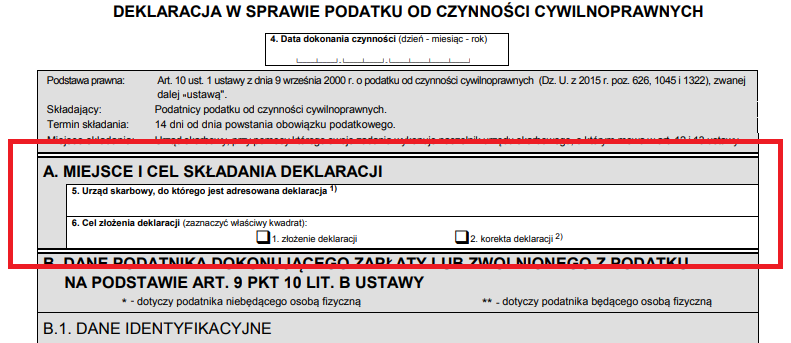

Część A

To część właściwa dla wskazania Urzędu Skarbowego przypisanego do danego podatnika oraz celu złożenia deklaracji

Część B

To część zawierająca dane identyfikacyjne podatnika – zróżnicowane w zależności od rodzaju dokonanej czynności oraz od tego czy deklarację składa osoba fizyczna, czy prawna,

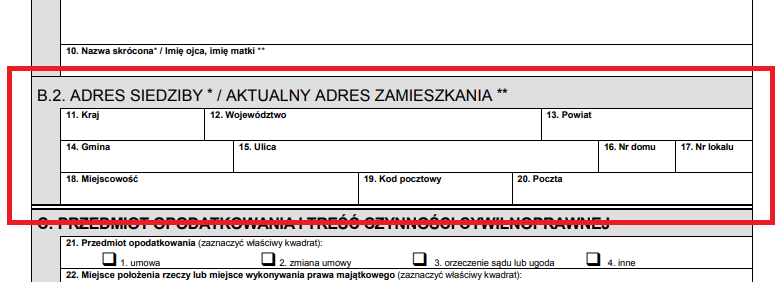

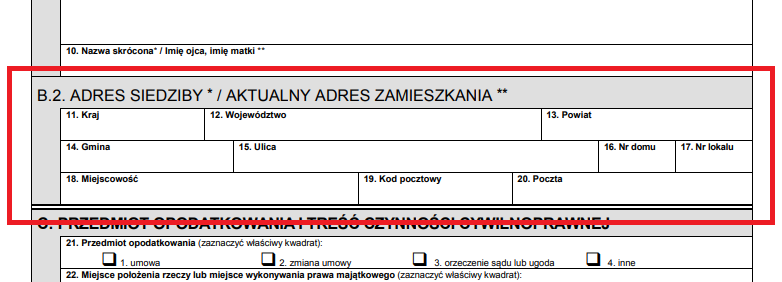

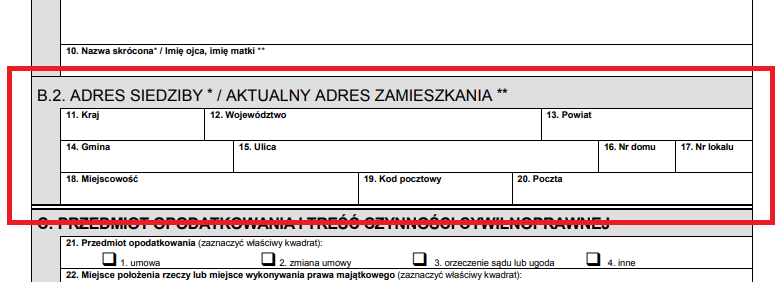

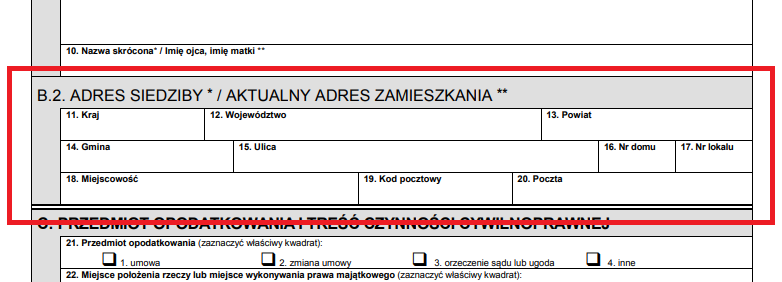

Część B.2.

To część stanowiąca rozwinięcie pkt B – w tym miejscu uzupełnia się aktualne dane zamieszkania/ siedziby rozliczającej się firmy.

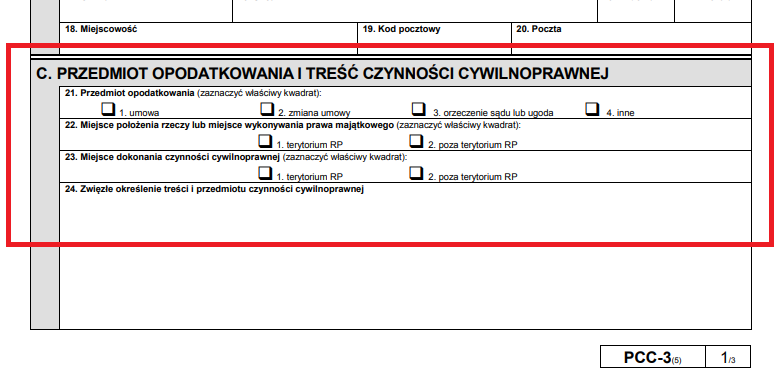

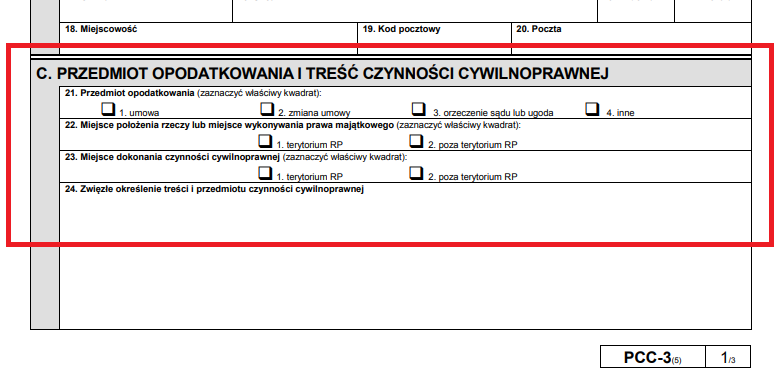

Część C

W punkcie 24. części C należy wskazać charakter i treść czynności prawnej – konieczne jest skrótowe przybliżenie cech i stanu przedmiotu, mających wpływ na jego wartość rynkową.

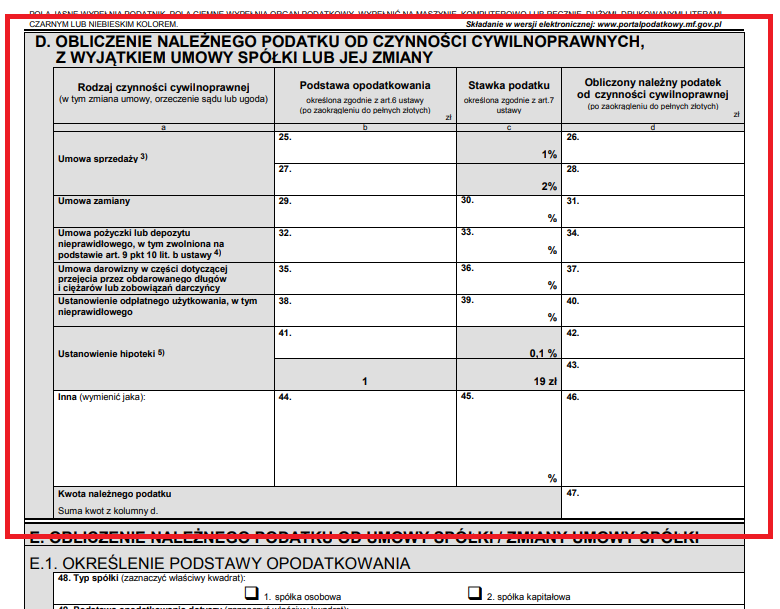

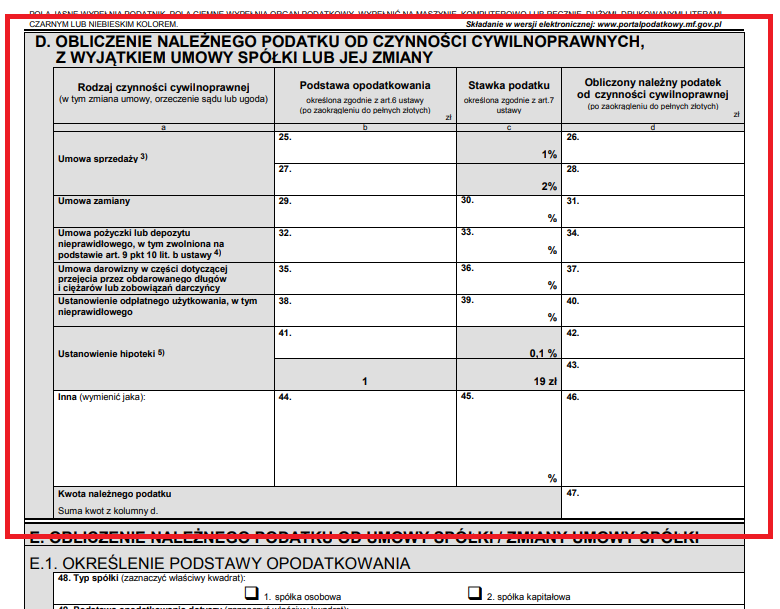

Część D

Część, w której jako podstawę opodatkowania należy wskazać wartość rynkową danego przedmiotu lub prawa majątkowego (nie wartość wskazaną w umowie!); stawka opodatkowania powinna być wyznaczona zgodnie z treścią art. 7 ustawy o podatku od czynności cywilnoprawnych; pole 47. jest zaś miejscem, w którym należy zsumować wszystkie kwoty z kolumny D tabeli; część D nie dotyczy umowy spółki – w razie jej zawarcia, należy przejść do punktu E.

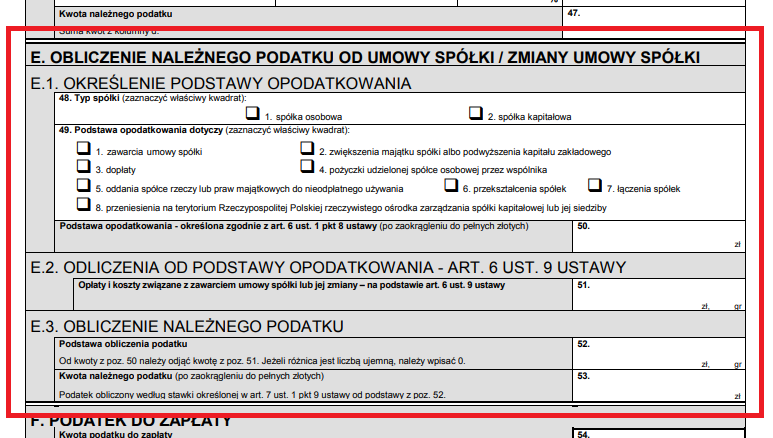

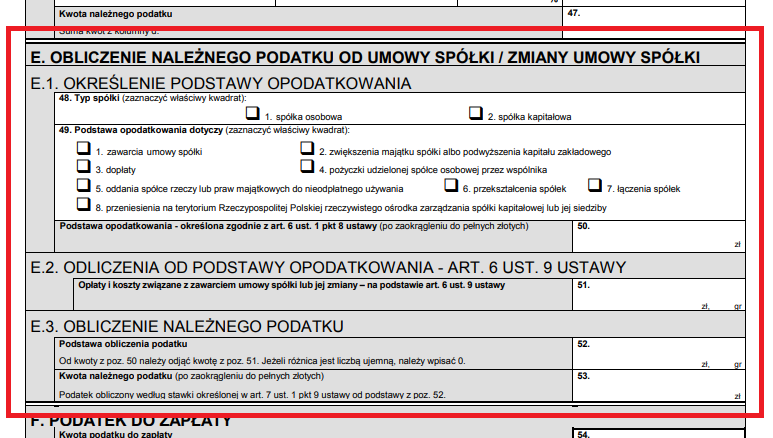

Część E

Część przeznaczona dla umowy spółki; w tym miejscu wskazuje się typ spółki (osobowa – jawna/ partnerska/ komandytowa/ komandytowo-akcyjna albo kapitałowa – z o.o./ akcyjna), podstawę opodatkowania, obliczoną jak w części D oraz podatek należny.

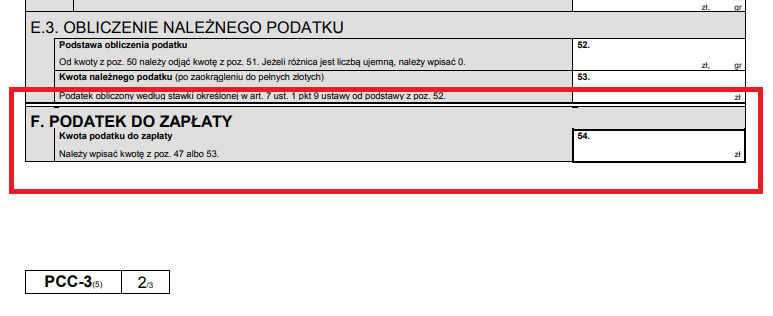

Część F

W tym miejscu należy zamieścić kwotę tożsamą z obliczoną uprzednio kwotą należną podatku (znajdującą się odpowiednio w polu nr 47. lub 53.).

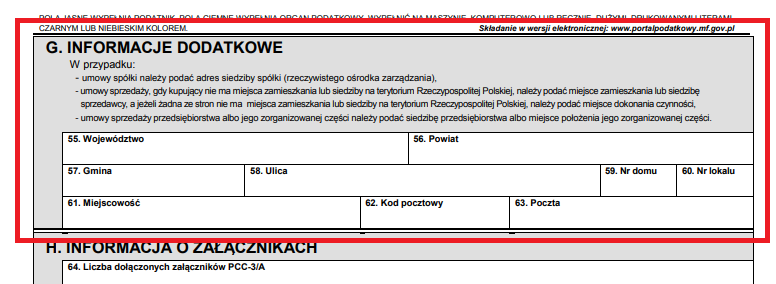

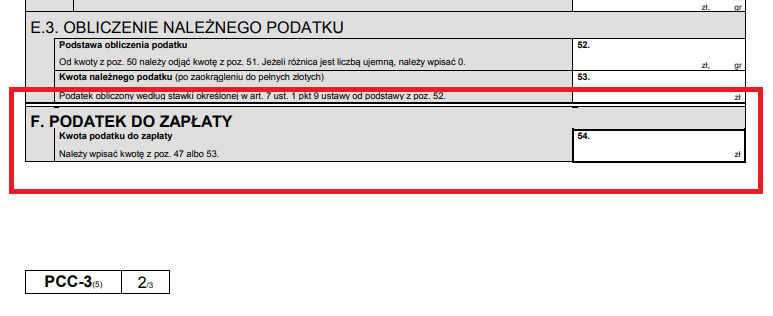

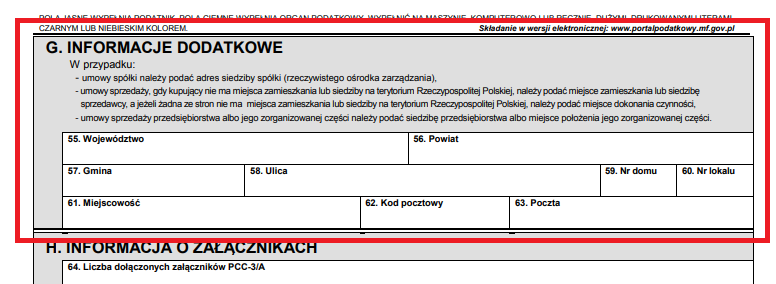

Część G

Część G deklaracji PCC-3 jest miejscem na zamieszczenie informacji dodatkowych, wedle wskazówek zawartych w treści deklaracji.

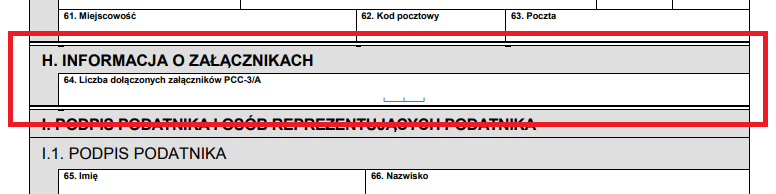

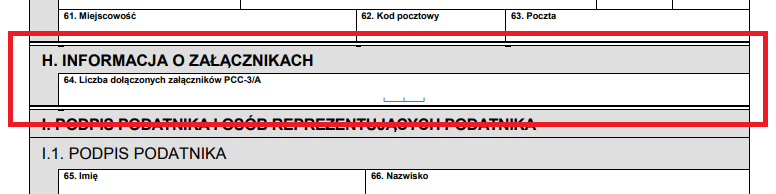

Część H

Ta część jest uzupełniana, gdy w czynności uczestniczyły więcej niż dwie strony – wiąże się to z koniecznością wypełnienia po jednym załączniku przez każdą dodatkową z nich (PCC-3/A). Zawiera on podstawowe dane identyfikujące podatnika oraz pozostałych podatników, a także miejsce i cel składania deklaracji.

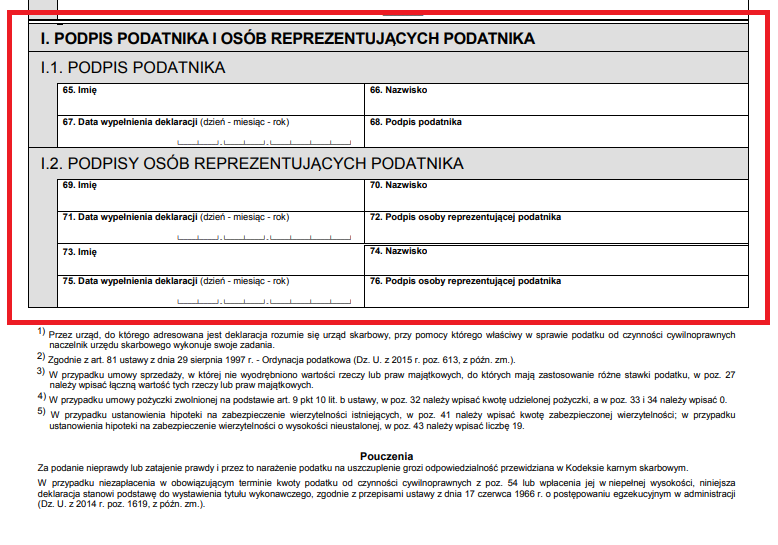

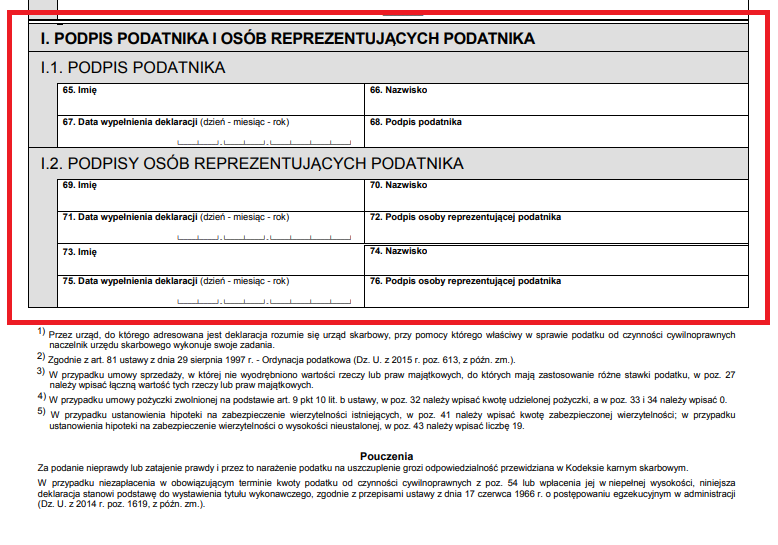

Część I

To część zawierająca imię, nazwisko, podpis podatnika oraz datę wypełnienia przez niego deklaracji (ewentualnie również dane i podpis pełnomocnika).

Działalność gospodarcza i renta a składki ZUS

Działalność gospodarcza i renta a składki ZUS

Zmiana stawki VAT na artykuły spożywcze od kwietnia 2024

Zmiana stawki VAT na artykuły spożywcze od kwietnia 2024

IFIRMA jako partner Trusted Economy Forum CommonSign 2024

IFIRMA jako partner Trusted Economy Forum CommonSign 2024

Dopłaty do używanych samochodów elektrycznych – kto skorzysta z dofinansowania?

Dopłaty do używanych samochodów elektrycznych – kto skorzysta z dofinansowania?