Czym jest start-up?

Start-up nie ma swojej definicji w ustawodawstwie. Powszechnie za start-up uważa się nowoutworzoną firmę – działającą nie dłużej niż 5 lat, która chce oferować nowe produkty (innowacyjne), nieznane lub nieoferowane jeszcze na rynku lub stosuje nowe technologie, czy nowe metody pracy (nie starsze niż 5 lat).

Czym się różni start-up od zwykłej firmy?

Cechą charakterystyczną dla start-upów jest korzystanie z nowych technologii, innowacyjności, czy świadczenie nowych usług/produktów, podczas gdy “zwykle” firmy operują na starszych technologiach oraz dostarczają znane już produkty i usługi, nie skupiając się na innowacyjności.

Raport Startupy w Polsce opracowany przez Polską Agencję Rozwoju Przedsiębiorczości (PARP) wskazuje, że właściciele startupów prowadzą działalność usługową (najczęściej w obszarze edukacji, szkoleń, zdrowia, opieki nad dziećmi), jak i produkcyjną. Większość z tych usług skierowana jest do klientów indywidualnych, choć klientami lub partnerami startupu są również inne firmy. Z kolei “zwykłe” firmy bardziej angażują się w handel detaliczny lub działalność hotelarsko-gastronomiczną.

Start-upy częściej korzystają z dofinansowań oraz wsparcia dla swojej działalności, z programów inkubacyjnych itd.

Start-up a podatki

Podatek w start-upie zależy od wybranej formy prawnej dla firmy. Start-up może wybierać spośród poniższych konstrukcji:

- jednoosobowa działalność gospodarcza,

- spółka z o.o.,

- spółka akcyjna,

- prosta spółka akcyjna,

- spółka cywilna,

- spółka jawna,

- spółka partnerska,

- spółka komandytowa,

- spółka komandytowo-akcyjna

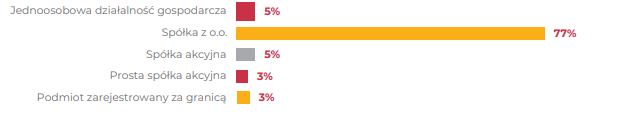

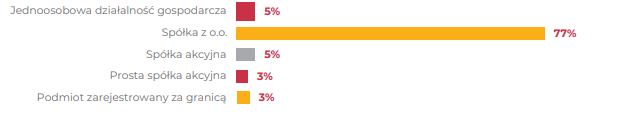

Raport przygotowany przez Fundację Startup Poland zbadał, jak często startupy korzystają z poszczególnych form prawnych.

Źródło: Polskie Startupy 2022

Źródło: Polskie Startupy 2022

Podatki w start-upie – jednoosobowej działalności gospodarczej

Ten charakter start-upu daje do wyboru trzy formy opodatkowania; ryczałt – ze stawką zależną od rodzaju działalności, podatek liniowy z 19% stawką podatku oraz podatek na zasadach ogólnych (wg skali podatkowej), z podatkiem 12% dla dochodów do 120 000, a powyżej – podatek wzrasta do 32%.

Na ryczałcie nie można rozliczyć kosztów uzyskania przychodów, na co pozwalają pozostałe formy opodatkowania. Ponadto, każda z form ma inny katalog ulg i odliczeń podatkowych oraz różną wysokość składki zdrowotnej.

Zaliczki na podatek należy opłacać miesięcznie lub kwartalnie, a zeznanie roczne PIT składa się do końca kwietnia za poprzedni rok.

Szczegółową charakterystykę każdej z tych form opodatkowania przedstawiliśmy w artykule: Jaką formę opodatkowania powinien wybrać programista? Zasady ogólne skala podatkowa, podatek liniowy czy ryczałt

Podatki w start-upach spółkach

Opodatkowanie start-upów w formie spółek wygląda inaczej w zależności od rodzaju spółki.

W spółkach kapitałowych (akcyjna, z o.o.), komandytowych i komandytowo-akcyjnych mamy do czynienia z tzw. podwójnym opodatkowaniem, ponieważ podatek nałożony jest “równocześnie” na dwa podmioty:

- spółkę – która płaci podatek CIT od wypracowanych dochodów spółki oraz

- wspólników – którzy płacą podatek od wypłaconych im dywidend (wypłacone dywidendy są już pomniejszone o podatek).

Spółki osobowe (jawna, partnerska, komandytowa) oraz spółka cywilna charakteryzują się natomiast jednokrotnym opodatkowaniem – opodatkowaniu podlegają tylko udziały wspólników w spółkach. Nie ma tu podatku od spółki jako podmiotu.

Podstawowa stawka CIT to 19%, młode firmy mogą skorzystać z 9% podatku. Zaliczki na podatek należy opłacać miesięcznie lub kwartalnie, a zeznanie roczne CIT-8 najczęściej składa się do końca marca za poprzedni rok. Dodatkowo, oprócz podatku od dochodów samej spółki (jako podmiotu), 19-procentowy podatek płacą również jej wspólnicy – od wypłaconych im dywidend.

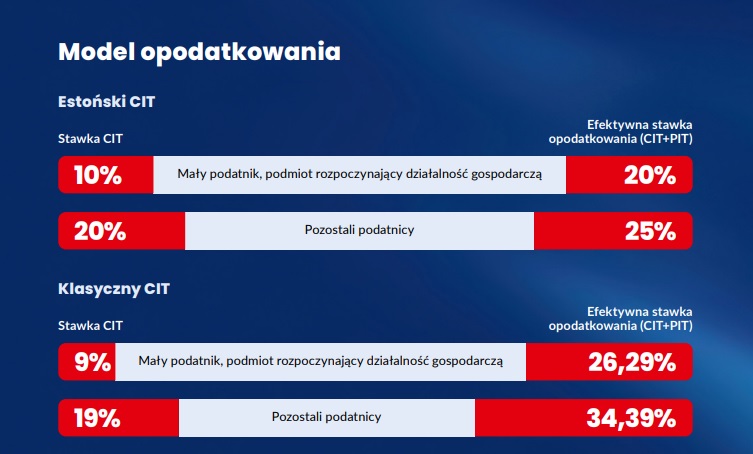

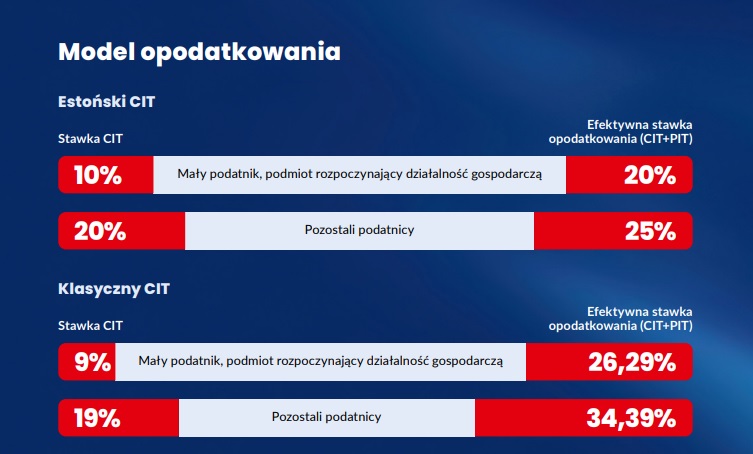

Spółka może skorzystać także z tzw. estońskiego CIT (ryczałtu od przychodów spółek). Ryczałt od dochodów jest płacony w momencie wypłaty zysku i w innej wysokości niż standardowy CIT. Dla małych podatników i dla podatników rozpoczynających prowadzenie działalności gospodarczej estoński CIT wynosi 10%. W przypadku pozostałych podatników jest to 20%. Zeznanie roczne CIT-8E jest również składane zwykle do końca marca za poprzedni rok.

W estońskim CIT, oprócz podatku od spółki jako podmiotu, podatek również płacą wspólnicy. Podatek z tytułu wypłaty dywidendy ze spółki opodatkowanej estońskim CIT jest płacony na preferencyjnych zasadach, czyli podlega pomniejszeniu o 90% lub 70% kwoty podatku należnego spółki przypadającego na udział wspólnika.

Źródło: Ministerstwo Finansów

Źródło: Ministerstwo Finansów

Zwolnione z podatku CIT są dochody, które zostały przeznaczone na działalność statutową spółki (naukową, naukowo-techniczną, oświatową, kulturalną, w zakresie kultury fizycznej i sportu, ochrony środowiska, wspierania inicjatyw społecznych na rzecz budowy dróg i sieci telekomunikacyjnej na wsi oraz zaopatrzenia wsi w wodę, dobroczynności, ochrony zdrowia i pomocy społecznej, rehabilitacji zawodowej i społecznej inwalidów oraz kultu religijnego).

Zaś wspólnicy mogą korzystać z tzw. zwolnienia dywidendowego – jeśli spełnione są warunki z art. 22 ust. 4 ustawy o CIT.

Podatek w spółkach handlowych osobowych

W spółkach osobowych opodatkowanie występuje tylko na poziomie wspólników. Dochody z udziału w zysku łączy się z pozostałymi dochodami przedsiębiorcy i opodatkowuje wg stawki, jaką stosuje przedsiębiorca do tej pozostałej swojej działalności. Czyli dochody z udziału w zysku spółki traktuje się jako dochody z ogólnej działalności gospodarczej i podlegają rozliczeniu na zasadach jak “standardowa” działalność.

Szczegółowe zasady opodatkowania dochodów spółek osobowych odnajdziemy w artykule: Różne rodzaje działalności gospodarczej – jakie formy opodatkowania można wybrać?

UWAGA! Spółka komandytowa oraz komandytowo-akcyjna choć formalnie należy do spółek osobowych, to podatkowo rozlicza się jak spółka kapitałowa, czyli podlega pod podwójne opodatkowanie. Przy czym komandytariusze mogą korzystać ze zwolnienia z podatku na podstawie art. 21 ust. 1 pkt 51a ustawy o PIT, a komplementariusze z art. 30a ust. 6a tej ustawy.

Opodatkowanie spółek cywilnych

Spółka cywilna ma podobne zasady opodatkowania jak spółka osobowa. A zatem, w spółce cywilnej podatek płacą pojedynczy wspólnicy od tych dochodów.

Szczegółowe informacje na temat opodatkowania tego rodzaju spółki odnajdujemy w artykule: Wspólnicy spółki cywilnej a metody opodatkowania

Ulgi podatkowe dla start-upów

Start-upy z racji na innowacyjny, rozwojowy charakter działalności mogą korzystać z wielu ulg. Warto przyjrzeć się m.in.

Jak widzimy, start-upy mogą wybierać spośród różnych form prawnych dla swojej (raczkującej) działalności. Każda z nich charakteryzuje się nie tylko innymi możliwościami opodatkowania, ale także ozusowania (który temat pominęliśmy w artykule), czy dofinansowania. Wybierając najlepszą formę dla swojego start-upu należy wziąć pod uwagę wszystkie możliwe czynniki, a nie tylko kwestie podatkowe.

Wymiar czasu pracy w 2024 roku

Wymiar czasu pracy w 2024 roku

Jak wykorzystać społeczny dowód słuszności w marketingu?

Jak wykorzystać społeczny dowód słuszności w marketingu?

Karta podatkowa – czym jest i kogo obowiązuje?

Karta podatkowa – czym jest i kogo obowiązuje?

Faktura nie wystawiona w terminie – co robić?

Faktura nie wystawiona w terminie – co robić?