Cel raportowania MDR

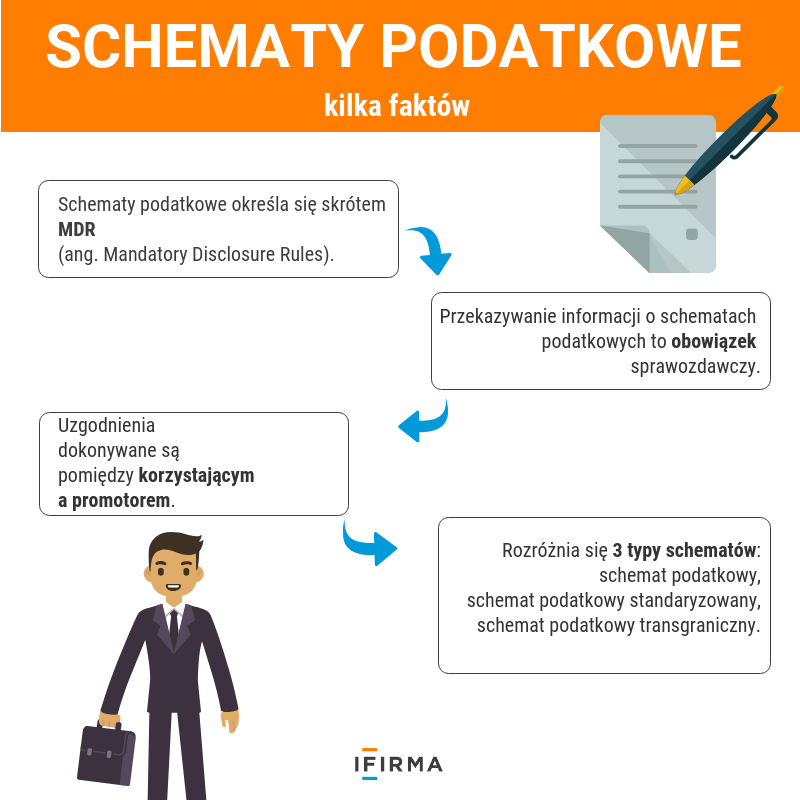

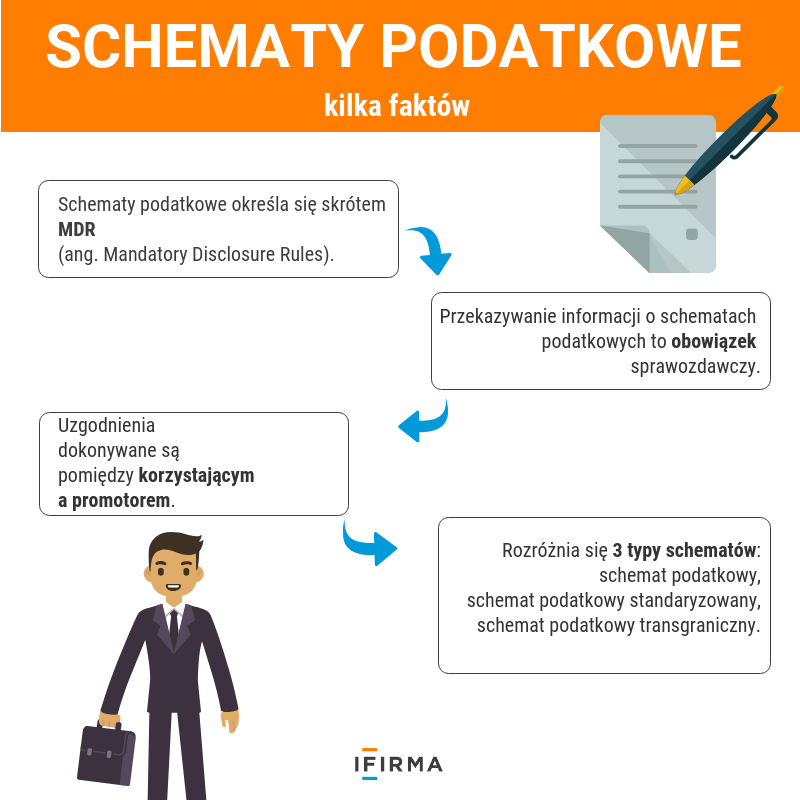

Nowy obowiązek w założeniach dotyczy przekazywania informacji do organów skarbowych na temat podejmowanych działań, które mogą dotyczyć optymalizacji podatkowej. Uregulowania ustawowe mają jednak o wiele szerszy zakres niż przepisy odnoszące się do unikania opodatkowania.

Celem raportowania jest dostarczenie administracji skarbowej informacji, które posłużą do sprawdzenia czy nie zachodzi okoliczność nadużycia przepisów podatkowych w celu osiągnięcia korzyści majątkowej.

Przepisy te powinny zniechęcić podatników oraz ich doradców do wdrażania uzgodnień mogących stanowić unikanie opodatkowania – tak mówi o tym temacie Ministerstwo Finansów w objaśnieniach podatkowych z 31 stycznia 2019 roku.

Uwaga!

Zmiana obowiązujących przepisów – w projekcie specustawy dotyczącej koronawirusa znalazł się również zapis o zawieszeniu na okres od 31 marca do 30 czerwca 2020 roku raportowania schematów podatkowych z uwagi sytuację związaną z epidemią COVID-19 w Polsce. Więcej informacji.

Raportowanie schematów podatkowych dotyczy 3 kategorii podmiotów:

- Promotora – jest to osoba fizyczna, prawna lub jednostka organizacyjna niemająca osobowości prawnej, w szczególności doradca podatkowy, adwokat, radca prawny, pracownik banku lub innej instytucji finansowej doradzający przedsiębiorcom w zakresie wykonywanych czynności, a w szczególności:

- opracowuje uzgodnienie,

- oferuje uzgodnienie,

- udostępnia opracowane uzgodnienie,

- wdraża opracowane uzgodnienie lub zarządza wdrażaniem uzgodnienia.

- Korzystającego – jest to osoba fizyczna, osoba prawna lub jednostka organizacyjna niemająca osobowości prawnej:

- której udostępniane jest uzgodnienie,

- u której wdrażane jest uzgodnienie,

- która jest przygotowana do wdrożenia uzgodnienia,

- która dokonała czynności służącej wdrożeniu uzgodnienia.

- Wspomagającego – jest to osoba fizyczna, osoba prawna lub jednostka organizacyjna nieposiadająca osobowości prawnej, w szczególności biegły rewident, notariusz, osoba świadcząca usługi prowadzenia ksiąg rachunkowych, księgowy lub dyrektor finansowy, bank lub inna instytucja finansowa.

Wymienione podmioty zobowiązane są do przygotowywania i przekazywania raportów schematów podatkowych bez względu na miejsce zamieszkania, siedzibę firmy lub zarządu, nawet jeżeli znajduje się poza terytorium kraju.

Czym są schematy podatkowe MDR? >

Kiedy nie trzeba raportować schematów podatkowych?

Istnieją pewne wyjątki od obowiązkowego raportowania schematów podatkowych przy spełnieniu następujących warunków:

- jeżeli progi kwotowe z kryterium kwalifikowanego, czyli przychody lub koszty korzystającego albo wartość aktywów tego podmiotu w rozumieniu przepisów o rachunkowości nie przekraczają w poprzednim lub bieżącym roku podatkowym, równowartości 10 mln euro, lub

- jeżeli udostępniane lub wdrażane uzgodnienie dotyczy rzeczy lub praw o wartości rynkowej nieprzekraczającej równowartość 2,5 mln euro, lub

- jeżeli korzystający nie jest podmiotem powiązanym (art. 23m ust. 1 pkt 4 ustawy o podatku dochodowym od osób fizycznych).

Powyższe warunki nie mają zastosowania, gdy mamy do czynienia ze schematem podatkowym transgranicznym.

Czy raportowanie schematów podatkowych dotyczy mikroprzedsiębiorców?

Umowa o świadczenie usług drogą elektroniczną

Umowa o świadczenie usług drogą elektroniczną

Zgłoszenie umowy najmu do urzędu skarbowego – o czym należy pamiętać? Wzór do pobrania!

Zgłoszenie umowy najmu do urzędu skarbowego – o czym należy pamiętać? Wzór do pobrania!

Wysyłka UPL-1 składanego dla spółki przez profil zaufany czy potrzebne są upoważnienia dla wysyłającego? nowy temat – Jak wysłać UPL-1 online? Sprawdź jak to zrobić?

Wysyłka UPL-1 składanego dla spółki przez profil zaufany czy potrzebne są upoważnienia dla wysyłającego? nowy temat – Jak wysłać UPL-1 online? Sprawdź jak to zrobić?

Skala podatkowa – dla kogo rozliczenie według skali podatkowej będzie dobrym rozwiązaniem?

Skala podatkowa – dla kogo rozliczenie według skali podatkowej będzie dobrym rozwiązaniem?