Wydawać by się mogło, że przedsiębiorca, który korzysta ze zwolnienia podmiotowego lub przedmiotowego w VAT nie musi składać żadnej deklaracji z tego podatku. Nie jest to jednak do końca prawda. Przedsiębiorcy dokonują różnego rodzaju transakcji wewnątrzwspólnotowych, zarówno ci czynni, jak i zwolnieni z podatku VAT. Przepisy odnośnie opodatkowania transakcji wewnątrzunijnych są bardzo podobne dla podatników czynnych i korzystających ze zwolnienia. Różni ich między innymi sposób przekazywania informacji o nich do urzędu skarbowego.

Kiedy przedsiębiorca zwolniony z VAT rejestruje się do VAT-UE?

Nawet w sytuacji, gdy jesteśmy tzw. nievatowcem jeżeli dokonujemy pewnych transakcji musimy dokonać rejestracji do podatku VAT-UE, aby wejść w posiadanie numeru NIP europejskiego.

Dotyczy to następujących sytuacji:

- Wewnątrzwspólnotowego Nabycia Towarów WNT, gdy wartość transakcji handlowych przekroczy w roku podatkowym kwotę 50.000 PLN.

- Importu usług z art. 28b od podatnika zarejestrowanego do VAT-UE.

- Świadczenia usług z art. 28b na rzecz podatnika zarejestrowanego do VAT-UE.

W takich przypadkach przedsiębiorca zwolniony z podatku VAT będzie zobowiązany do składania albo deklaracji VAT-8 albo deklaracji VAT-9M, w których wskaże kwoty transakcji i wyliczy podatek VAT należny podlegający wpłacie do urzędu skarbowego.

Kiedy przedsiębiorca składa deklarację VAT-8, a kiedy VAT-9M?

Deklaracje VAT-8 składają przedsiębiorcy zwolnienie z VAT w sytuacji, gdy:

- Dokonują WNT.

- Dokonują importu usług.

- Dokonują dostawy towarów zgodnie z art. 17 ust. 1 pkt 5.

- Świadczą usługi zgodnie z art. 17 ust. 1 pkt 8.

Deklaracje VAT-9M składają przedsiębiorcy zwolnieni z VAT w sytuacji, gdy:

- Dokonują importu usług.

- Dokonują dostawy towarów zgodnie z art. 17 ust. 1 pkt 5.

- Świadczą usługi zgodnie z art. 17 ust. 1 pkt 8.

Jak z tego wynika przedsiębiorca, który rozlicza transakcje WNT składa deklarację VAT-8 również na pozostałe transakcje. Natomiast osoba, która nie rozlicza transakcji WNT zobowiązana jest złożyć deklarację VAT-9M.

Deklaracje składa się w terminie do 25. dnia miesiąca, następującego po miesiącu, w którym powstał obowiązek podatkowy jak również w tym terminie dokonuje się wpłaty podatku VAT należnego do organu podatkowego. Przedsiębiorcy składający deklarację VAT-8 składają ją co miesiąc bez względu na to czy transakcja w danym miesiącu wystąpi czy też nie.

Nowe wzory deklaracji VAT-8 i VAT-9M

Minister Finansów dnia 14 września 2020 r. wydał rozporządzenie w sprawie wzorów deklaracji o podatku od towarów i usług od podmiotów innych niż zarejestrowane jako podatnicy VAT czynni (Dz. U. 2020 poz. 1626). Rozporządzenie wchodzi w życie z dniem 1 października 2020 r. a nowe wzory formularzy stosuje się po raz pierwszy do rozliczeń za miesiąc październik 2020 r.

Nowe wzory formularzy pojawiły się w związku z likwidacją deklaracji VAT z dniem 1 października 2020 r. Zmianie uległ głównie zapis w górnej części deklaracji VAT-9M.

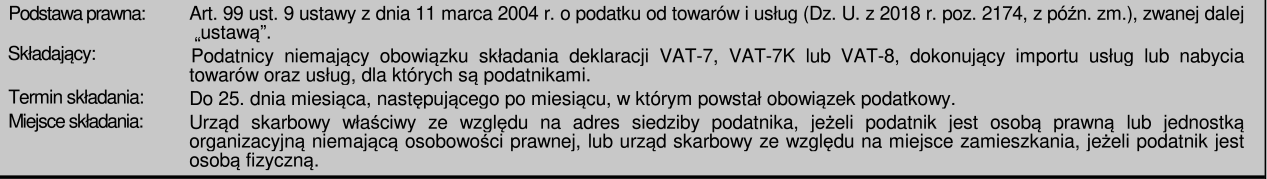

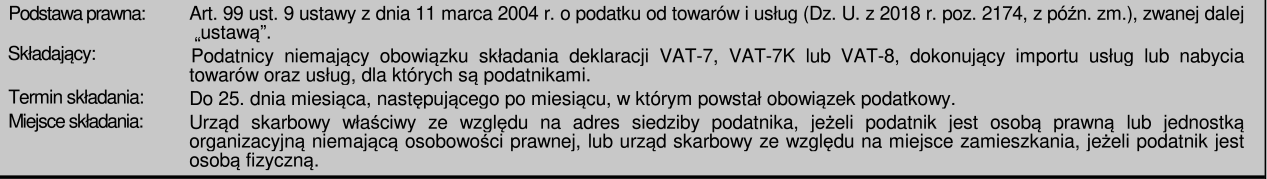

Deklaracja VAT-9 M(wersja 9) przed zmianą:

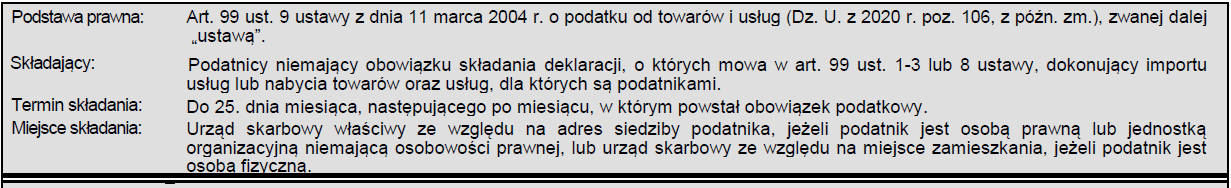

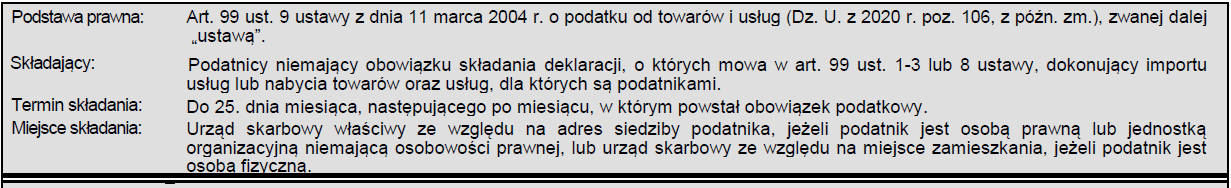

Deklaracja VAT-9M (wersja 10) po zmianie:

W przypadku deklaracji VAT-8 od 1 października 2020 r. będzie obowiązywała wersja 11. Przedsiębiorcy muszą pamiętać, że składając rozliczenia za miesiąc październik 2020 r. muszą to już zrobić na nowej wersji formularza VAT-8 (11) i VAT-9M (10).

Przeczytaj również: Rozliczenie WNT przez podatnika zwolnionego z VAT

Program “Laptop dla ucznia” – czy rodzice nie zapłacą podatku od sprzętu, który otrzymało dziecko?

Program “Laptop dla ucznia” – czy rodzice nie zapłacą podatku od sprzętu, który otrzymało dziecko?

Powódź a nieobecność w pracy – jakie możliwości ma pracownik i pracodawca?

Powódź a nieobecność w pracy – jakie możliwości ma pracownik i pracodawca?

Czym są mikrofirmy? Pracuje w nich prawie połowa osób w wieku poprodukcyjnym!

Czym są mikrofirmy? Pracuje w nich prawie połowa osób w wieku poprodukcyjnym!

Bon energetyczny — zasady 2024

Bon energetyczny — zasady 2024