Ilość i różnorodność wprowadzanych zmian zmusza przedsiębiorców i księgowych do bieżącego ich śledzenia i właściwego stosowania, żeby nie narazić się na konsekwencje ze strony fiskusa. W dzisiejszej publikacji pochylimy się nad paragonami z NIP i fakturami do tych paragonów. Krótkie przypomnienie co się zmieniło.

NIP na paragonie

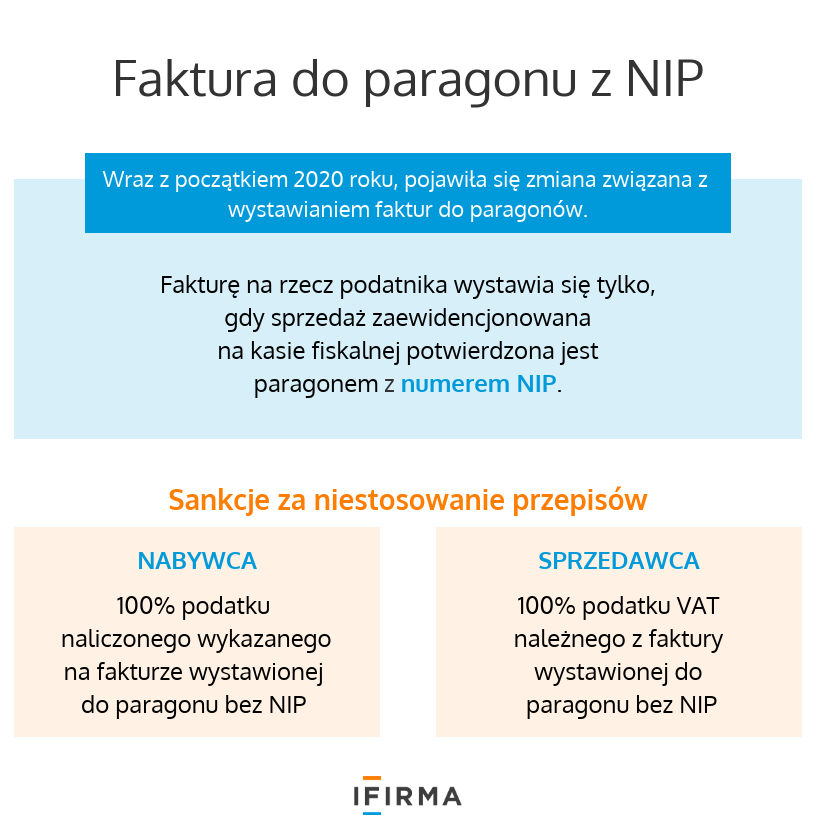

Obowiązek zamieszczania NIP na paragonie fiskalnym zaczął obowiązywać od 1 stycznia 2020 roku. Oczywiście taki wymóg odnosi się jedynie do przedsiębiorcy, który dokona zakupów na firmę i będzie chciał skorzystać z odliczenia podatku VAT naliczonego. W stosunku do poprzedniego stanu prawnego jest to istotna zmiana.

Mianowicie obecnie już na etapie dokonywania transakcji przedsiębiorca będzie musiał poinformować, że zakupu dokonuje na firmę.

Dostawca towaru bądź usługi będzie mógł wystawić taką fakturę jedynie w sytuacji, gdy na paragonie znajduje się NIP nabywcy. Brak NIP na paragonie skutkuje uznaniem zakupu jako prywatnego i faktura może być w takiej sytuacji wystawiona również bez numeru NIP.

Jeżeli chodzi o wystawianie paragonów na rzecz konsumentów, czyli osób nieprowadzących działalności gospodarczej to dla nich się nic nie zmieniło w stosunku do 2019 roku.

Faktura do paragonu z obowiązkowym NIP od 2020

Faktura do paragonu z obowiązkowym NIP od 2020

Paragon z NIP do kwoty 450 zł

Ustawa o podatku od towarów i usług przewiduje w określonych okolicznościach, że faktura nie musi zawierać pełnego zakresu danych, o których mowa w art. 106e ust. 1. Odnosi się to do faktury uproszczonej, gdy kwota należności ogółem nie przekracza kwoty 450 zł albo 100 euro.

Wówczas paragon z NIP może być traktowany jak faktura uproszczona i daje prawo do odliczenia podatku VAT naliczonego.

Od 1 stycznia 2020 roku przedsiębiorcy zadają sobie pytanie czy ta kwestia nie uległa zmianie? Przepis odnośnie wystawiania faktur uproszczonych nie zmienił się, a więc nie ma obowiązku zamiany paragonu z NIP do kwoty 450 zł na fakturę, aby skorzystać z prawa do odliczenia VAT. Wręcz w niektórych publikacjach pojawia się opinia, że taka zamiana stoi w sprzeczności z prawem, ponieważ jedna transakcja byłaby objęta 2 fakturami VAT co jest niedopuszczalne. Są również opinie, że nie ma przeciwwskazań, żeby do faktury uproszczonej zażądać wystawienia faktury pełnej. Na stronach Ministerstwa Finansów można natomiast przeczytać ogólną wzmiankę na ten temat.

Korekta faktury do paragonu

Może się zdarzyć, że po dokonanym zakupie nabywca będzie chciał zwrócić zakupiony towar w całości lub w części bądź z innych powodów wystąpi konieczność skorygowania transakcji, do której wystawiano paragon z NIP, a następnie fakturę.

Nie ma możliwości dokonania korekty paragonu fiskalnego a więc nie pozostaje nic innego jak skorygować wystawioną wcześniej fakturę VAT.

Pamiętajmy, że w przypadku korygowania faktur sprzedaży prawo do skorygowania podatku VAT należnego powstanie dopiero w momencie, w którym otrzymamy potwierdzenie odbioru korekty przez nabywcę.

Faktura do paragonu a rejestr sprzedaży VAT

Ujmowanie faktur do paragonów przed wprowadzeniem JPK_VAT było różnie interpretowane przez organy skarbowe. Były opinie, że wystarczy podpiąć fakturę pod paragon a przychód do ewidencji wpisać na podstawie raportu z kasy fiskalnej. Wprowadzenie jednolitych plików zmieniło stanowisko fiskusa, a mianowicie na dzień dzisiejszy uznaje się, że faktura wystawiona na przedsiębiorcę powinna być zaksięgowana w ewidencji sprzedaży VAT. Każda sprzedaż na rzecz podatnika powinna być widoczna w ewidencji. Aby kwoty przychodów się nie zdublowały – raz z raportu fiskalnego, drugi raz z faktury – wówczas należy pomniejszyć sprzedaż na kasie fiskalnej odpowiednimi zapisami.

Taki sam tryb postępowania powinno się stosować do korekt faktur wystawianych do faktury do paragonu z NIP, czyli korekta powinna się znaleźć w rejestrze sprzedaży.

Co do faktur wystawianych dla konsumenta, osoby nieprowadzącej działalności gospodarczej, nie ma obowiązku odrębnego księgowania faktury w rejestrze VAT jeżeli będzie wystawiona na żądanie nabywcy, a więc sprzedaż może pozostać w zbiorczym księgowaniu raportu z kasy fiskalnej.

Sztuczna inteligencja w moderowaniu treści. Jak AI może pomóc w skalowaniu?

Sztuczna inteligencja w moderowaniu treści. Jak AI może pomóc w skalowaniu?

Dokumentowanie kosztów i przychodów z firmowego rachunku bankowego

Dokumentowanie kosztów i przychodów z firmowego rachunku bankowego

Umowa zlecenie – najważniejsze informacje 2025

Umowa zlecenie – najważniejsze informacje 2025

Renta wdowia od 2025 roku! Kiedy wejdzie w życie i dla kogo?

Renta wdowia od 2025 roku! Kiedy wejdzie w życie i dla kogo?