Obowiązek rejestracji do VAT-UE może dotyczyć zarówno przedsiębiorców, którzy są vatowcami czynnymi w Polsce, jak i nievatowców (art. 97 ustawy o podatku od towarów i usług).

Obowiązek rejestracji do VAT-UE u podatników VAT czynnych (vatowców)

Podatnicy VAT czynni zobowiązani są do zgłoszenia rejestracyjnego do VAT-UE przed dokonaniem pierwszej transakcji:

- wewnątrzwspólnotowej dostawy towarów (WDT)– jest to wywóz towarów z terytorium kraju, na terytorium innego kraju UE, w wyniku których zostaje przeniesione prawo do rozporządzania towarami jak właściciel. Dana dostawa może być uznana za WDT jeśli sprzedawca i nabywca mają numer VAT-UE oraz przedsiębiorca posiada w swojej dokumentacji dowody, iż towar będący przedmiotem transakcji został wywieziony z terytorium kraju i dostarczony do nabywcy na terytorium państwa unijnego innego niż terytorium kraju (art 42. ustawy o VAT). WDT korzysta z preferencyjnej stawki VAT w wysokości 0%.

Przykład 1

Przedsiębiorca prowadzący działalność w Polsce – vatowiec chce sprzedać towary handlowe firmie z Niemiec zarejestrowanej do VAT- UE (firma podała NIP z prefiksem DE). Towar zostanie dostarczony za pośrednictwem kuriera z Polski do Niemiec. Przedsiębiorca z Polski przed dokonaniem sprzedaży rejestruje się do VAT-UE, wystawia fakturę ze stawkę VAT 0%, na fakturze podaje swój NIP poprzedzony prefiksem PL. Transakcja będzie wykazana w pliku JPKV7 oraz w informacji podsumowującej VAT-UE.

- wewnątrzwspólnotowego nabycia towarów (WNT) – jest to nabycie prawa do rozporządzania jak właściciel towarami, które w wyniku dokonanej dostawy są

wysyłane lub transportowane na terytorium państwa członkowskiego inne niż terytorium państwa członkowskiego rozpoczęcia wysyłki lub transportu przez dokonującego dostawy, nabywcę towarów lub na ich rzecz.

Jeżeli zarejestrowany przedsiębiorca VAT-UE kupuje towar od firmy zarejestrowanej w jego kraju jako podatnik VAT-UE, to zagraniczny sprzedawca ma obowiązek sprzedać towar przy zastosowaniu stawki VAT 0%.

Polski nabywca – podatnik VAT-UE zobowiązany jest do naliczenia podatku VAT w Polsce i odprowadzenia go do polskiego US. Czyli jednocześnie przedsiębiorca musi podatek VAT naliczyć i ująć transakcję w ewidencji sprzedaży VAT, jak i może odliczyć VAT z racji zakupu i ująć w ewidencji zakupów VAT. W konsekwencji transakcja z tytułu wewnątrzwspólnotowego nabycia towarów jest neutralna pod względem podatku VAT.

Przykład 2

Przedsiębiorca prowadzący działalność w Polsce- vatowiec chce zakupić towary handlowe od firmy z Włoch zarejestrowanej do VAT- UE (firma podała NIP z prefiksem IT). Towar zostanie dostarczony za pośrednictwem kuriera z Włoch do Polski. Przedsiębiorca z Polski przed dokonaniem zakupu rejestruje się do VAT-UE. Otrzymuje fakturę ze stawką VAT 0%, nalicza i odlicza (zakup ma związek ze sprzedażą opodatkowaną) podatek VAT w Polsce. Transakcja będzie wykazana w pliku JPKV7 oraz w informacji podsumowującej VAT-UE.

- importem (nabyciem) usług – mamy z nim do czynienia, w przypadku kiedy w związku ze świadczeniem usług, podmiotem zobowiązanym do rozliczenia podatku VAT jest usługobiorca (nabywca usługi).

Dotyczy usług, dla których miejsce świadczenia (kraj opodatkowania) zostało określone w kraju, w którym nabywca ma siedzibę, stałe miejsce działalności lub miejsce zamieszkania (art. 28b ustawy o VAT). Co do zasady nabycie usług z zagranicy -zarówno od firm z UE, jak i spoza niej, jest opodatkowane w kraju usługobiorcy (poza wyjątkami wymienionymi w art. m.in. 28e, 28f, 28g, 28i i 28j, 28n).

Zakupiona usługa zostaje wówczas sprzedana bez naliczenia podatku VAT w kraju zagranicznego sprzedawcy. Obowiązek odprowadzenia podatku od tej transakcji spoczywa na nabywcy w Polsce. Polski przedsiębiorca jednocześnie musi naliczyć podatek VAT i ująć transakcję w ewidencji sprzedaży VAT, jak i może odliczyć VAT z racji zakupu i ująć w ewidencji zakupów VAT. W konsekwencji transakcja z tytułu nabycia/importu usług jest neutralna pod względem podatku VAT.

Przykład 3

Przedsiębiorca vatowiec z Polski chce zakupić usługę reklamy na stronach internetowych od firmy z Irlandii (art. 28b). Przed dokonaniem zakupu powinien zarejestrować się do VAT-UE. Na fakturze nie został naliczony podatek VAT, przedsiębiorca w Polsce nalicza i odlicza (zakup ma związek ze sprzedażą opodatkowaną) podatek VAT. Transakcja będzie wykazana w pliku JPKV7.

- świadczenia usług dla podatników VAT-UE lub osób prawnych niebędących podatnikami (zidentyfikowanych na potrzeby VAT-UE) –

dotyczy usług, dla których miejsce świadczenia (kraj opodatkowania) zostało określone w kraju, w którym nabywca ma siedzibę, stałe miejsce działalności lub zamieszkania, inne niż zwolnione od podatku od wartości dodanej lub opodatkowanej stawką 0% (art. 100 ust. 1 pkt 4 ustawy vat).

Jest to sprzedaż usług na rzecz firm z UE, dla których miejsce świadczenia zostało określone w kraju nabywcy. W przypadku takiej sprzedaży przedsiębiorca wystawia fakturę z adnotacją “odwrotne obciążenie”.

Obowiązek rejestracji jako podatnik VAT-UE nie dotyczy przedsiębiorców, którzy świadczą usługi na rzecz osób fizycznych z innych niż Polska krajów UE, nieprowadzących działalności gospodarczej.

Przykład 4

Przedsiębiorca vatowiec z Polski chce sprzedać usługę pozycjonowania strony internetowej na rzecz firmy z Francji (art. 28b). Przed dokonaniem sprzedaży powinien zarejestrować się do VAT-UE. Na fakturze nie zostanie naliczony podatek VAT, będzie na niej informacja o odwrotnym obciążeniu. Transakcja będzie wykazana w pliku JPKV7 oraz w informacji podsumowującej VAT-UE.

Vatowiec rejestruje się do VAT-UE

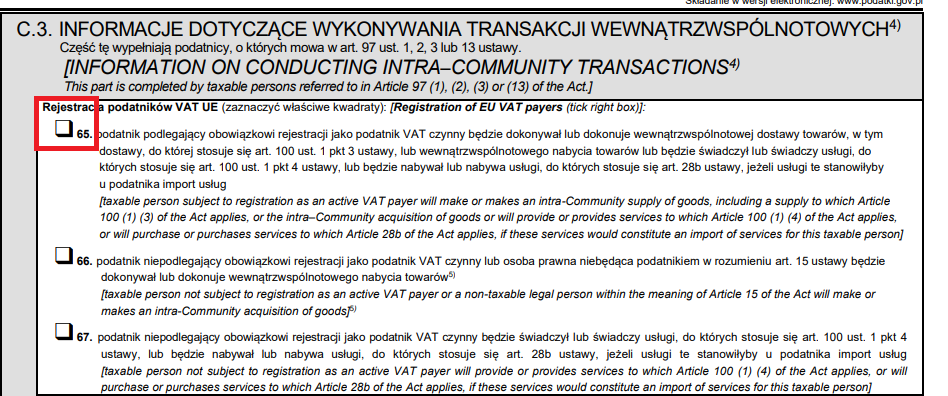

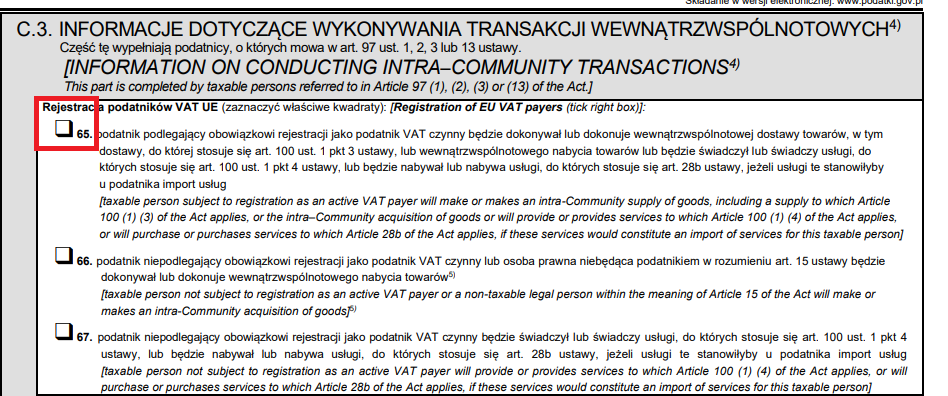

Podatnicy VAT czynni rejestrują się do VAT-UE składając aktualizację deklaracji VAT-R. W przypadku jednoczesnej rejestracji jako vatowiec w Polsce oraz VAT-UE wybierając cel złożenia na formularzu rejestrację. W części C.3 należy wybrać pole 65 (VAT-R wersja 17).

- Od momentu rejestracji na potrzeby transakcji wymienionych wyżej vatowcy unijny podają przed NIPem prefiks PL.

- Vatowcy zarejestrowani do VAT-UE dokonujący transakcji: wewnątrzwspólnotowej dostawy towarów, wewnątrzwspólnotowego nabycia towarów lub sprzedający usługi podatnikom zarejestrowanym w UE są zobowiązani do składania informacji podsumowującej VAT-UE. Importu usług nie wykazujemy na VAT-UE.

- Informację podsumowującą VAT-UE wysyła się do urzędu elektronicznie do 25 dnia miesiąca, następującego po miesiącu, w którym miała miejsce transakcja wewnątrzwspólnotowa.

- Zerowych VAT-UE nie wysyłamy do US.

Obowiązek rejestracji do VAT-UE u nievatowców

Nievatowcy zobowiązani są do zgłoszenia rejestracyjnego do VAT-UE przed dokonaniem transakcji:

- pierwszego nabycia/importu usług, dla których miejsce świadczenia (kraj opodatkowania) zostało określone w kraju, w którym nabywca ma siedzibę, stałe miejsce działalności lub miejsce zamieszkania (art. 28b ustawy o VAT).

Co do zasady nabycie usług z zagranicy zarówno od podmiotów z UE, jak i spoza niej jest opodatkowane w kraju usługobiorcy (poza wyjątkami wymienionymi w art. m.in. 28e, 28f, 28g, 28i i 28j).

Przedsiębiorca, który korzysta ze zwolnienia z podatku VAT ma obowiązek wykazania transakcji w deklaracji VAT-9M. Jeśli dokona rejestracji z tytułu WNT- wówczas wykazuje import usług w trybie art. 28b w deklaracji VAT-8. Podatek VAT należny podlega wpłacie do urzędu skarbowego w terminie do 25. dnia miesiąca po miesiącu nabycia usługi, powstania obowiązku podatkowego w VAT. Podatek VAT przedsiębiorca musi zapłacić, ale ma też prawo rozliczyć go w kosztach firmy. Transakcja nie jest tu neutralna podatkowo.

Przykład 5

Przedsiębiorca, który nie jest vatowcem w Polsce, chce zakupić usługę reklamy od firmy z USA. Przed dokonaniem zakupu powinien zarejestrować się do VAT-UE z tytułu importu usług w trybie art. 28b. Nie rejestruje się do VATu w Polsce. Nalicza podatek VAT w Polsce na deklaracji VAT-9M i płaci go do US. Ponieważ przedsiębiorca rozlicza się na KPiR, to ma też prawo ująć go w kosztach podatkowych.

- świadczenia pierwszej usługi dla podatników VAT-UE lub osób prawnych niebędących podatnikami, ale zidentyfikowanych na potrzeby VAT-UE. Dotyczy usług, dla których miejsce świadczenia (kraj opodatkowania) zostało określone w kraju, w którym nabywca ma siedzibę, stałe miejsce działalności lub zamieszkania, inne niż zwolnione od podatku od wartości dodanej lub opodatkowanej stawką 0% (art. 100 ust. 1 pkt 4 ustawy vat).

Jest to sprzedaż usług na rzecz przedsiębiorców z UE, dla których miejsce świadczenia zostało określone w kraju nabywcy. Przedsiębiorca wystawia dokument sprzedaży z adnotacją “odwrotne obciążenie”. Zobowiązanym do zapłaty podatku od wartości dodanej jest usługobiorca.

Obowiązek rejestracji jako podatnik VAT-UE nie dotyczy przedsiębiorców, którzy świadczą usługi na rzecz osób fizycznych z innych niż Polska krajów UE, nieprowadzących działalności gospodarczej.

Przykład 6

Przedsiębiorca, który nie jest vatowcem w Polsce, chce sprzedać usługę programistyczną firmie z Czech. Przed dokonaniem sprzedaży powinien zarejestrować się do VAT-UE z tytułu świadczenia usług w trybie art. 28b. Nie rejestruje się do VATu w Polsce. Przedsiębiorca wystawia dokument sprzedaży z informacją o odwrotnym obciążeniu. Wykazuje transakcje w informacji podsumowującej VAT-UE.

- nabycia towarów – gdy wartość nabytych towarów z UE przekroczy kwotę 50.000 zł rocznie. Do momentu przekroczenia podanego limitu nievatowiec jest zwolniony z obowiązku naliczania podatku VAT. Osiągnięcie kwoty granicznej powoduje u podatnika zwolnionego z VAT obowiązek opodatkowania transakcji i wykazania podatku należnego w deklaracji VAT-8.

Deklaracje VAT-8 składamy co miesiąc po zarejestrowaniu do WNT jako podatnik VAT- UE (także zerową), wtedy w tej deklaracji również wykazujemy import usług w trybie art. 28b.

Podatek VAT przedsiębiorca musi zapłacić, ale ma też prawo rozliczyć go w kosztach firmy. Transakcja nie jest tu neutralna podatkowo.

Przedsiębiorca może dobrowolnie zarejestrować się jako podatnik VAT-UE przed przekroczeniem limitu.

Przykład 7

Przedsiębiorca, który nie jest vatowcem w Polsce, kupuje towary handlowe od różnych firm z UE. Przed dokonaniem sprzedaży, która powoduje przekroczenie limitu 50 000 zł, rejestruje się do VAT-UE z tytułu WNT. Nie rejestruje się do VATu w Polsce. Przedsiębiorca nalicza podatek VAT w Polsce na deklaracji VAT-8. Ponieważ przedsiębiorca rozlicza się na KPiR, to ma też prawo ująć podatek VAT w kosztach. Dodatkowo wykazuje transakcje w informacji podsumowującej VAT-UE.

Nievatowiec rejestruje się do VAT-UE

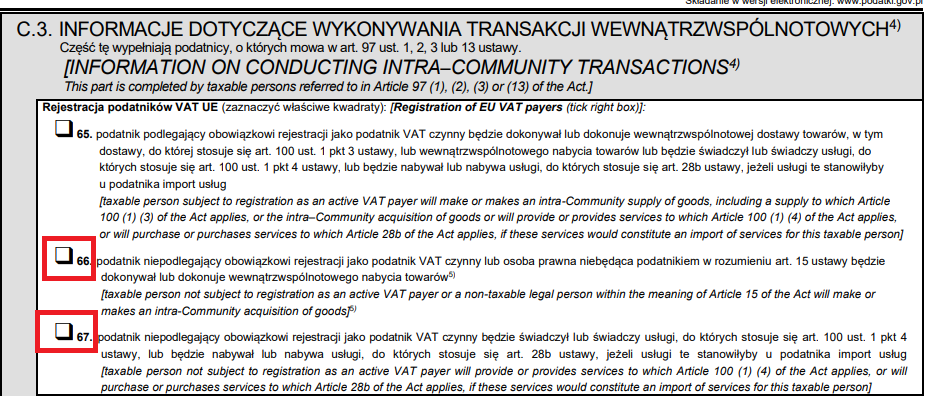

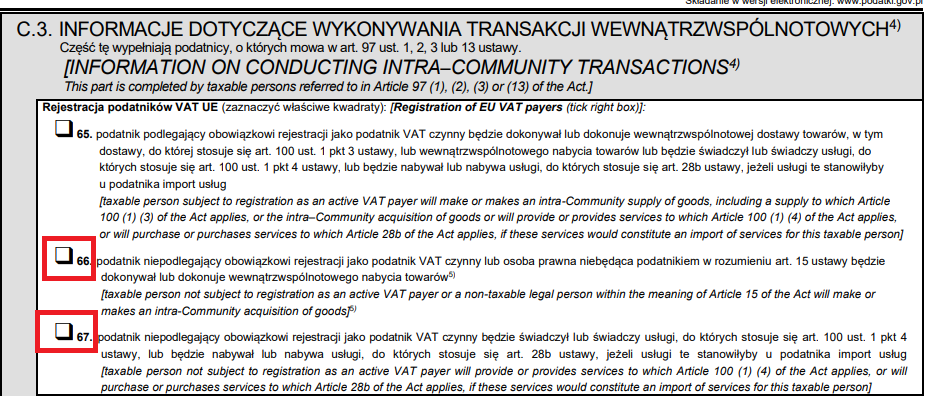

Przedsiębiorcy zwolnieni z VAT zgłaszają się do VAT-UE na formularzu rejestracyjnym VAT-R zaznaczając na formularzu w części C.3 pole 66i/ lub 67 (VAT-R wersja 17).

- Rejestracja jako vatowiec UE nie oznacza, że przedsiębiorca traci prawo do dotychczasowego zwolnienia z podatku VAT.

- Od momentu rejestracji na potrzeby transakcji wymienionych wyżej vatowcy unijny podają przed NIP-em prefiks PL.

- Nievatowcy zarejestrowani do VAT-UE dokonujący transakcji: wewnątrzwspólnotowego nabycia towarów lub sprzedający usługi podatnikom zarejestrowanym w UE są zobowiązani do składania deklaracji podsumowującej. Importu usług nie wykazujemy na VAT-UE.

- Informację podsumowującą VAT-UE wysyła się do urzędu elektronicznie do 25 dnia miesiąca następującego po miesiącu, w którym miała miejsce transakcja wspólnotowa.

- Zerowych VAT-UE nie wysyłamy do US.

- Wykaz wysyłanych deklaracji/informacji do US przez nievatowca:

|

Deklaracja:

|

Kiedy należy złożyć:

|

|

VAT-9M

|

Składamy jedynie w przypadku importu usług w trybie art. 28b, chyba że dokonaliśmy rejestracji z tytułu WNT.

|

|

VAT-8

|

Składamy co miesiąc po zarejestrowaniu do WNT jako podatnik VAT-UE (także zerową), wtedy w tej deklaracji wykazujemy także import usług w trybie art. 28b.

|

|

VAT-UE

|

Składamy w przypadku świadczenia usług w trybie art. 28b, oraz WNT – wraz z deklaracją VAT-8.

|

Podsumowanie

Zarówno vatowcy, jak i nievatowcy mogą mieć obowiązek zarejestrowania się do VAT-UE. Rejestracja powoduje nie tylko konieczność posługiwania się prefiksem PL w dokumentowaniu usług wewnątrzwspólnotowych, ale przede wszystkim konieczność wysyłania dodatkowych deklaracji/ informacji podsumowujących do US.

Przed dokonaniem jakiejkolwiek transakcji z klientem zagranicznym przedsiębiorca powinien zainteresować się tematem rejestracji do VAT-UE.

Stan prawny na dzień: 29.10.2024 r.

Pieczątka i konto bankowe

Pieczątka i konto bankowe

L4 na własnej działalności – ile wynosi?

L4 na własnej działalności – ile wynosi?

E-Urząd Skarbowy – jakie sprawy można w nim załatwić?

E-Urząd Skarbowy – jakie sprawy można w nim załatwić?

Rękodzieło a własna firma – sprzedaż biżuterii, wyrobów z drewna czy innych produktów

Rękodzieło a własna firma – sprzedaż biżuterii, wyrobów z drewna czy innych produktów

Proste pytanie.

Jestem zwolniony z VAT. (nie odprowadzam podatku VAT)

Chciałbym dokonać zakupu towaru w sklepie w Niemczech potrzebnego do prowadzenia działalności (kamera tv) o wartości 25000 zł.

Czy muszę się rejestrować na VAT-R?

Czy mogę wpisać po prostu fakturę w koszty, tak jak robię to z polskimi fakturami?