Zmiana przepisów od 1 listopada 2019 roku w ustawie o VAT w obszarze mechanizmu podzielonej płatności wiąże się z wprowadzeniem wielu nowych zapisów do ustawy. Jednocześnie przepisy, które dotyczyły odwrotnego obciążenia w VAT, obowiązujące do 31 października 2019 roku, z dniem 1 listopada zostaną uchylone. Wprowadzane zmiany są obszerne. Samo przeczytanie zmienionych przepisów w niektórych przypadkach może okazać się niewystarczające.

- 1. Ogólne założenie split payment po zmianie

- 2. Co w sytuacji, gdy na fakturze znajdzie się jedna pozycja z załącznika 15?

- 3. W jaki sposób powinien postąpić nabywca?

- 4. O czym powinien jeszcze pamiętać nabywca?

Mechanizm podzielonej płatności – omówione zagadnienia:

Ogólne założenie split payment po zmianie

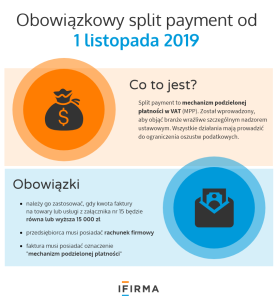

Podstawowym założeniem podzielonej płatności od 1 listopada 2019 roku będzie obowiązkowa zapłata w tym mechanizmie za faktury, na których znajdą się towary lub usługi z załącznika nr 15. Dodatkowym kryterium jest wartość brutto faktury, którą ustalono na poziomie równym lub wyższym 15.000 zł. Przykładowe towary i usługi z załącznika 15 to: komputery, telefony, telewizory, części samochodowe, produkty węglowe, usługi budowlane. Więcej na ten temat przeczytasz tutaj. Nie wszystkie informacje na temat obowiązków czekających przedsiębiorcę można wyczytać wprost z ustawy zmieniającej. Na co należy zwrócić szczególną uwagę?

Co w sytuacji, gdy na fakturze znajdzie się jedna pozycja z załącznika 15?

Przedsiębiorcy zastanawiają się w jaki sposób powinni postąpić wystawiając fakturę na kilkanaście pozycji, w których tylko jedna będzie z załącznika 15? Czy w takiej sytuacji cała faktura powinna być oznaczona jako: “mechanizm podzielonej płatności”? Jeśli tak się stanie taki zapis obliguje nabywcę do zapłaty za całą fakturę w split payment w sytuacji, gdy będzie ona wyższa od 15.000 zł pomimo, że towar z załącznika nr 15 kosztuje np. 1.000 zł?

Przykład

Przedsiębiorca A dokonał zakupów u przedsiębiorcy B na kwotę 19.680,00 zł brutto. Firma B wystawiła fakturę VAT 10 listopada z adnotacją “mechanizm podzielonej płatności”. Wśród zakupów znajduje się komputer na kwotę 2.460,00 zł brutto, jako jedyny towar z załącznika nr 15. Przedsiębiorca A zastanawia się jak powinien postąpić płacąc za fakturę. Czy całą kwotę 19.680 zł powinien uregulować w split payment, czy jedynie 2.460,00 zł?

▲ wróć na początekW jaki sposób powinien postąpić nabywca?

Odpowiedź na tak zadane pytanie nie jest wcale taka oczywista. Co prawda w uzasadnieniu do ustawy zmieniającej jest wskazanie, że płatność w split payment może być dokonana tylko w odniesieniu do tej jednej pozycji. Lecz z drugiej strony tak naprawdę nie może być to dla przedsiębiorcy wiążące. Sankcje za niezastosowanie się do zmienionych przepisów są bardzo dotkliwe. Na powyższym przykładzie za brak zapłaty kwoty 2.460,00 zł w split payment grozi sankcja w kwocie 138,00 zł (460,00 kwota VAT x30%=138,00 zł).

A przy założeniu, że cała faktura powinna być objęta mechanizmem podzielonej płatności będzie to już kwota 1.104,00 zł (3.680,00 kwota VAT x30%=1.104,00 zł). Pojawiają się odpowiedzi Ministerstwa Finansów w publikacjach prasowych, że płatność obowiązkowa dotyczy jedynie towaru lub usługi z załącznika nr 15, a pozostałe pozycje mogą być objęte split payment dobrowolnie.

Dodany ust. 7 w art. 108a wskazuje, że dodatkowe zobowiązanie w VAT w wysokości 30% nalicza się na nabyte towary lub usługi wymienione w załączniku nr 15. Taka konstrukcja przepisów potwierdza dodatkowo stanowisko Ministerstwa Finansów. Mając jednak na uwadze pojawiające się wątpliwości wskazana byłaby jednak ostrożność i sprawdzanie wyjaśnień już po wejściu w życie zmienionych przepisów.

O czym powinien jeszcze pamiętać nabywca?

Nabywca musi pamiętać, że nawet jeżeli sprzedający nie zamieści na fakturze adnotacji o mechanizmie podzielonej płatności to i tak nie uchroni go to od konsekwencji sankcyjnych lub karno-skarbowych.

Brak adnotacji na fakturze o split payment można sprostować dokonując korekty faktury.

Jeśli więc wystąpią przesłanki, że płatność powinna być uregulowana w split payment, a nie będzie to i nabywca poniesie konsekwencje finansowe.

▲ wróć na początek