Dotychczas można było skorzystać z ulgi na złe długi w rozliczeniu VAT. Od stycznia 2020 roku została również wprowadzona taka ulga w rozliczeniu podatku dochodowego. Nowelizacja przepisów mająca na celu ograniczenie zatorów płatniczych obejmuje także ulgę na złe długi w ustawie o ryczałcie ewidencjonowanym. Ulga ma zastosowanie jedynie do transakcji krajowych. Przepisy określające zasady rozliczenia ulgi na złe długi zawierają się w art. 89a i 89b ustawy o VAT, w których wskazane jest, że ulga dotyczy dostawy towarów lub świadczenia usług na terytorium kraju oraz w art. 11 ust. 4-19 ustawy o zryczałtowanym podatku dochodowym.

1. Możliwości odliczenia ulgi

Ulgę na złe długi w ryczałcie od przychodów ewidencjonowanych rozliczamy w zaliczce na podatek dochodowy za miesiąc w którym wystąpiło prawo do odliczenia/naliczenia kwoty za nieopłaconą fakturę, czyli:

- w okresie, w którym upłynęło 90 dni od dnia upływu terminu płatności określonego na fakturze. Jeżeli przychód w tym okresie jest niższy od wartości wynikającej z niezapłaconej faktury, wówczas jego pomniejszenia dokonuje się w kolejnej zaliczce na podatek dochodowy w danym roku podatkowym. Wynika to z art. 11 ust. 4-19 ustawy o zryczałtowanym podatku dochodowym.

- zgodnie z art. 11 ust. 5 i 6 jeżeli kwota podatku jest mniejsza niż kwota wykazanej ulgi można ją odliczać od przychodu przez okres kolejnych 3 lat licząc od końca roku podatkowego, za który powstało prawo do zmniejszenia.

- podatnik zobowiązany jest wraz z deklaracją podatkową PIT-28, w której dokonuje korekty (ulgi na złe długi), zawiadomić o tej korekcie właściwego dla niego naczelnika urzędu skarbowego wraz z podaniem kwot korekty oraz danych dłużnika.

Na chwilę obecną nie jest określona forma w jakiej należy poinformować naczelnika urzędu skarbowego o korekcie z zastosowaniem ulgi na złe długi. Również nie ma informacji na temat informowania w PIT rocznym o zastosowaniu ulgi w trakcie roku podatkowego.

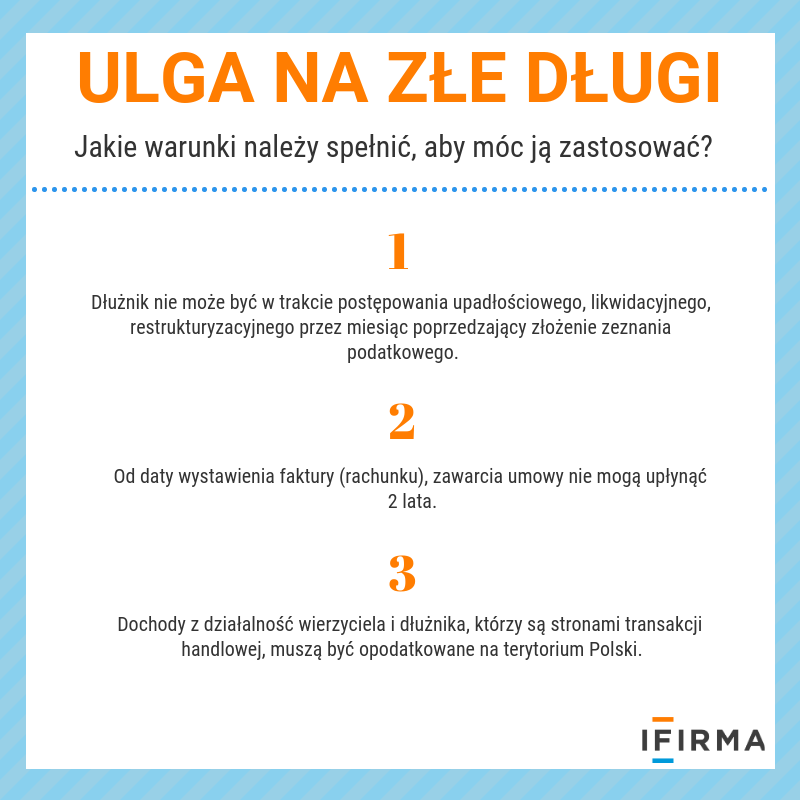

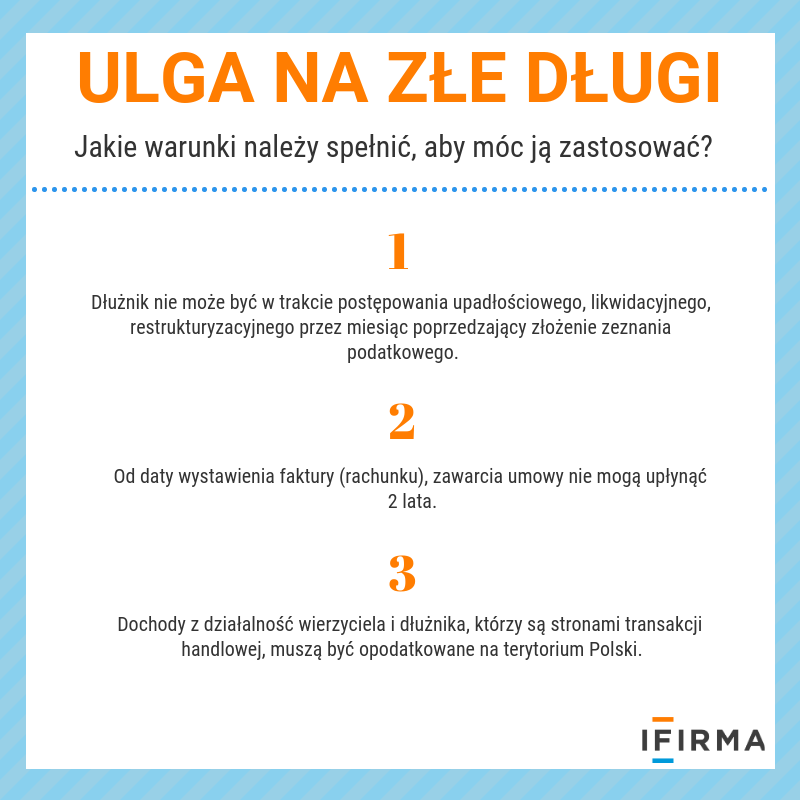

2. Warunki zastosowania ulgi

Aby rozliczyć ulgę na złe długi w ryczałcie od przychodów ewidencjonowanych w podatku dochodowym muszą być spełnione następujące warunki:

- dłużnik na ostatni dzień miesiąca poprzedzającego dzień złożenia zeznania podatkowego nie jest w trakcie postępowania restrukturyzacyjnego, postępowania upadłościowego lub w trakcie likwidacji;

- od daty wystawienia faktury (rachunku) lub zawarcia umowy dokumentującej wierzytelność nie upłynęły 2 lata, licząc od końca roku kalendarzowego, w którym została wystawiona faktura (rachunek) lub została zawarta umowa;

- transakcja handlowa zawarta jest w ramach działalności wierzyciela oraz działalności dłużnika, z których dochody podlegają opodatkowaniu podatkiem dochodowym na terytorium Rzeczypospolitej Polskiej.

- do dnia złożenia przez podatnika deklaracji podatkowej za dany okres płatność nie została uregulowana lub zbyta w jakiejkolwiek formie.

Uwaga!

Wszystkie opisane zmiany mają zastosowanie do transakcji handlowych, których termin zapłaty upływa po dniu 31 grudnia 2019 r.

3. Nieopłacona faktura sprzedaży

Przychody przedsiębiorcy rozliczającego się ryczałtem ewidencjonowanym mogą być zmniejszone o zaliczaną do przychodów należnych wartość wierzytelności, która nie została uregulowana lub zbyta w miesiącu, w którym upłynęło 90 dni od dnia upływu terminu zapłaty określonego na fakturze lub rachunku lub w umowie.Termin 90 dniowy liczy się od pierwszego dnia następującego po określonym na fakturze/rachunku terminie płatności.

W przypadku częściowego uregulowania należności, podstawę opodatkowania oraz kwotę podatku należnego zmniejsza się w odniesieniu do tej części.

Przykład 1

Pani Kasia wykonała usługę na kwotę 5000 zł za którą nie otrzymała zapłaty w terminie 90 dni od wskazanego terminu płatności na fakturze.

Pani Kasia ma prawo zastosować ulgę na złe długi, a więc może odliczyć od przychodu kwotę 5000 zł.

Przykład 2

Pani Kasia wykonała usługę 7 stycznia 2020 roku na kwotę 5000 zł. W terminie 90 dni od wskazanego terminu płatności na fakturze otrzymała zapłatę za usługę w wysokości 2000 zł.

Pani Kasia ma prawo zastosować ulgę na złe długi w części niezapłaconej, a więc może odliczyć od przychodu kwotę 3000 zł.

W jakich przypadkach można zastosować ulgę na złe długi?

W jakich przypadkach można zastosować ulgę na złe długi?

4. Nieopłacona faktura zakupu

Przedsiębiorca rozliczający się ryczałtem ewidencjonowanym, który zalega z płatnością ponad 90 dni, z uwagi na brak możliwości odliczania kosztów, będzie zobowiązany do zwiększenia kwoty przychodów podlegających opodatkowaniu.

W przypadku częściowego uregulowania należności, podstawę opodatkowania oraz kwotę podatku należnego zwiększa się w odniesieniu do tej części.

Przykład 1

Pan Marek nie zapłacił za usługę wykonaną 7 stycznia 2020 roku kwoty 5000 zł, w terminie 90 dni od wskazanego terminu płatności na fakturze.

Ponieważ Pan Marek rozliczający się ryczałtem ewidencjonowanym nie rozlicza kosztów, ma obowiązek doliczyć kwotę 5000 zł do podstawy opodatkowania.

Przykład 2

Pan Marek zapłacił za usługę wykonaną na kwotę 5000 zł, w terminie 90 dni od wskazanego terminu płatności na fakturze tylko 2000 zł.

Ponieważ Pan Marek rozliczający się ryczałtem ewidencjonowanym nie rozlicza kosztów, ma obowiązek doliczyć kwotę w części niezapłaconej, a więc kwotę 3000 zł.

Zwiększenie przychodów z tytułu ulgi na złe długi nie wpłynie na wyliczenie progu, do którego można korzystać z ryczałtu.

Dla rozliczających się miesięcznie – 250 tys. euro, dla rozliczających się kwartalnie – 25 tys euro.

Opłacasz zaliczkę na podatek dochodowy na zasadach ogólnych? Również możesz skorzystać z ulgi.

UWAGA

Zachęcamy do komentowania naszych artykułów. Wyraź swoje zdanie i włącz się w dyskusje z innymi czytelnikami. Na indywidualne pytania (z zakresu podatków i księgowości) użytkowników ifirma.pl odpowiadamy przez e-mail, czat lub telefon – skontaktuj się z nami.

Dodając komentarz na blogu, przekazujesz nam swoje dane: imię i nazwisko, adres e-mail oraz treść komentarza. W systemie odnotowywany jest także adres IP, z wykorzystaniem którego dodałeś komentarz. Dane zostają zapisane w bazie systemu WordPress oraz Disqus. Twoje dane są przetwarzane na podstawie Twojej zgody, wynikającej z dodania komentarza. Dane są przetwarzane wyłącznie w celu opublikowania komentarza na blogu. Dane w bazie systemu WordPress są w niej przechowywane przez okres funkcjonowania bloga. Dane w systemie Disqus zapisują się na podstawie Twojej umowy zawartej z firmą Disqus. O szczegółach przetwarzania danych przez Disqus dowiesz się ze strony.

Prawa i obowiązki wspólnika w spółce z o.o.

Prawa i obowiązki wspólnika w spółce z o.o.

Kiedy nabywca ma prawo do odliczenia VAT z faktury wystawionej w trybie samofakturowania

Kiedy nabywca ma prawo do odliczenia VAT z faktury wystawionej w trybie samofakturowania

Niezgodne z prawem rozwiązanie umowy o pracę bez wypowiedzenia – uprawnienia pracodawcy i pracownika

Niezgodne z prawem rozwiązanie umowy o pracę bez wypowiedzenia – uprawnienia pracodawcy i pracownika

EMO i VASA-1, czyli śpiewające awatary AI

EMO i VASA-1, czyli śpiewające awatary AI