Opłacanie składek na ubezpieczenia społeczne jest obowiązkowe dla każdego przedsiębiorcy, jedynie składka na ubezpieczenie chorobowe jest dobrowolna, przedsiębiorca może, ale nie musi jej opłacać. Opłacone składki społeczne będą zmniejszały podstawę opodatkowania w podatku dochodowym. Na pytanie, czy zawsze i w jaki sposób je odliczać w działalności, odpowiemy w niniejszej publikacji.

Odliczenie składek na ubezpieczenia społeczne w zależności od formy opodatkowania dochodów

Składki społeczne pomniejszają przychód/dochód osiągnięty w działalności gospodarczej. Właściwie tylko wybierając kartę podatkową nie skorzystamy z tego przywileju. W przypadku opodatkowania na zasadach ogólnych według skali podatkowej podatkiem liniowym i zryczałtowanym, mamy możliwość odliczenia składek społecznych.

|

Forma opodatkowania

|

Możliwość odliczenia składek na ubezpieczenia społeczne

|

|

Skala podatkowa

|

TAK

|

|

Podatek liniowy

|

TAK

|

|

Zryczałtowany podatek dochodowy

|

TAK

|

|

Karta podatkowa

|

NIE

|

W jaki sposób można odliczyć składki społeczne?

Składki na ubezpieczenia społeczne można odliczyć na 2 sposoby:

- Poprzez ujęcie w kosztach uzyskania przychodów.

- Poprzez odliczenie od podstawy opodatkowania.

Oczywiście ujęcie w kosztach uzyskania przychodów możliwe jest tylko przy prowadzeniu PKPiR, a więc przy skali podatkowej i podatku liniowym. Przy zryczałtowanym podatku dochodowym składki społeczne można odliczyć jedynie od podstawy opodatkowania, ponieważ nie są wykazywane koszty.

Czym się różni ujęcie składki społecznej w kosztach od odliczenia jej od dochodu?

Składki na ubezpieczenia społeczne, pod warunkiem, że zostały opłacone, będą wpływały na wyliczenie kwoty zaliczki w trakcie roku podatkowego. Jeżeli przedsiębiorca zdecyduje się na wpisywania składek społecznych w koszty uzyskania przychodów, tym samym będzie wykazywał wyższe koszty o zapłacone składki. Składki społeczne będą podlegały wpisaniu do PKPiR na podstawie dowodu wewnętrznego, który zostanie zaksięgowany w kol. 13 “Pozostałe wydatki”. Natomiast w drugim przypadku przedsiębiorca będzie mógł odliczyć składki społeczne od podstawy opodatkowania.

Do momentu kiedy osiągamy dochód w działalności gospodarczej, sposób ujmowania składki społecznej nie ma znaczenia. Natomiast, jeżeli dochód do opodatkowania jest zbyt niski lub osiągamy stratę, to wówczas należałoby rozważyć zaliczenie składek społecznych w koszty. Dzięki temu zapłacone składki społeczne nam nie przepadają, powiększają stratę, którą można rozliczać w kolejnych latach podatkowych.

Przykład 1

Pan Adam rozlicza się na zasadach ogólnych, według skali podatkowej. W 2020 roku pan Adam osiągnął przychody w wysokości 100.000 zł, natomiast koszty uzyskania przychodów wyniosły 110.000 zł, zamknął rok stratą w wysokości 10.000 zł. Pan Adam zdecydował się jednak na ujmowanie składek na ubezpieczenia społeczne w kosztach uzyskania przychodów, dlatego strata pana Michała będzie jeszcze wyższa o zapłacone składki społeczne w 2020 roku w kwocie 11.907,60 zł. W tym przypadku pan Adam zamknie rok 2020 stratą w wysokości 21.904,60 zł. W przypadku pana Adama odliczenie składek społecznych od dochodu nie byłoby możliwe.

Odliczenie składki społecznej od podstawy opodatkowania polega na tym, że składka nie jest wpisana w koszty w PKPiR, tylko będzie uwzględniona dopiero na etapie wyliczania zaliczki na podatek dochodowy.

Przykład 2

Pani Magdalena osiągnęła za miesiąc styczeń 2021 r. przychody w wysokości 10.000 zł, poniosła koszty 3.000 zł, dochód do opodatkowania wyniósł więc 7.000 zł. Pani Magdalena odlicza składki społeczne od podstawy opodatkowania, a więc kwota 7.000 zł zostanie jeszcze pomniejszona o kwotę 992,30 zł składki, podstawa do opodatkowania wyniesie wówczas 6.007,70 zł, w zaokrągleniu 6.008,00 zł i od tej kwoty pani Magdalena wyliczy zaliczkę na podatek dochodowy.

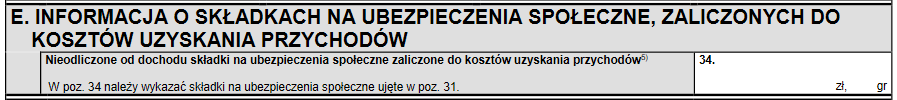

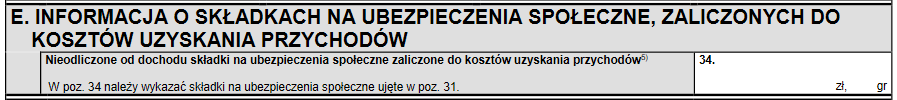

Jeżeli przedsiębiorca wybierze rozliczanie składek na ubezpieczenia społeczne w kosztach uzyskania przychodów, to w zeznaniu rocznym za 2020 rok składki te będą wpisane informacyjnie w załączniku PIT/B.

Natomiast w sytuacji odwrotnej, kiedy są odliczane od podstawy opodatkowania, znajdą się w zeznaniu rocznym w pozycji składek społecznych.

Sposób rozliczania składek społecznych przy rozliczaniu dochodów na zasadach ogólnych lub podatkiem liniowym należy do decyzji przedsiębiorcy. Jak to zostało zaakcentowane na przedstawionych przykładach, jeżeli w działalności osiągamy niskie dochody lub stratę, to wówczas można rozważyć, czy nie jest lepiej ujmować składki w kosztach uzyskania przychodów. W przypadku takiej decyzji zwiększymy kwotę straty możliwej do odliczenia w ciągu 5 lat podatkowych.

Czy nazwa firmy jest niezbędna przy prowadzeniu działalności nierejestrowanej?

Czy nazwa firmy jest niezbędna przy prowadzeniu działalności nierejestrowanej?

7 sposobów, jak skutecznie pozyskać ruch w sklepie internetowym

7 sposobów, jak skutecznie pozyskać ruch w sklepie internetowym

Opłata recyklingowa – sprawozdanie i opłaty

Opłata recyklingowa – sprawozdanie i opłaty

Muzyka w reklamie (sonic branding): dźwiękowy wymiar emocji

Muzyka w reklamie (sonic branding): dźwiękowy wymiar emocji