Postępowanie pracodawcy w przypadku śmierci pracownika reguluje art. 631. Kodeksu pracy, który mówi, że:

„§ 1. Z dniem śmierci pracownika stosunek pracy wygasa. § 2. Prawa majątkowe ze stosunku pracy przechodzą po śmierci pracownika, w równych częściach, na małżonka oraz inne osoby spełniające warunki wymagane do uzyskania renty rodzinnej w myśl przepisów o emeryturach i rentach z Funduszu Ubezpieczeń Społecznych. W razie braku takich osób prawa te wchodzą do spadku.”

W związku ze śmiercią pracownika na pracodawcy spoczywa kilka obowiązków takich jak:

- wydanie świadectwa pracy,

- wypłata świadczeń po zmarłym pracowniku.

I to zostanie omówione w artykule.

1. Wypłata wynagrodzenia za przepracowaną część miesiąca

Wraz ze śmiercią pracownika wszelkie niewypłacone przez pracodawcę świadczenia stają się prawami majątkowymi ze stosunku pracy.

Tak jak mówi art. 631 Kodeksu pracy, świadczenia te przechodzą w równych częściach na osoby spełniające te warunki tj:

- dzieci własne, dzieci drugiego małżonka oraz dzieci przysposobione;

- przyjęte na wychowanie i utrzymanie przed osiągnięciem pełnoletności wnuki, rodzeństwo i inne dzieci, z wyłączeniem dzieci przyjętych na wychowanie i utrzymanie w ramach rodziny zastępczej lub rodzinnego domu dziecka;

- małżonka (wdowę i wdowca);

- rodziców.

Do praw majątkowych ze stosunku pracy zalicza się wszelkie świadczenia należne zmarłemu pracownikowi, np. wynagrodzenie za pracę, dodatki, premie, nagrody, trzynastki, ekwiwalent za niewykorzystany urlop wypoczynkowy, oczywiście w wymiarze proporcjonalnym do czasu przepracowanego w roku, w którym nastąpiła śmierć pracownika.

I wypłata tych świadczeń spoczywa właśnie na pracodawcy.

To pracodawca musi ustalić czy są osoby uprawnione do otrzymania należności po zmarłym pracowniku czy nie.

Jeżeli są to od tych osób pracodawca powinien uzyskać aktualny akt potwierdzający pokrewieństwo, a także dodatkowe oświadczenia w celu opłacenia podatku za wypłatę należności.

W przypadku wypłaty świadczeń należnych zmarłemu pracownikowi po jego śmierci osobom uprawnionym do renty rodzinnej w rozumieniu odrębnych przepisów, otrzymane w ten sposób należności będą dla osoby uprawnionej przychodem, który należy kwalifikować jako przychód z praw majątkowych. Pracodawca jest wówczas zobowiązany do pobrania zaliczki na podatek dochodowy, stosując stawkę podatkową 18%.

Ważne!

Natomiast w przypadku gdy świadczenia nie są wypłacane osobom uprawnionym do renty rodzinnej wówczas wchodzą do masy spadkowej i nie podlegają opodatkowaniu podatkiem dochodowym od osób fizycznych. Ponadto w sytuacji gdy nie są znane dane spadkobierców i kwoty są przekazywane do depozytu sądowego, wówczas na płatniku nie będzie ciążył obowiązek pobrania zaliczki na podatek dochodowy oraz sporządzenia i przesłania imiennej informacji PIT-11.

Te wypłacone świadczenia po zmarłym pracowniku osobom uprawnionym do renty rodzinnej nie stanowią podstawy wymiaru składek. Również kwoty które wchodzą do masy spadkowej nie stanowią podstawy wymiaru składek.

Ustawa z 13 października 1998 r. o systemie ubezpieczeń społecznych (tekst jedn.: Dz.U. z 2019 r., poz. 300) podstawę wymiaru składek na ubezpieczenia emerytalne i rentowe pracownika stanowi przychód w rozumieniu przepisów o podatku dochodowym od osób fizycznych (art. 18 ust.1)

Przykład 1

Pracownik zatrudniony w firmie Z zmarł 16 kwietnia 2019 r., czyli z tym dniem wygasł stosunek pracy łączący pracownika z pracodawcą.

Ponieważ pracownik przepracował część miesiąca to za ten czas należy mu naliczyć i wypłacić wynagrodzenie. Zgodnie z zapisem w umowie o pracę pracownik otrzymywał wynagrodzenie zasadnicze w kwocie 3200,00 zł a także dodatek stażowy w wysokości 10% tego wynagrodzenia.

- Wynagrodzenie zasadnicze: 3200,00 zł : 168 (liczba godzin do przepracowania w miesiącu kwietniu) x 96 (liczba godzin pracy w okresie od 1 do 16 kwietnia) = 1828,57 zł

- Dodatek stażowy: 1828,57 zł x 10% = 182,86 zł

- Od wynagrodzenia po zmarłym pracowniku nie potrąca się składek na ubezpieczenie społeczne oraz ubezpieczenie zdrowotne. Potrącany jest jedynie podatek dochodowy, ale bez kosztów uzyskania przychodu i kwoty zmniejszającej podatek.

- Łącznie wynagrodzenie brutto to: 1828,57 zł +182,86 zł = 2011,43 zł.

- Podstawa do opodatkowania: 2011,00 zł

- Podatek dochodowy: 2011,00 zł x 18% = 361,98 zł (po zaokrągleniu: 362,00 zł).

- Do wypłaty: 2011,43 zł – 362,00 zł = 1649,43 zł .

Pracownik miał żonę i dwójkę niepełnoletnich dzieci. Naliczone przez pracodawcę wynagrodzenie za przepracowaną część miesiąca będzie wypłacone żonie i dzieciom.

Przykład 2

Pracownik zatrudniony w firmie W zmarł 20 maja 2019 r. pracownik miał prawo do 26 dni urlopu za 2019 r. Pozostało mu też 10 dni zaległego urlopu za 2018 r. W roku bieżącym nie wykorzystał urlopu wypoczynkowego i w związku z tym pozostało mu do dnia śmierci 11 dni urlopu.

- I w tym przypadku łącznie z urlopem zaległym rodzinie zmarłego pracownika przysługuje ekwiwalent za niewykorzystany urlop w liczbie 21 dni (10 dni za 2018 r. + 11 dni za 2019 r.), czyli 168 godzin (21 dni x 8 godzin).

- Pracownik miał miesięczne wynagrodzenie zasadnicze 2800,00 zł plus co miesięczną stałą premię w kwocie 300,00 zł).

- Od ekwiwalentu za urlop nie nalicza się składek na ubezpieczenia społeczne i zdrowotne, a podstawy opodatkowania nie pomniejsza się o koszty uzyskania przychodu oraz kwotę zmniejszającą podatek.

- Ustalamy podstawę ekwiwalentu: 2800,00 zł + 300,00 zł = 3100,00 zł.

- Współczynnik urlopowy na 2019 r. wynosi 20,92.

- 3100,00 zł : 20,92 = 148,18 zł

- 148,18 zł : 8 godzin (liczba godzin odpowiadająca dobowej normie czasu pracy jaka obowiązywała pracownika) = 18,52 (stawka za jedną godzinę urlopu),

- 18,52 x 168 godzin niewykorzystanego urlopu= 3111,36 zł.

- Podstawa do opodatkowania: 3111,00 zł.

- Zaliczka na podatek dochodowy: 3111,00 zł x 18% = 559,98 zł (po zaokrągleniu 560,00 zł).

- Do wypłaty: 3111,36 zł – 560,00 zł = 2551,36 zł.

Ponieważ pracownik miał żonę i syna to naliczoną kwotę ekwiwalentu za niewykorzystany urlop wypoczynkowy zostanie wypłacona tym osobom.

W przykładzie pierwszym została opisana sytuacja z wynagrodzeniem a w drugim tylko z ekwiwalentem za urlop.

2. Odprawa pośmiertna

Odprawę tę reguluje Kodeks pracy.

Według art. 93. § 1. W razie śmierci pracownika w czasie trwania stosunku pracy lub w czasie pobierania po jego rozwiązaniu zasiłku z tytułu niezdolności do pracy wskutek choroby, rodzinie przysługuje od pracodawcy odprawa pośmiertna.

§ 2. Wysokość odprawy, jest uzależniona od okresu zatrudnienia pracownika u danego pracodawcy i wynosi:

- jednomiesięczne wynagrodzenie, jeżeli pracownik był zatrudniony krócej niż 10 lat,

- trzymiesięczne wynagrodzenie, jeżeli pracownik był zatrudniony co najmniej 10 lat,

- sześciomiesięczne wynagrodzenie, jeżeli pracownik był zatrudniony co najmniej 15 lat.

§ 4. Odprawa pośmiertna przysługuje następującym członkom rodziny pracownika:

- małżonkowi,

- innym członkom rodziny spełniającym warunki wymagane do uzyskania renty rodzinnej w myśl przepisów o emeryturach i rentach z Funduszu Ubezpieczeń Społecznych.

§ 5. Odprawę pośmiertną dzieli się w częściach równych pomiędzy wszystkich uprawnionych członków rodziny.

§ 6. Jeżeli po zmarłym pracowniku pozostał tylko jeden członek rodziny uprawniony do odprawy pośmiertnej, przysługuje mu odprawa w wysokości połowy odpowiedniej kwoty określonej w § 2.

Ważne!

Zgodnie z art. 93. § 7. Odprawa pośmiertna nie przysługuje członkom rodziny, o których mowa w § 4, jeżeli pracodawca ubezpieczył pracownika na życie, a odszkodowanie wypłacone przez instytucję ubezpieczeniową jest nie niższe niż odprawa pośmiertna przysługująca zgodnie z § 2 i 6. Jeżeli odszkodowanie jest niższe od odprawy pośmiertnej, pracodawca jest obowiązany wypłacić rodzinie kwotę stanowiącą różnicę między tymi świadczeniami.

Jak wyliczyć odprawę?

Wyliczając odprawę pośmiertną należy stosować zasady obowiązujące przy ustalaniu ekwiwalentu pieniężnego za urlop wypoczynkowy. Oznacza to, że składniki stałe należy wliczać z miesiąca nabycia prawa do odprawy, a zmienne – z 3 miesięcy poprzedzających ten miesiąc

Odprawa pośmiertna jest zwolniona z podatku dochodowego od osób fizycznych.

Odprawa pośmiertna nie podlega również oskładkowaniu, gdyż nie jest przychodem ze stosunku pracy ani z innego tytułu objętego obowiązkiem ubezpieczeń.

Przykład 3

Pracownik zatrudniony w firmie X zmarł 13 maja 2019 r. i tego dnia wygasł jego stosunek pracy.

Staż pracy pracownika w firmie wynosił 12 lat. I w tym przypadku rodzinie zmarłego przysługuje odprawa w wysokości 3-miesięcznego wynagrodzenia. Pracownik otrzymywał stałą pensję zasadniczą w wysokości 5200,00 zł, premię miesięczną 600,00 zł oraz dodatek stażowy 400,00 zł.

- Od lutego do kwietnia 2019 r. (3 miesiące poprzedzające miesiąc wygaśnięcia umowy o pracę) średnia premia to 600,00 zł

- stałe wynagrodzenie to 5200,00 zł

- dodatek stażowy to 400 zł. Suma tych składników to:

- 5200,00 zł + 600,00 zł + 400,00 zł = 6200,00 zł x 3-miesiące = 18600,00 zł. Osobą do odprawy pośmiertnej jest tylko żona zmarłego pracownika, która otrzyma połowę wyliczonej kwoty odprawy, tj. 9300,00 zł.

Przykład 4

Pracownik zmarł 10 kwietnia 2019 r. z tym dniem jego stosunek pracy uległ wygaśnięciu. Pracownik w firmie Y pracował 7 lat. Jego rodzinie przysługuje 1-miesięczna odprawa pośmiertna. Otrzymywał on stałą pensję zasadniczą w wysokości 3600,00 zł oraz premię miesięczną wahająca się w granicach od 15% do 30% podstawy uposażenia.

Od stycznia do marca 2019 r. premie wyniosły odpowiednio:

- w styczniu – 15% wynagrodzenia, czyli 540,00 zł,

- w lutym – 25% wynagrodzenia, czyli 900,00 zł,

- w marcu – 30% wynagrodzenia, czyli 1080,00 zł,

- Średnia premia z 3 miesięcy wynosi:

- 540,00 zł + 900,00 zł + 1080,00 zł = 2520,00 zł

- 2520,00 zł : 3 = 840,00 zł.

- Wysokość 1- miesięcznej odprawy wynosi:

- 3600,00 zł + 840,00 zł = 4440,00 zł.

Osobami uprawnionymi do odprawy pośmiertnej są żona zmarłego pracownika i dziecko.

Kwotę odprawy w tym przypadku należy podzielić na dwie osoby i każda z nich otrzyma 2220,00 zł.

3. PIT-11 i PIT-4R

W ustawie o podatku dochodowym od osób fizycznych z 26 lipca 1991 r. nie jest wprost uregulowane jak postępować w przypadku wystawienia PIT-11 w razie śmierci pracownika. Żaden z przepisów nie stanowi dokładnie czy należy złożyć PIT-11 czy nie.

Jeżeli taki przypadek wystąpi to w praktyce sposób postępowania uzależniony jest od tego, czy po zmarłym pracowniku są osoby uprawnione do renty rodzinnej w myśl odrębnych przepisów.

Jeżeli są osoby uprawnione do renty rodzinnej po zmarłym pracowniku (np. żona, dzieci) to pracodawca musi wystawić dwie informacje PIT-11:

- Jedna na zmarłego pracownika, na którym wykazuje się wynagrodzenia wypłacone tej osobie za jej życia.

- Druga na osobę lub osoby uprawnione do renty rodzinnej (np. na żonę pracownika czy dzieci), którzy otrzymali świadczenie majątkowe po zmarłym pracowniku, już po jego śmierci.

PIT-11 przekazuje się tym osobom i przesyła elektronicznie do urzędu skarbowego właściwego dla danej osoby w obowiązujących terminach, czyli do końca stycznia roku następującego po roku podatkowym. Dokonaną wypłątę wykazuje się w części E w wierszu 7 Prawa autorskie i inne prawa o których mowa w art. 18 ustawy w polach 59,60,61 (dot. wer. 25 PIT-11 składanej za 2019 r.)

PIT-11 wystawiony na zmarłego pracownika należy przesłać do urzędu skarbowego właściwego na dzień śmierci pracownika w ogólnie obowiązujących terminach, a drugi egzemplarz pozostawić w aktach osobowych pracownika.

W przypadku jak nie będzie osób uprawnionych do renty rodzinnej (np. współmałżonka czy dzieci) to w takiej sytuacji pracodawca powinien wystawić PIT-11 tylko na osobę zmarłą. Jeden formularz PIT-11 przesyła się do właściwego urzędu skarbowego, natomiast drugi pozostaje w aktach pracownika.

Ważne!

W deklaracji PIT-11 nie wykazuje się kwoty odprawy pośmiertnej, gdyż jest ona zwolniona z opodatkowania.

Po zakończonym roku podatkowym pracodawca pobraną zaliczkę na podatek dochodowy wykazuje w deklaracji PIT-4R. Deklarację taką należy przesyłać elektronicznie do końca stycznia następnego roku kalendarzowego właściwemu urzędowi skarbowemu. Pobrane zaliczki od wypłaty dokonanej na rzecz wpsółmałżonka powinny być wykazne w części C w wierszu 3 Zaliczki pobrane przez płatników, o których mowa w art. 41 od świadczeń z tytułu działalności określonej w art. 13 pkt. 2 oraz art. 18 ustawy w polu odpowiednim dla miesiąca, kiedy była dokonana wypłata (dot. wer. 9 PIT-4R składanej za 2019 r.)

4. Sporządzenie i wydanie świadectwa pracy

W związku z wygaśnięciem stosunku pracy z powodu śmierci pracownika, pracodawca sporządza świadectwo pracy i włącza je do akt osobowych zmarłego pracownika. Na wniosek małżonka albo innej osobie uprawnionej pracodawca powinien wydać świadectwo pracy w ciągu 7 dni od złożenia wniosku. Reguluje to § 3 rozporządzenia Ministra Pracy i Polityki Socjalnej z 15 maja 1996 r. w sprawie szczegółowej treści świadectwa pracy oraz sposobu i trybu jego wydawania i prostowania, Dz.U. nr 60, poz. 282 ze zm.).

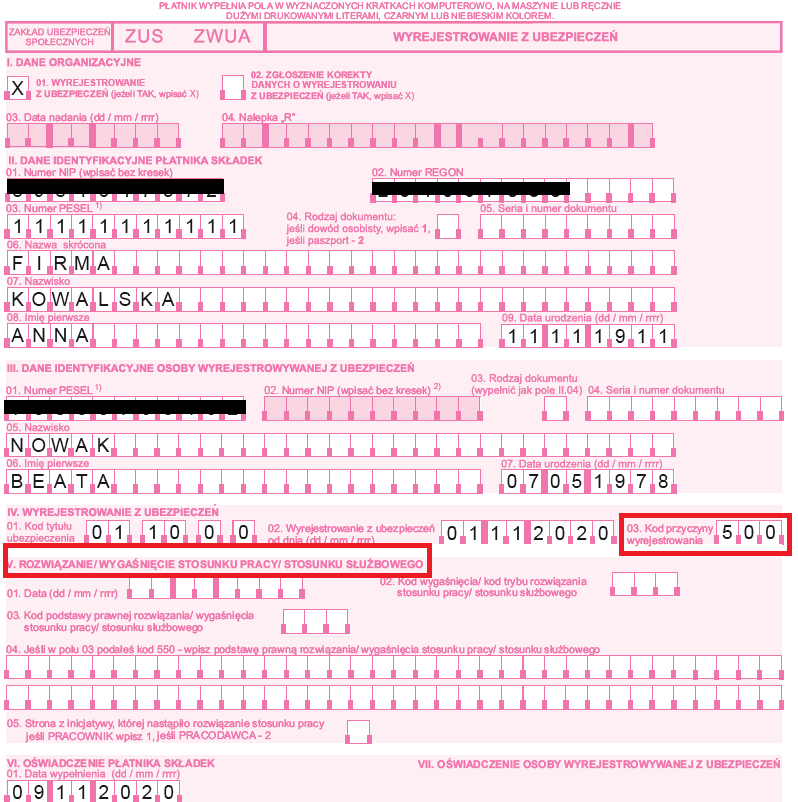

5. Wyrejestrowanie z ubezpieczeń

Zmarłego pracownika należy wyrejestrować z ubezpieczeń na formularzu ZUS ZWUA z kodem przyczyny wyrejestrowania 500 – zgon osoby ubezpieczonej.

Podczas wysyłki ZUS ZWUA nie należy wypełniać bloku V. ROZWIĄZANIE/WYGAŚNIĘCIE STOSUNKU PRACY/STOSUNKU SŁUŻBOWEGO

6. Formularz ZUS ERP-7

Jest to nowy wzór zaświadczenia o zatrudnieniu i wynagrodzeniu. Zastąpił on formularz ZUS Rp-7. Obowiązuje od 2 sierpnia 2018 r.

Zaświadczenie takie wystawia pracodawca, który zatrudnia pracownika ubiegającego się o emeryturę lub rentę. Wynika to z przepisów ustawy z 17 grudnia 1998 r. o emeryturach i rentach z Funduszu Ubezpieczeń Społecznych – art. 125 oraz art. 125a.

Ale zaświadczenie to pracodawca ma obowiązek wystawić również w przypadku śmierci pracownika gdy członkowie rodziny chcą wystąpić o rentę rodzinną po zmarłym.