Każdy z nas spotkał się lub może się spotkać z tematem sprzedaży nieruchomości. W takim przypadku mogą się zrodzić pytania i wątpliwości, w jaki sposób taka sprzedaż powinna być rozliczona na gruncie podatku dochodowego od osób fizycznych. W dzisiejszej publikacji opiszemy, jak rozliczyć podatek od sprzedaży nieruchomości.

Definicja nieruchomości

W ustawach podatkowych nie zostało zdefiniowane pojęcie nieruchomości można się jednak posiłkować zapisami z innych przepisów.

Definicja nieruchomości (art. 46 Kodeks cywilny)

Nieruchomościami są części powierzchni ziemskiej stanowiące odrębny przedmiot własności (grunty), jak również budynki trwale z gruntem związane lub części takich budynków, jeżeli na mocy przepisów szczególnych stanowią odrębny od gruntu przedmiot własności

|

Definicja nieruchomości (GUS)

Główny Urząd Statystyczny posiłkuje się definicją z Kodeksu cywilnego w uzupełnieniu podaje jeszcze, że za części składowe nieruchomości uważa się także prawa związane z jej własnością. Wyróżnia się trzy rodzaje nieruchomości: lokalowe, budynkowe i gruntowe

|

Mając na uwadze powyższe definicje warto zapamiętać, że pod pojęciem nieruchomości kryje się nie tylko budynek, ale również grunt, bez względu na to czy jest trwałe związany z tym budynkiem czy też nie.

Odpłatne zbycie nieruchomości a przychód

Jak sięgniemy sobie do ustawy o podatku dochodowym od osób fizycznych, to można w niej przeczytać, że przychodem jest odpłatne zbycie nieruchomości lub ich części oraz udziału w nieruchomości jeżeli odpłatne zbycie nie następuje w wykonaniu działalności gospodarczej i zostało dokonane przed upływem pięciu lat, licząc od końca roku kalendarzowego, w którym nastąpiło nabycie lub wybudowanie. Oznacza to, że zbycie nieruchomości przed upływem 5 lat będzie podlegało opodatkowaniu.

Pod pojęciem “nabycia” należy rozumieć zarówno odpłatne, jak i nieodpłatne nabycie

|

Nabycie nieruchomości następuje z chwilą uzyskania prawa własności do tej nieruchomości

|

W przypadku gruntów, na których wybudowano budynek pięcioletni okres jest liczony

od końca roku kalendarzowego, w którym nabyto grunt na własność, nie ma znaczenia data wybudowania budynku

|

W przypadku lokalu mieszkalnego jest to data nabycia spółdzielczego własnościowego prawa do lokalu mieszkalnego

|

W przypadku nabycia nieruchomości do majątku wspólnego małżonków jest dzień nabycia tej nieruchomości do majątku wspólnego

|

Przykład 1

Pan Filip zakupił dom w maju 2017 roku. Obecnie nosi się z zamiarem jego sprzedaży, jednak zastanawia się, czy będzie musiał zapłacić podatek od sprzedaży. Pięć lat, o których jest mowa w przepisach liczy się od 1 stycznia 2018 roku a więc 5 lat minęło 31 grudnia 2022 roku. Jeśli do sprzedaży domu dojdzie w 2023 roku, to pan Filip nie będzie już musiał rozliczać jego sprzedaży.

Przykład 2

Małżonkowie nabyli nieruchomość w marcu 2015 roku, istniała wówczas między nimi wspólność majątkowa małżeńska. W maju 2020 roku ustała między nimi wspólność majątkowa małżeńska i w lutym 2021 roku sprzedali nieruchomość. W takim przypadku 5-letni okres jest liczony od 1 stycznia 2016 roku i od sprzedaży nie trzeba będzie rozliczać podatku dochodowego.

Odpłatne zbycie nieruchomości nabytej w drodze spadku lub darowizny

Dość powszechną praktyką jest wejście w posiadanie nieruchomości, która jest nam przekazywana w drodze darowizny lub spadku, najczęściej od najbliższej rodziny a więc od dziadków czy rodziców. W takim przypadku wiele osób zadaje sobie pytanie, czy także są zobowiązane do rozliczenie sprzedaży nieruchomości jeśli zostanie ona zbyta przed upływem 5 lat? Otóż nie ma znaczenia sposób nabycia nieruchomości, jeżeli nieruchomość otrzymamy na drodze spadku lub darowizny, to taka sprzedaż będzie również opodatkowana w PIT.

Sprzedaż nieruchomości nabytej w drodze spadku czy darowizny przed upływem 5 lat będzie opodatkowana w PIT

|

Pięcioletni okres będzie liczony nieco inaczej w przypadku spadku i inaczej w przypadku darowizny

|

W przypadku darowizny 5 lat jest liczone od końca roku kalendarzowego, w którym nastąpiłonabycie przez obdarowanego

|

W przypadku spadku 5 lat jest liczone od końca roku kalendarzowego, w którym nastąpiło nabycie przez spadkodawcę

|

Przykład 3

Pani Monika otrzymała od rodziców mieszkanie w drodze darowizny w lutym 2018 roku. Chciała sprzedać to mieszkanie, jednak nie chciałaby zapłacić podatku od tej sprzedaży, zastanawia się kiedy będzie mogła zrobić to najwcześniej. W tym przypadku pięcioletni okres jest liczony od 1 stycznia 2019 roku a to oznacza, że 5 lat minie 31 grudnia 2023 roku. Jeżeli do sprzedaży mieszkania dojdzie po 1 stycznia 2024 roku, to pani Monika nie zapłaci podatku od sprzedaży.

Przykład 4

Pan Jakub otrzymał dom w spadku w maju 2022 roku, spadkodawca nabył nieruchomość w 2010 roku. W takim przypadku 5 lat liczy się od końca roku kalendarzowego, w którym nastąpiło nabycie (wybudowanie) tej nieruchomości przez spadkodawcę, a więc będzie to 2010 rok. Oznacza to, że jeżeli pan Jakub będzie chciał od razu sprzedać dom, to nie zapłaci od tej sprzedaży podatku.

Sprzedaż nieruchomości a podatek

W momencie zbycia nieruchomości musimy ustalić co będzie opodatkowane. Jeżeli chodzi o podatek dochodowy opodatkowaniu będzie podlegał dochód.

Dochód

Podstawę do opodatkowania przy odpłatnym zbyciu nieruchomości stanowi dochód. Jest to różnica pomiędzy przychodem z odpłatnego zbycia a kosztami uzyskania przychodów, powiększony o sumę odpisów amortyzacyjnych

|

Przychód

Jest to wartość wyrażona w umowie (akcie notarialnym) pomniejszona o koszty odpłatnego zbycia, przykładowo koszty notarialne, koszty pośrednictwa przy sprzedaży.

Uwaga!

Jeżeli ta wartość będzie znacznie odbiegała od wartości rynkowej, to urząd skarbowy określi ją w wysokości wartości rynkowej

|

Koszty uzyskania przychodów

Przy nabyciu odpłatnym będą to udokumentowane koszty nabycia lub wytworzenia, udokumentowane nakłady w trakcie posiadania. Wysokość nakładów ustala się w oparciu o faktury VAT oraz dokumenty stwierdzające poniesienie opłat administracyjnych

|

| Koszty nabycia i nakłady są podwyższane o wskaźnik inflacji co roku, począwszy od roku następującego po roku, w którym nastąpiło nabycie aż do roku poprzedzającego rok, w którym nastąpiło zbycie. W przypadku spadków i darowizn kosztami będą m.in.: zapłacony podatek od spadków i darowizn, długi spadkowe, zaspokojenie roszczeń o zachowek

|

| Podatek od sprzedaży nieruchomości wynosi 19% od kwoty dochodu

|

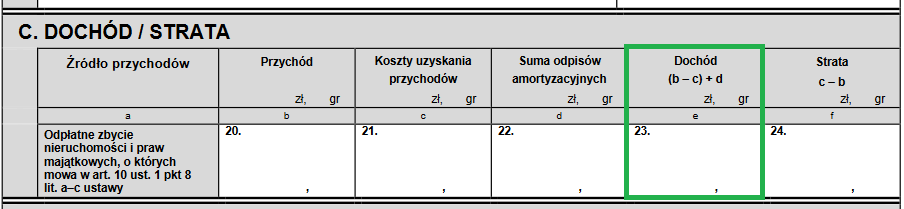

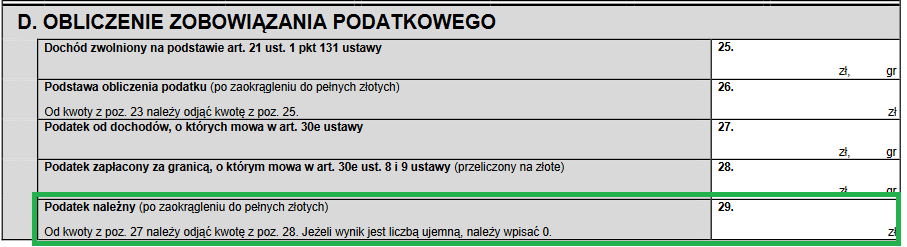

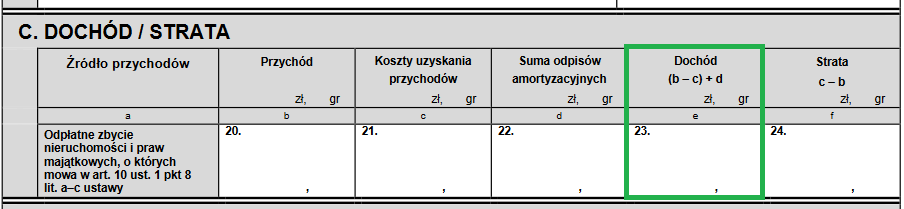

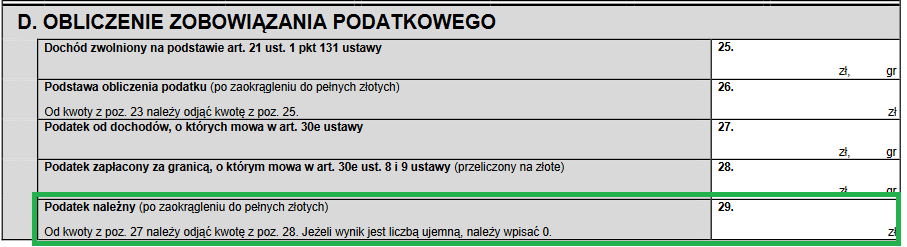

Podatek od sprzedaży nieruchomości w PIT-39

Osoba, która ma obowiązek rozliczyć podatek od sprzedaży nieruchomości składa zeznanie roczne na formularzu PIT-39 w terminie do 30 kwietnia następującego po roku podatkowym, w którym doszło do sprzedaży. Na formularzu w części C należy wpisać przychód, koszty uzyskania przychodów, wartość odpisów amortyzacyjnych i wyliczyć dochód/stratę ze sprzedaży:

Jeżeli z rozliczenia wyjdzie dochód do opodatkowania, to w części D należy wyliczyć podatek należny, który wynosi 19% od kwoty z poz. 23, który będzie jednocześnie podatkiem do zapłaty.

Sprzedaż nieruchomości – ulga mieszkaniowa

| W celu skorzystania z ulgi mieszkaniowej należy:

|

| Dokonać wydatkowania przychodów ze sprzedaży nieruchomośc w terminie 3 lat licząc od końca roku podatkowego, w którym nastąpiło odpłatne zbycie

|

| Wydatki na własne cele mieszkaniowe mogą być ponoszone nie tylko w Polsce, ale również w innych krajach w UE, Europejskiego Obszaru Gospodarczego albo

Konfederacji Szwajcarskiej

|

| Jeśli przychód z odpłatnego zbycia nieruchomości zostanie w całości przeznaczony na własne cele mieszkaniowe, to wówczas dochód w całości będzie korzystał ze zwolnienia od podatku dochodowego

|

| W jaki sposób rozliczyć ulgę mieszkaniową można przeczytać w podlinkowanej publikacji

|

Wydatki na własne cele mieszkaniowe – interpretacja ogólna

Bardzo często dochodziło do sporów na linii podatnik-urząd skarbowy, co do kategorii wydatków, które będa uznane za wydatki na własne cele mieszkaniowe. Na szczęście została wydana interpretacja ogólna Ministra Finansów w 2021 roku, w której doprecyzowano szereg wątpliwości.

| Dla celów interpretacji ogólnej istotne są wydatki poniesione na budowę, rozbudowę, nadbudowę, przebudowę lub remont własnego budynku mieszkalnego, jego części lub własnego lokalu mieszkalnego. Poniżej wymienione wydatki, które stanowią wydatki na własne cele mieszkaniowe:

|

| Zakup kuchenki gazowej, kuchenki elektrycznej lub gazowo-elektrycznej, płyty

indukcyjnej, płyty ceramicznej, piekarnika, zmywarki, pralki, lodówki w zabudowie lub wolnostojącej, oświetlenia sufitowego i ściennego wewnętrznego, w tym taśm LED i oczek halogenowych, okapów kuchennych

|

| Meble trwale związane z budynkiem (lokalem), wykonane na indywidualne zlecenie, tj. szafy wnękowe, pawlacze, zabudowa garderoby i zabudowa kuchenna „pod wymiar”

|

Wyjaśniono także, że zakup sprzętu “małego AGD” takiego jak np.: ekspres do kawy, toster, opiekacz, kuchenka mikrofalowa nie może stanowić wydatków na własne cele mieszkaniowe. Jeśli jakieś kwestie wątpliwe nie zostały wyjaśnione w przedmiotowej interpretacji ogólnej, to pozostaje złożenie wniosku o wydanie interpretacji indywidualnej.

Sprzedaż nieruchomości – podsumowanie

Nabycie i sprzedaż nieruchomości wiąże się z określonymi obowiązkami na gruncie ustawy o podatku dochodowym. Sprzedaż nieruchomości przed upływem 5 lat od jej nabycia bardzo często wymaga rozliczenia dochodu od sprzedaży. Podatek w takim przypadku wynosi 19% a sprzedaż powinna być rozliczona w zeznaniu rocznym PIT-39. Nie zawsze trzeba będzie zapłacić podatek, jest możliwość skorzystania z tzw. ulgi mieszkaniowej, o czym napisaliśmy w publikacji. Z uwagi na rozbieżności interpretacyjne w zakresie kwalifikowania wydatków na własne cele mieszkaniowe MF wydał interpretację ogólną, w której doprecyzował co może a co nie może być zaliczane do takich wydatków. Bez względu na to czy korzystamy z ulgi mieszkaniowej, czy też nie jeśli sprzedaż mieszkania jest przed upływem 5 lat, to mamy obowiązek złożyć rozliczenie roczne PIT-39. Po upływie 5 lat nie ma już obowiązku informowania urzędu skarbowego w żadnej formie, że doszło do zbycia nieruchomości.

Reglamentacja działalności gospodarczej – koncesje, licencje i zezwolenia – kompendium wiedzy

Reglamentacja działalności gospodarczej – koncesje, licencje i zezwolenia – kompendium wiedzy

Biała lista podatników VAT – kompendium 2025

Biała lista podatników VAT – kompendium 2025

Jak sprzedawać więcej w kategorii Dom i Ogród na Allegro?

Jak sprzedawać więcej w kategorii Dom i Ogród na Allegro?

Najem prywatny – zeznanie roczne w przypadku małżonków opodatkowanych ryczałtem

Najem prywatny – zeznanie roczne w przypadku małżonków opodatkowanych ryczałtem

Dzień dobry.

Czy do kategorii wydatków można zaliczyć koszty wykonania mieszkania pod klucz.

Tj. 1 fv w której się zawiera wykonanie mieszkania pod klucz od stanu developerskiego.

Pozdrawiam

Jarek