Przyjęcie środka trwałego do użytkowania czasami może być rozciągnięte w czasie. Przykładowo, w pierwszej kolejności zostaje kupiona maszyna, która następnie wymaga odpowiedniego montażu. W międzyczasie pojawia się faktura za jej transport, czy też części niezbędne do uruchomienia. Składnik majątku w trakcie przygotowywania do przyjęcia i użytkowania nazywa się środkiem trwałym w budowie.

- 1. Środki trwałe w budowie a KPiR

- 2. Co ma wpływ na wartość początkową środka trwałego?

- 3. Środki trwałe w budowie – co zrobić z dokumentami?

- 4. Środki trwałe w budowie a VAT

Środki trwałe w budowie – omówione zagadnienia:

Środki trwałe w budowie a KPiR

Wydatki ponoszone na bieżąco, a związane z budową nowego środka trwałego, czy też przystosowaniem go do użytku, nie są ujmowane w KPiR w momencie ich poniesienia (nawet jeśli otrzymamy już potwierdzającą je fakturę). Będą one zaliczane do kosztów podatkowych stopniowo, w postaci odpisów amortyzacyjnych – ale dopiero po zakończeniu inwestycji, czyli od miesiąca następującego po przyjęciu danego środka trwałego w budowie do użytkowania (w kol. 13 KPiR).

Co ma wpływ na wartość początkową?

Jakie koszty powiększają wartość środka trwałego w budowie, a później wartość początkową nowego środka trwałego w firmie? Są to m.in.:

- wydatki na montaż czy też transport,

- ubezpieczenie w drodze,

- materiały potrzebne do budowy nowego składnika majątku,

- wydatki na ekspertyzy,

- media zużyte do wytworzenia nowego środka trwałego lub dostosowania zakupionego składnika majątku do używania,

- wynagrodzenia pracowników uczestniczących w pracach związanych z danym środkiem trwałym w budowie,

- podatek akcyzowy, cło oraz inne opłaty pobierane przy zakupie składnika majątku,

- zrealizowane różnice kursowe,

- zapłacone do dnia przyjęcia środka trwałego odsetki od kredytu zaciągniętego na jego nabycie.

Środki trwałe w budowie – co zrobić z dokumentami?

W fazie kompletowania zakupionego środka trwałego wszystkie faktury i inne dokumenty związane ze środkiem trwałym w budowie należy archiwizować. W tym celu warto utworzyć osobną ewidencję. Po zakończeniu budowy/przystosowywania do użytkowania, w celu ustalenia wartości początkowej środka trwałego, wszystkie zebrane w ten sposób kwoty (w przypadku podatników VAT czynnych – najczęściej w wartości netto, a u korzystających ze zwolnienia – brutto) należy zsumować i ująć w ewidencji środków trwałych.

Środki trwałe w budowie a VAT

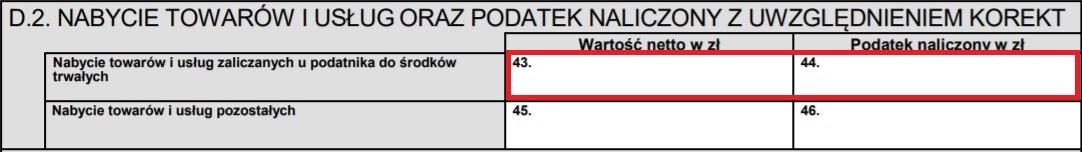

Co ważne, nieco inaczej wygląda kwestia odliczenia przez podatników czynnych podatku od towarów i usług naliczonego na fakturach związanych ze środkami trwałymi w budowie. Prawo do odliczenia VAT pojawia się tu na zasadach ogólnych, czyli w momencie powstania obowiązku podatkowego u sprzedawcy, nie wcześniej jednak niż w okresie otrzymania faktury. Wszystkie tego typu wydatki należy wykazać w deklaracji VAT (oraz w JPK_VAT) w pozycji dotyczącej nabycia składników majątku (VAT-7(20) – poz. 43 i 44 lub VAT-7K(14)– poz. 43 i 44).

W przypadku kiedy wydatki dotyczące zakupu środka trwałego są ponoszone od października 2020 r. zostaną one ujęte w pliku JPK_V7K lub JPK_V7M w:

- części ewidencyjnej w polach K_40 i K_41 odpowiednio wartość netto i podatek VAT,

- części deklaracyjnej w polach P_40 i P_41 odpowiednio wartość netto i podatek VAT.