Ulga na złe długi jest to możliwość korekty podatku w przypadku braku zapłaty za fakturę przez wierzyciela. Do tej pory z takiego prawa mogli skorzystać przedsiębiorcy jako czynni podatnicy VAT. Brak zapłaty za fakturę sprzedaży w terminie 90 dni od terminu płatności rodzi obowiązek korekty po stronie nabywcy. Natomiast po stronie wierzyciela, rozumianego jako dostawca, któremu należy się zapłata, jest to przywilej, z którego może ale nie musi skorzystać.

Płatności za faktury kosztowe w podatku dochodowym

W działalności gospodarczej przychodem są kwoty należne nawet jeżeli nie zostały otrzymane. Wystawca faktury przychodowej musi ją ująć w PKPiR, obliczyć zaliczkę na podatek dochodowy i odprowadzić do urzędu skarbowego. Równocześnie nabywca tę samą kwotę może zaliczyć do kosztów uzyskania przychodów nawet jeżeli nie została przez niego opłacona. Nabywca zmniejsza sobie podstawę do opodatkowania podatkiem PIT.

Co się zmieni od 2020 roku

Już od pewnego czasu toczyły się dyskusje na temat wprowadzenia regulacji prawnych, które poprawiłyby płynność płatności zobowiązań w obrocie handlowym pomiędzy przedsiębiorcami. Celem ustawodawcy było wprowadzenie podobnych rozwiązań ustawowych jak w podatku VAT z uwzględnieniem specyfiki tych dwóch podatków. Ustawa z dnia 19 lipca 2019 roku o zmianie niektórych ustaw o ograniczeniu zatorów płatniczych wprowadza nowe przepisy do ustawy o podatku dochodowym.

Przepisy będą miały zastosowanie do transakcji handlowych, dla których termin zapłaty upływa po dniu 31 grudnia 2019 roku tak wynika z art. 16 ustawu zmieniającej.

Zmiana przepisów w ustawie o podatku dochodowym

Po artykule 20h w ustawie o podatku dochodowym został dodany art. 26i w brzmieniu:

„Art. 26i. 1. Podstawa obliczenia podatku ustalona zgodnie z art. 26 ust. 1, art. 30c ust. 2 lub art. 30ca ust. 3 oraz po uprzednim odliczeniu kwot określonych w art. 26e:

1) może być zmniejszona o zaliczaną do przychodów należnych wartość wierzytelności o zapłatę świadczenia pieniężnego w rozumieniu art. 4 pkt 1a ustawy o przeciwdziałaniu nadmiernym opóźnieniom, która nie została uregulowana lub zbyta, przy czym zmniejszenia dokonuje się w zeznaniu podatkowym składanym za rok podatkowy, w którym upłynęło 90 dni od dnia upływu terminu zapłaty określonego na fakturze (rachunku) lub w umowie;

2) podlega zwiększeniu o zaliczaną do kosztów uzyskania przychodów wartość zobowiązania do zapłaty świadczenia pieniężnego w rozumieniu art. 4 pkt 1a ustawy o przeciwdziałaniu nadmiernym opóźnieniom, które nie zostało uregulowane, przy czym zwiększenia dokonuje się w zeznaniu podatkowym składanym za rok podatkowy, w którym upłynęło 90 dni od dnia upływu terminu zapłaty określonego na fakturze (rachunku) lub w umowie.

Należy zwrócić uwagę, że dla dłużnika jest to obowiązek natomiast dla wierzyciela możliwość, z której może ale nie musi skorzystać.

Ważne!

Skomplikowane? Nadal nie wszystko jest jasne? Klienci biura rachunkowego mogą liczyć na wsparcie dedykowanej księgowej. Zarejestruj się i sprawdź sam.

Ulga na złe długi w ryczałcie

Takie same uregulowania zostały wprowadzone również w ustawie o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne.

Przychody mogą być zmniejszone o wartość wierzytelności, która nie została uregulowana lub zbyta. Zmniejszenia dokonuje się w zeznaniu podatkowym składanym za rok podatkowy, w którym upłynęło 90 dni od dnia upływu terminu do zapłaty określonego na fakturze, na rachunku lub w umowie. Drugostronnie dłużnik ma obowiązek zwiększyć zobowiązanie do zapłaty w zeznaniu podatkowym, jeżeli nie dokonał płatności w terminach jak wyżej.

Ulga na złe długi – kiedy można ją zastosować?

Ulga na złe długi – kiedy można ją zastosować?

Zapłata zobowiązania po roku podatkowym

Jeżeli dojdzie do uregulowania płatności po roku podatkowym ustawa przewiduje odpowiednie zwiększenie zobowiązania do zapłaty przez wierzyciela i drugostronnie zmniejszenie tego zobowiązania przez dłużnika. Należy tego dokonać w terminie składania zeznania podatkowego za rok podatkowy, w którym uregulowane zostało zobowiązanie.

Takie same zasady obowiązują zarówno w podatku dochodowym PIT jak również w ryczałcie.

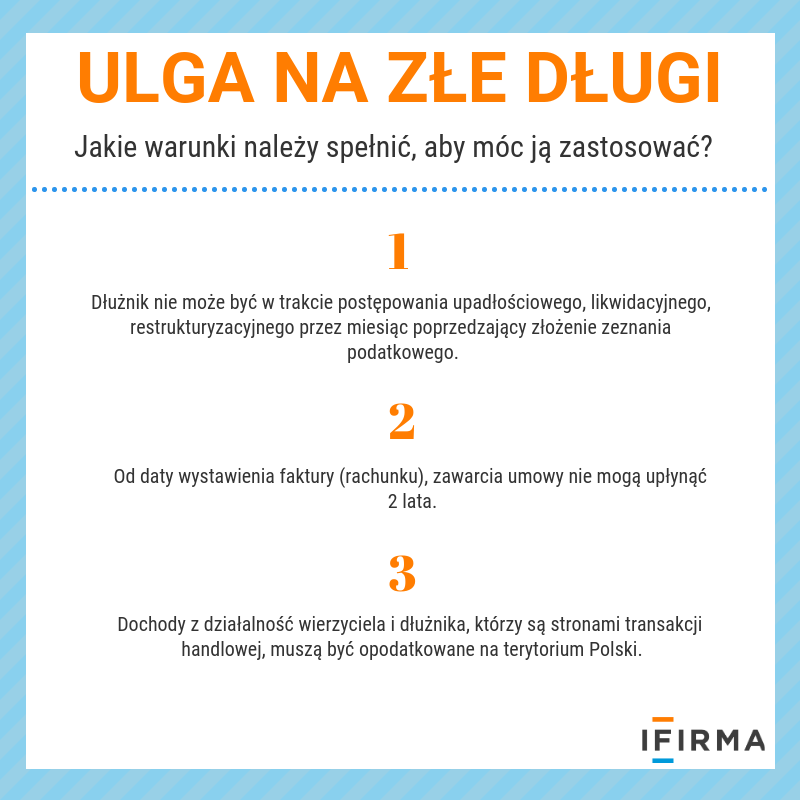

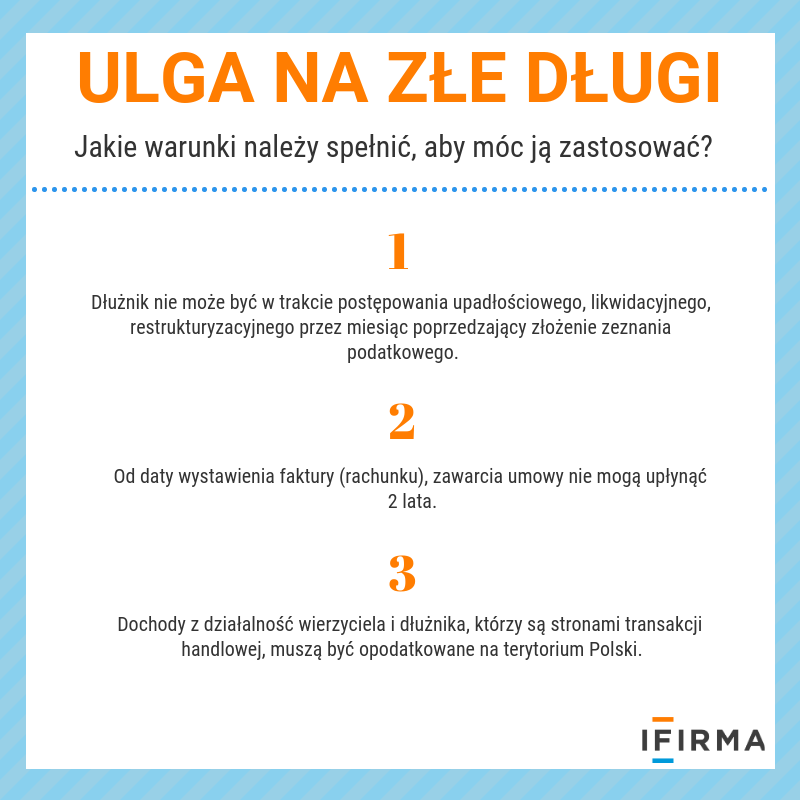

Warunki jakie muszą być spełnione aby zastosować ulgę na złe długi

Aby istniała możliwość zastosowania zmienionych przepisów w podatku dochodowym i ryczałcie muszą być spełnione łącznie następujące warunki:

- Dłużnik na ostatni dzień miesiąca poprzedzającego dzień złożenia zeznania podatkowego nie może być w trakcie postępowania upadłościowego, likwidacyjnego, restrukturyzacyjnego.

- Od daty wystawienia faktury (rachunku), zawarcia umowy nie może upłynąć 2 lata.

- Dochody z działalność wierzyciela i dłużnika, którzy są stronami transakcji handlowej, muszą być opodatkowane na terytorium Polski.

▶ Przeczytaj również: Kontrahent nie zapłacił – jak rozliczyć podatki?

AI a prawa autorskie

AI a prawa autorskie

Wynagrodzenie prowizyjne a składki ZUS

Wynagrodzenie prowizyjne a składki ZUS

WooCommerce, Shopify czy PrestaShop? Jaką platformę wybrać, zakładając własny sklep online?

WooCommerce, Shopify czy PrestaShop? Jaką platformę wybrać, zakładając własny sklep online?

Jak zacząć nagrywać podcast?

Jak zacząć nagrywać podcast?