Ostatnio w sieci rozgrzewa do czerwoności temat o tym, że skarbówka będzie kontrolować każdą osobę, która co najmniej raz wystawiła na platformie noclegowej typu Booking czy Airbnb ofertę wynajmu swojego mieszkania na doby, co się będzie wiązać z zapłatą podatku, składek ZUS, czy koniecznością rejestracji firmy. Niektóre informacje są błędne.

Dyrektywa DAC-7: sprawca całego zamieszania

W dniu 1 lipca 2024 roku weszła w życie tzw. Dyrektywa DAC-7. O jej przepisy znowelizowano polską ustawę o wymianie informacji podatkowych z innymi państwami.

Dyrektywa nałożyła na operatorów platform cyfrowych obowiązek gromadzenia i przekazywania administracji podatkowej informacji o niektórych podmiotach, które dokonują transakcji za pośrednictwem tych platform.

Przepisy mają na celu redukcję zjawiska uchylania się od opodatkowania w przestrzeni cyfrowej.

Kto i kogo musi raportować?

Zobowiązane do przekazywania skarbówce informacji o osobach, które dokonały transakcji za pośrednictwem platform są takie podmioty, jak:

- internetowe platformy e-handlu,

- platformy rezerwacji noclegów,

- platformy najmu środków transportu,

- platformy służące zamawianiu przejazdów samochodem.

Czynności objęte raportowaniem dotyczą:

- najmu nieruchomości,

- usług świadczonych osobiście,

- sprzedaży towarów,

- udostępnieniu środka transportu.

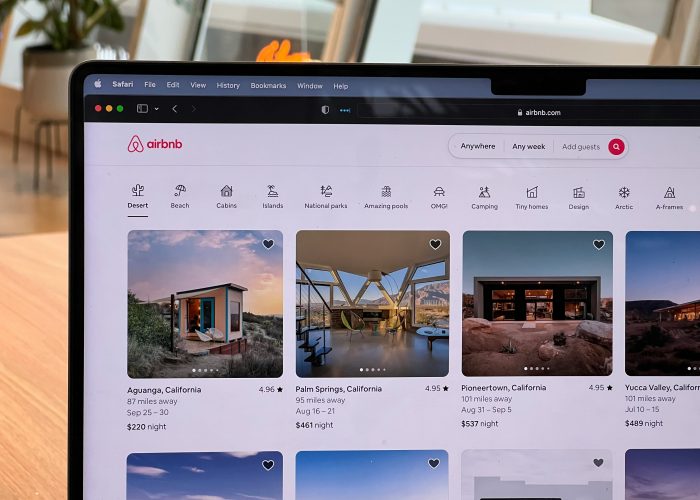

Powyższe oznacza, że raportowani będą użytkownicy marketplace’ów, takich jak Allegro, E-bay, Vintex, OLX, czy platform, poprzez które można zgłosić mieszkanie do wynajęcia, jak np. Booking.com, Airbnb, Expedia, Tripadvisor.

Przy czym platformy nie muszą raportować tych sprzedawców towarów, którzy w ciągu roku dokonali mniej niż 30 transakcji tego rodzaju, a łączne wynagrodzenie z tego tytułu nie przekroczyło w danym roku równowartości 2 tys. euro. Należy zauważyć, że ten limit dotyczy tylko sprzedawców towarów, nie dotyczy zatem pozostałych zarabiających poprzez wyżej wskazane platformy internetowe (wynajmujących, wypożyczających).

Obowiązek raportowania nie dotyczy wszystkich właścicieli platform cyfrowych, wyłączone ze sprawozdawczości są oprogramowania, które umożliwiają wyłącznie:

- publikowanie ofert lub ogłoszeń,

- przekierowywanie lub przenoszenie użytkowników do platform sprzedażowych,

- przetwarzanie płatności.

Obowiązek sprawozdawczy nie dotyczy także osób fizycznych będących właścicielami platform cyfrowych.

Szeroko temat dyrektywy DAC-7 omówiliśmy w artykule: Implementacja Dyrektywy DAC7. Nowe obowiązki operatorów platform cyfrowych już od 1 lipca 2024 roku!

Wynajem mieszkania przez portale internetowe — prawdy i mity

Usługi najmu krótkoterminowego nie są usługami najmu prywatnego, ale usługami hotelarskimi i w związku z tym muszą być rozliczane jak przychody z działalności gospodarczej, a nie jako najem prywatny

MIT. Najem krótkoterminowy można rozliczać zarówno w ramach działalności gospodarczej, jak i poza nią — czyli jako najem prywatny. Organy podatkowe nie kwestionują już rozliczania najmu krótkoterminowego poza działalnością gospodarczą. Tematyka została bardzo dobrze omówiona w artykule: Najem krótko i długoterminowy – najważniejsze informacje. Kompendium

MIT. Tak, jak wspomnieliśmy powyżej, wynajem krótkoterminowy nie zawsze jest działalnością gospodarczą. Działalnością gospodarczą podlegającą wpisowi do CEIDG będzie wtedy, gdy wraz z umową najmu oferowane są usługi dodatkowe, jak np. wyżywienie, sprzątanie itp. Natomiast samo świadczenie usług noclegowych (niezależnie, czy to najem długo, czy krótkoterminowy) może być rozliczany także jako najem prywatny.

Wynajmujący będzie musiał zapłacić nowy podatek

MIT. Przepisy Dyrektywy DAC-7 nie wprowadzają dodatkowego podatku, a nowe przepisy nie zmieniają dotychczasowych zasad opodatkowania wynajmujących swoje mieszkania poprzez platformy internetowe. Oznacza to, że jeśli wynajmujący płacił odpowiedni podatek (dla najmu prywatnego to ryczałt, dla działalności gospodarczej — według obranej formy opodatkowania) – nie będzie musiał płacić dodatkowej daniny. Natomiast jeśli wynajmujący, pomimo takiego obowiązku, nie regulował odpowiednich należności podatkowych (np. działał w szarej strefie) — to będzie musiał je uiścić.

Nie wiesz jaki podatek płacić od najmu? Zapraszamy na nasz ekspercki blog.

Trzeba będzie uregulować składki ZUS

MIT. Jeśli najem kwalifikujemy jako najem prywatny, to nie ma obowiązku opłacania składek ZUS od tych przychodów. Składki ZUS byłyby wymagalne, gdybyśmy najem rozliczali jako działalność gospodarczą i do tej pory nie opłacali z tego tytułu ZUS-u.

Od najmu krótkoterminowego należy odprowadzać 8% VAT

TO ZALEŻY. Jeśli najem jest rozliczany w ramach działalności gospodarczej u czynnego podatnika VAT, to taką usługę należy opodatkować 8% VAT, jeśli zaś dotyczy podatnika zwolnionego z VAT, to dopóki przychody z jego całej działalności gospodarczej (główna działalność łącznie z najmem) nie przekroczą 200.000 zł, nie ma potrzeby naliczać podatku VAT od najmu. Jeśli zaś przychody przekroczą tę kwotę — należy zarejestrować się jako czynny podatnik VAT i naliczać 8% VAT od najmu.

Osoby, które nie prowadzą działalności gospodarczej i rozliczają najem krótkoterminowy jako najem prywatny, także nie muszą wykazywać VAT od najmu, dopóki ich roczne przychody z tego tytułu nie przekroczą 200.000 zł. Jeżeli limit zostanie przekroczony, należy dokonać zgłoszenia rejestracyjnego do podatku VAT i składać rozliczenia w pliku JPK_V7, mimo że nie jest prowadzona działalność gospodarcza w ogólnym rozumieniu. Temat krótko opisaliśmy w artykule: Najem prywatny nieprowadzącego działalności gospodarczej a VAT.

PRAWDA. Choć polska ustawa wdrażająca przepisy unijnej dyrektyw DAC-7 weszła w życie 1.07.2024 roku, to platformy są zobowiązane, aby zaraportować dane o sprzedawcach i ich transakcjach za okresy sprawozdawcze od 1 stycznia 2023.

Państwa członkowskie miały wdrożyć dyrektywę do swojego porządku krajowego do końca 2022 roku, aby już od roku 2023 mogły stosować przepisy. Polska opóźniła się z wdrożeniem dyrektywy, jednak nie zmienia to okresów sprawozdawczych dla platform. Natomiast czas na przesłanie raportów do skarbówki za lata 2023-2024 platformy mają do 31 stycznia 2025 roku.

Dyrektywa DAC 7 a wynajem mieszkań – podsumowanie

Podsumowując, dyrektywa DAC 7 ma na celu dostosowanie prawa krajowego do unijnych przepisów w zakresie współpracy administracyjnej w dziedzinie opodatkowania oraz zwalczania oszustw podatkowych poprzez raportowanie dochodów uzyskiwanych za pośrednictwem platform cyfrowych.

Komisja Europejska zauważyła problemy z uzyskaniem informacji o dochodach sprzedawców korzystających z platform cyfrowych oraz niską skuteczność współpracy administracji podatkowych państw członkowskich. Trzeba tutaj nadmienić, że taka wymiana informacji podatkowych między państwami była już wcześniej, nowe przepisy mają na celu poprawę efektywności tego procesu.

Celem Dyrektywy DAC 7 jest ujednolicenie obowiązków sprawozdawczych w UE (wysyłanie raportu tylko do jednego kraju, a nie jak do tej pory — do kilku), a co za tym idzie uproszczenie w zakresie automatycznej wymiany informacji podatkowych o transakcjach.

Jakie oczekiwania mają pracownicy i jak na nie odpowiedzieć? Raport ADP Research Institute

Jakie oczekiwania mają pracownicy i jak na nie odpowiedzieć? Raport ADP Research Institute

Działalność gospodarcza będzie wliczana do stażu pracy?

Działalność gospodarcza będzie wliczana do stażu pracy?

EY zbadał uczciwość w firmach. Nie jest dobrze! Jak wygląda etyka w miejscu pracy?

EY zbadał uczciwość w firmach. Nie jest dobrze! Jak wygląda etyka w miejscu pracy?

Dotacje z Funduszy Europejskich – wywiad z ekspertem

Dotacje z Funduszy Europejskich – wywiad z ekspertem

Pisze Pani “Wynajmujesz przez Booking.com, Airbnb — musisz zarejestrować działalność gospodarczą” a w ostatnim punkcie “Od najmu krótkoterminowego należy odprowadzać 8% VAT….Osoby, które nie prowadzą działalności gospodarczej i rozliczają najem krótkoterminowy jako najem prywatny, także nie muszą wykazywać VAT od najmu, dopóki ich roczne przychody z tego tytułu nie przekroczą 200.000 zł. Jeżeli limit zostanie przekroczony, należy dokonać zgłoszenia rejestracyjnego do podatku VAT i składać rozliczenia w pliku JPK_V7, mimo że nie jest prowadzona działalność gospodarcza w ogólnym rozumieniu. ”

Czyli muszą nie muszą prowadzić działalności?

W przypadku wynajmowania nie trzeba zakładać działalności gospodarczej. NSA podjął uchwałę w składzie siedmiu sędziów (sygn. akt II FPS 1/21). W treści uchwały NSA stwierdził, iż kluczowym dla zakwalifikowania przychodu do określonego źródła jest zamiar (decyzja) podatnika ujawniony np. poprzez wprowadzenie lub niewprowadzenie wynajmowanego lokalu lub budynku do majątku związanego z wykonywaniem działalności gospodarczej.

Z uchwały wynika, że to sami podatnicy powinni decydować, czy wynajmowana nieruchomość należy do majątku osobistego czy też firmowego.

Przychody z najmu, podnajmu, dzierżawy, poddzierżawy oraz innych umów o podobnym charakterze są zaliczane bez ograniczeń do źródła przychodów wymienionego w art. 10 ust. 1 pkt 6 ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (t.j. Dz. U. z 2020 r. poz. 1426 z późn. zm.), chyba że stanowią składnik majątkowy mienia osoby fizycznej, który został przez nią wprowadzony do majątku związanego z wykonywaniem działalności gospodarczej” – wskazał Naczelny Sąd Administracyjny.

Co istotne uchwała została podjęta w składzie 7 sędziów, co oznacza, że ma moc wiążącą dla wszystkich sądów administracyjnych – nie mogą one wydawać orzeczeń wbrew tej uchwale.

Skutki uchwały dla wynajmujących

Naczelny Sąd Administracyjny podejmując uchwałę w przedmiocie kwalifikacji przychodów z najmu, dzierżawy oraz innych umów o podobnym charakterze, składników majątkowych niezwiązanych z wykonywaniem działalności gospodarczej do odpowiedniego źródła przychodów PIT jednoznacznie stwierdził, że przychody z tych źródeł powinny być zaliczane bez ograniczeń do źródła przychodów z najmu stanowiącego odrębne źródło przychodów od przychodów z pozarolniczej działalności gospodarczej.

Nie dotyczy to składników majątkowych mienia osoby fizycznej, które zostały przez nią wprowadzone do majątku związanego z wykonywaniem działalności gospodarczej.

Sama Pani wskazuję w pkt dotyczącym VATu “…Osoby, które nie prowadzą działalności gospodarczej i rozliczają najem krótkoterminowy jako najem prywatny, także nie muszą wykazywać VAT od najmu, dopóki ich roczne przychody z tego tytułu nie przekroczą 200.000 zł. “

Ustawa o PIT oraz ustawa o VAT mają dwie odrębne definicje działalności gospodarczej To rozróżnienie może niekiedy wprowadzić w błąd wielu wynajmujących.

Dla podatku dochodowego najem prywatny jest odrębnym źródłem przychodów, jak działalność gospodarcza albo stosunek pracy. O tym, czy najem taki – dla celów PIT (podatku dochodowego) – będzie realizowany w ramach działalności gospodarczej, czy prywatnie – decyduje sam podatnik (zgodnie z uchwałą sędziów, którą powyżej Pan przytoczył).

O tym, że najem prywatny nie zawsze jest działalnością gospodarczą jest wspomniane w MIT 1 oraz MIT 2. Wynajem na cele mieszkaniowe jest zwolnione z VAT. Natomiast wynajem krótkoterminowy jest opodatkowany 8% VAT-em, ale dopóki nie przekroczy się 200.000 zł można korzystać ze zwolnienia z VAT w ramacj zwolnienie podmiotowego, czyli ze względu na wysokość obrotów).

Na gruncie podatku od towarów i usług (czyli ustawy o VAT) przewiduje się znaczne szerszą definicję działalności gospodarczej – z punktu widzenia podatku VAT, każda forma odpłatnego udostępniania nieruchomości jest postrzegana jako działalność gospodarcza. W związku z powyższym wszyscy wynajmujący posiadają status podatników VAT.

Oznacza to, że zgodnie z ustawą o VAT każdy wynajmujący jest przedsiębiorcą i podatnikiem w rozumieniu ustawy o VAT. Na szczęście nie każdy wynajmujący jako podatnik VAT musi ten podatek odprowadzać: można korzystać ze zwolnienia przedmiotowego z art. 43 ust. 1 punkt 36 – wynajmowaniu lub wydzierżawianiu budynku o charakterze mieszkalnym jest przedmiotowo zwolniona z podatku VAT. Vatowiec musi ją jednak wykazywać w swojej ewidencji sprzedaży ze stawką zwolniony

W tym zakresie polecamy nasze artykuły:

https://www.ifirma.pl/blog/najem-krotko-i-dlugoterminowy-najwazniejsze-informacje-kompendium-2023/

https://www.ifirma.pl/blog/najem-prywatny-nieprowadzacego-dzialalnosci-gospodarczej-a-vat/

Ustawa o PIT oraz ustawa o VAT mają dwie odrębne definicje działalności gospodarczej To rozróżnienie może niekiedy wprowadzić w błąd wielu wynajmujących.

Dla podatku dochodowego najem prywatny jest odrębnym źródłem przychodów, jak działalność gospodarcza albo stosunek pracy. O tym, czy najem taki – dla celów PIT (podatku dochodowego) – będzie realizowany w ramach działalności gospodarczej, czy prywatnie – decyduje sam podatnik (zgodnie z uchwałą sędziów, którą została powyżej przytoczona).

O tym, że najem prywatny nie zawsze jest działalnością gospodarczą jest wspomniane w MIT 1 oraz MIT 2. Wynajem na cele mieszkaniowe jest zwolnione z VAT. Natomiast wynajem krótkoterminowy jest opodatkowany 8% VAT-em, ale dopóki nie przekroczy się 200.000 zł można korzystać ze zwolnienia z VAT w ramach zwolnienie podmiotowego, czyli ze względu na wysokość obrotów).

Na gruncie podatku od towarów i usług (czyli ustawy o VAT) przewiduje się znaczne szerszą definicję działalności gospodarczej – z punktu widzenia podatku VAT, każda forma odpłatnego udostępniania nieruchomości jest postrzegana jako działalność gospodarcza. W związku z powyższym wszyscy wynajmujący posiadają status podatników VAT.

Oznacza to, że zgodnie z ustawą o VAT każdy wynajmujący jest przedsiębiorcą i podatnikiem w rozumieniu ustawy o VAT. Na szczęście nie każdy wynajmujący jako podatnik VAT musi ten podatek odprowadzać: można korzystać ze zwolnienia przedmiotowego z art. 43 ust. 1 punkt 36 – wynajmowaniu lub wydzierżawianiu budynku o charakterze mieszkalnym jest przedmiotowo zwolniona z podatku VAT. Vatowiec musi ją jednak wykazywać w swojej ewidencji sprzedaży ze stawką zwolniony

W tym zakresie polecamy nasze artykuły:

https://www.ifirma.pl/blog/najem-krotko-i-dlugoterminowy-najwazniejsze-informacje-kompendium-2023/

https://www.ifirma.pl/blog/najem-prywatny-nieprowadzacego-dzialalnosci-gospodarczej-a-vat/

“Od najmu krótkoterminowego należy odprowadzać 8% VAT jeśli najem jest rozliczany w ramach działalności gospodarczej u czynnego podatnika VAT, to taką usługę należy opodatkować 8% VAT, jeśli zaś dotyczy podatnika zwolnionego z VAT, to dopóki przychody z jego całej działalności gospodarczej (główna działalność łącznie z najmem) nie przekroczą 200.000 zł, nie ma potrzeby naliczać podatku VAT od najmu. Jeśli zaś przychody przekroczą tę kwotę — należy zarejestrować się jako czynny podatnik VAT i naliczać 8% VAT od najmu.”- a co w sytuacji gdy działalność główna jest przedmiotowo zwolniona z VAT, np. edukacja?

W przypadku Airbnb usługa sprzątania jest wliczona w cenę wynajmu zatem czy to jednak nie czyni usługi hotelowej?