Kwota do zapłaty – na jakie konto zapłacić podatek?

Zacznijmy od tej mniej przyjemnej opcji. Z zeznania rocznego wynika podatek do zapłaty.

Może tak się zdarzyć m.in. gdy:

- posiadamy różne źródła przychodów opodatkowane skalą i z każdego z nich była pobierana kwota wolna,

- przy połączeniu dochodów z działalności opodatkowanej według skali oraz z umowy o pracę nastąpiło przekroczenie pierwszego progu podatkowego,

- nie zostały wpłacone wszystkie zaliczki z tytułu prowadzonej działalności gospodarczej,

- różnica remanentowa spowodowała zwiększenie dochodu do opodatkowania,

- w zeznaniu rocznym są uwzględniane dochody, od których wcześniej nie były odprowadzane zaliczki np. przychody z zagranicy.

Skoro już wiadomo, skąd się wziął ten podatek, zatem jak i kiedy go zapłacić? Nowością od roku 2020 jest mikrorachunek podatkowy, na który należy dokonywać wpłat wszelkich danin na rzecz urzędu skarbowego. Dla osób fizycznych nieprowadzących działalności mikrorachunek jest tworzony na podstawie numeru PESEL, dla tych co mają firmę – na podstawie NIP.

Działalność i etat jednocześnie

W sytuacji, gdy przedsiębiorca jest zatrudniony na umowę o pracę i równolegle prowadzi działalność, to bez względu na to czy w zeznaniu rocznym łączy oba źródła przychodów czy musi je rozliczyć oddzielnie, to identyfikatorem podatkowym którym będzie się posługiwał na każdym z formularzy będzie NIP. W związku z tym wpłaty podatku dokonuje na swój mikrorachunek wygenerowany według tego numeru.

Rozliczam się z małżonkiem

Może zdarzyć się tak, że oboje małżonków ma umowę o pracę (posługują się nr PESEL) lub oboje prowadzą działalność (posługują się nr NIP) bądź jedno ma umowę a drugie działalność. Który mikrorachunek w takim razie będzie prawidłowy?

Skoro następuje wspólne rozliczenie, to podatek też jest wspólny, ale wystarczy że zapłaci go jedna osoba. Co do zasady ta, która pierwsza widnieje na zeznaniu jest podatnikiem, więc właściwe by było dokonanie wpłaty na mikrorachunek wygenerowany według jej identyfikatora podatkowego. Nie ma jednak przeszkód, aby to na mikrorachunek małżonka wpłacić kwotę podatku. Ważne, aby ta dotarła do urzędu.

Czy muszę dokonać wpłaty ze swojego konta?

Najlepiej przelew wykonać z konta bankowego należącego do podatnika. Jednak istnieją również inne możliwości. Przepisy zezwalają na regulowanie podatku także przez członków rodziny np. małżonka podatnika, jego zstępnych, wstępnych, pasierba, rodzeństwo, ojczyma i macochę. Zaś w art. 62b § 1. pkt 3 Ustawy Ordynacja podatkowa jest wskazane, że może też dokonać tego inny podmiot, ale tylko gdy kwota podatku nie przekacza 1 000 zł. Istotne jest, aby wpłaty dokonać na mikrorachunek podatnika, za którego zobowiązanie opłacamy

Warto pamiętać, że wraz z końcem roku 2019 pojawiła się jeszcze zmiana w zakresie rachunku VAT, która pozwala na zrealizowanie przelewu z tego konta na poczet podatku dochodowego czy też ZUS. Dzięki temu przedsiębiorcy będący vatowcami mają alternatywny sposób zapłaty podatku.

W większości urzędów skarbowych dostępna jest także opcja zapłaty podatku kartą płatniczą. Jednak warto sprawdzić, czy do takiej usługi nie jest pobierana prowizja np. przez zewnętrzną firmę obsługującą takie płatności. W obecnej sytuacji – ze względu na pandemię COVID-19 – nie będzie jednak możliwości skorzystania z tego rozwiązania.

Do kiedy zapłacić?

Wpłata podatku wynikającego do zapłaty z zeznania powinna być wykonana maksymalnie do ostatecznego terminu złożenia deklaracji rocznej. A ten upływa z dniem 30 kwietnia. W przypadku, gdy dzień ten wypada w sobotę lub dzień ustawowo wolny od pracy, wówczas termin na złożenia pitów, jak i zapłaty podatku, przesuwa się na następny dzień roboczy.

Do kiedy PIT w 2020? Zmiany z uwagi na koronawirusaZgodnie z przepisami odnośnie tarczy antykryzysowej – jeśli wpłata podatku za rok 2019 nastąpi po 30.04.2020, ale przed 01.06.2020 – wówczas organ podatkowy będzie umarzał postępowanie w takiej sprawie.

Nadpłata PIT – zwrot podatku

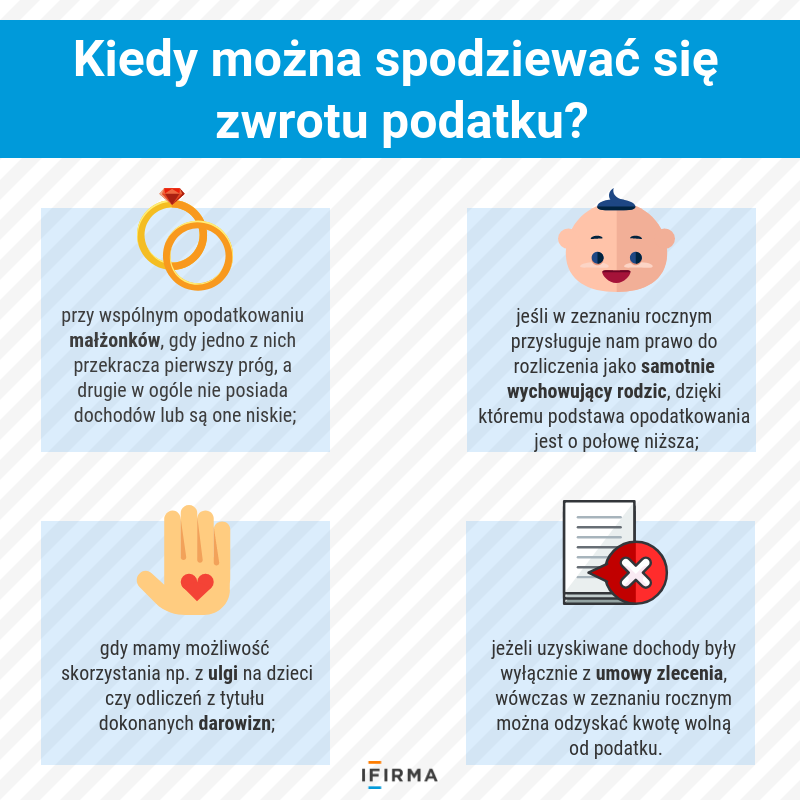

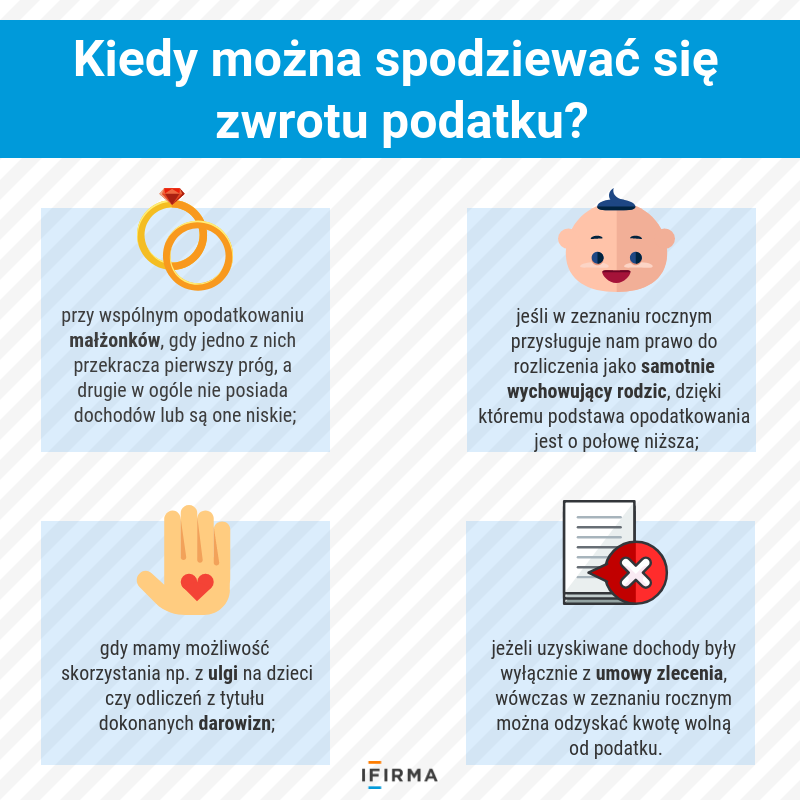

W zależności od wysokości dochodów, sposobu opodatkowania czy też uwzględnionych ulg kwota zwrotu jest różna. Czasami jest to niewielka suma, a niekiedy duży zastrzyk finansowy. Kiedy możemy spodziewać się zwrotu z zeznania rocznego:

- przy wspólnym opodatkowaniu małżonków, gdy jedno z nich przekracza pierwszy próg, a drugie w ogóle nie posiada dochodów lub są one niskie,

- jeśli w zeznaniu rocznym przysługuje nam prawo do rozliczenia jako samotnie wychowujący rodzic, dzięki któremu podstawa opodatkowania jest o połowę niższa,

- gdy mamy możliwość skorzystania np. z ulgi na dzieci czy odliczeń z tytułu dokonanych darowizn,

- jeżeli uzyskiwane dochody były wyłącznie z umowy zlecenia, wówczas w zeznaniu rocznym można odzyskać kwotę wolną od podatku.

Najwygodniej i najbezpieczniej otrzymać zwrot na konto bankowe, jednak gdzie je podać?

Skąd urząd wie na jakie konto?

Przedsiębiorcy często zaraz po zarejestrowaniu firmy informują urząd skarbowy o swoim firmowym rachunku bankowym. Aktualizując dane w CEIDG można wskazać, że właśnie na to konto mają następować wszelkie zwroty podatków.

Jeśli osoba fizyczna nieprowadząca działalności gospodarczej poda numer konta bankowego w deklaracji podatkowej nie musi dodatkowo dokonywać zgłoszenia rachunku do zwrotu podatku na druku ZAP-3 (niegdyś NIP-3).

W przypadku osób fizycznych mogą one w samej deklaracji PIT-37 wpisać rachunek osobisty do zwrotu nadpłaty podatku. Dodatkowo w formularzach PIT-36 i PIT-36L za rok 2019 także można podać rachunek bankowy inny niż związany z prowadzoną działalnością gospodarczą, na który ma nastąpić jej zwrot.

Kiedy dostanę zwrot?

W zależności od sposobu złożenia zeznania urząd skarbowy ma inny czas, aby przygotować zwrot podatku. Jeśli deklaracja była składana papierowo – przelew może się pojawić za 3 miesiące. Wysyłka elektroniczna skraca termin zwrotu do 45 dni. Podatnicy posiadający Kartę Dużej Rodziny otrzymają pieniądze najszybciej, bo już po 30 dniach.

Zakup roweru na firmę – czy firmowy rower można wliczyć w koszty i odliczyć VAT?

Zakup roweru na firmę – czy firmowy rower można wliczyć w koszty i odliczyć VAT?

AI w HR: Jak automatyzacja rekrutacji wpływa na HR i rozwój zespołu?

AI w HR: Jak automatyzacja rekrutacji wpływa na HR i rozwój zespołu?

Pieczątka i konto bankowe

Pieczątka i konto bankowe

Nowelizacja prawa autorskiego – jakich zmian należy się spodziewać?

Nowelizacja prawa autorskiego – jakich zmian należy się spodziewać?