Młode osoby, które nie ukończyły jeszcze 26 lat nie muszą płacić podatku dochodowego od pewnych kategorii przychodów, co wynika wprost z ustawy. Przepisy wprowadzające tę preferencję zaczęły obowiązywać od 2019 roku. W dzisiejszej publikacji opiszemy szczegółowo jak wygląda rozliczanie zerowego PIT dla młodych do 26 roku życia w 2024 roku.

Zerowy PIT – co to oznacza?

W ustawie o podatku dochodowym nie ma zbyt wiele przepisów, które regulują zasady stosowania zerowego PIT dla młodych. Jedynie w części zwolnienia przedmiotowego pojawia się informacja na ten temat. Dodatkowe informacje i wyjaśnienia są również dostępne w objaśnieniach podatkowych Ministra Finansów, którymi posiłkowano się przy pisaniu tego artykułu.

| Przychody do kwoty 85.528 zł otrzymane przez osoby do ukończenia 26 lat korzystają ze zwolnienia od podatku dochodowego |

|---|

Zwolnienie od podatku PIT obejmuje następujące kategorie przychodów:

|

| Ważne!

Ze zwolnienia od podatku dochodowego nie korzystają przychody uzyskane w związku z:

|

Jak działa ulga dla młodych?

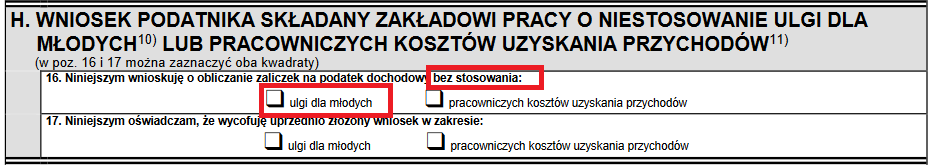

Ulga dla młodych działa z mocy ustawy, a to oznacza, że osoba uprawniona nie musi informować swojego pracodawcy, że będzie korzystała z ulgi dla młodych. Jeśli jednak pracownik z jakiś powodów rezygnuje z ulgi dla młodych, to wówczas informuje o tym fakcie swojego pracodawcę. W takim przypadku można taką informację przekazać na oświadczeniu PIT-2, zaznaczając odpowiednie pola, tak jak to widać poniżej:

Płatnik zacznie naliczać zaliczki na podatek dochodowy najpóźniej od następnego miesiąca po otrzymaniu informacji. Rezygnację najczęściej składają pracownicy, którzy osiągają dochody u co najmniej dwóch pracodawców i wiedzą, że przekroczą limit ulgi dla młodych.

Przykład 1

Pani Aldona jest zatrudniona na umowę o pracę w firmie X, gdzie osiąga przychód 100.000 zł. Jednocześnie pracuje na umowę zlecenie, z której przychody kształtują się na poziomie około 4.000 zł miesięcznie. W takim przypadku, jeśli pani Aldona nie chce dopłacać podatku w zeznaniu rocznym powinna poinformować jednego z płatników, żeby nie stosował ulgi dla młodych.

Do kiedy można skorzystać z ulgi dla młodych?

Przepisy jasno określają moment graniczny, do którego można skorzystać z ulgi dla młodych, czyli do ukończenia 26 roku życia. Jednak problematyczny z rozliczeniem może być miesiąc, w którym pracownik kończy 26 lat. Rodzi się pytanie, jak wówczas rozliczać wynagrodzenie – z podatkiem czy bez?

Ważne!

Ulga dla młodych przysługuje włącznie z dniem 26 urodzin, w takim przypadku jeśli:

- wypłata będzie miała miejsce przed tym dniem lub w tym dniu, to pracownikowi przysługuje ulga,

- termin wypłaty wypada po dniu urodzin ulga nie przysługuje

Przykład 2

Pani Magda urodziła się 15 lipca, czy w takim przypadku prawo do ulgi wygasa 14 czy 15 lipca? W tym przypadku ulga dla młodych będzie obejmowała przychody uzyskane do 15 lipca, włącznie z tym dniem.

Przykład 3

Pan Adam kończy 26 lat w dniu 23 maja a wypłata wynagrodzenia za maj jest dokonywana 27 maja. Czy pan Adam może skorzystać z ulgi dla młodych jeszcze w stosunku do tej wypłaty? Jak się okazuje, pan Adam nie skorzysta już z ulgi dla młodych, płatnik naliczy już zaliczkę na podatek PIT od tej wypłaty.

Różne źródła przychodów a ulga dla młodych

Jeśli osoba uprawniona do ulgi dla młodych osiąga zarówno przychody objęte ulgą dla młodych, jak te które są z niej wyłączone, to warto wiedzieć, że limit 85.528 zł obejmuje przychody, które korzystają z ulgi.

Przykład 4

Pani Ewelina uzyskała 80.000 zł przychodów z pozarolniczej działalności gospodarczej, 40.000 zł z umowy o dzieło i 70.000 zł z tytułu umowy o pracę. Zastanawia się, czy skorzysta z ulgi dla młodych w stosunku do przychodów ze stosunku pracy, ponieważ jej łączne przychody znacznie przewyższają limit. Jak najbardziej tak, pani Ewelinie przysługuje ulga dla młodych od wynagrodzenia z tytułu umowy o pracę, czyli nie zapłaci podatku dochodowego od kwoty 70.000 zł. Pozostałe przychody nie korzystają z ulgi dla młodych więc będą opodatkowane na zasadach ogólnych.

Przykład 5

Pan Piotr jest zatrudniony na umowę o pracę, z której uzyskał 70.000 zł przychodów i dodatkowo pracuje na umowę zlecenie, która w skali roku przynosi mu 40.000 zł przychodów. Łączna suma przychodów pana Piotra wynosi 110.000 zł a to oznacza, że nadwyżka ponad 85.528 zł będzie już opodatkowana.

Czego nie jest wliczane do limitu ulgi dla młodych?

W limicie ulgi dla młodych do kwoty 85.528 zł nie wlicza się:

- Przychodów opodatkowanych zryczałtowanym podatkiem dochodowym, przykładowo odprawa z tytułu skrócenia okresu wypowiedzenia.

- Przychodów korzystających ze zwolnienia od podatku dochodowego, przykładowo: należności za czas podróży służbowej, świadczenia wynikające z przepisów BHP.

- Przychodów objętych zaniechaniem poboru podatku na podstawie ustawy Ordynacja podatkowa.

Przykład 6

Pani Joasia uzyskała przychód z tytułu umowy o pracę w skali roku 84.000 zł, do tego zostały jej wypłacone świadczenie BHP w kwocie 4.000 zł i 3.000 zł za delegacje, co daje łączny przychód w kwocie 91.000 zł. Pomimo to do limitu 85.528 zł wlicza się jedynie kwota 84.000 zł, która w całości korzysta ze zwolnienia od podatku PIT.

Ulga dla młodych a kwota wolna od podatku

Do tej pory pokazywaliśmy na przykładach rozliczenie odnoszące się jedynie do limitu ulgi dla młodych 85.528 zł, a nie była brana pod uwagę kwota wolna od podatku 30.000 zł. Warto w tym miejscu zwrócić na to uwagę, ponieważ wszystkie przychody, które korzystają z ulgi dla młodych są opodatkowane według skali podatkowej, a to oznacza, że przysługuje również kwota wolna od podatku.

Przykład 7

Pan Bartosz osiągnął przychód z tytułu umowy o pracę w wysokości 110.000 zł, czy to oznacza, że od nadwyżki ponad 85.528 zł zapłaci podatek dochodowy? Otóż nie, ponieważ łączna kwota przychodów korzystająca ze zwolnienia z PIT wynosi 115.528 zł (85.528 zł + 30.000 zł).

Ważne!

Pomimo iż limit ulgi dla młodych wynosi 85.528 zł, to tak naprawdę pracownik do ukończenia 26 lat nie zapłaci podatku dochodowego do kwoty 115.528 zł, ponieważ każdemu przysługuje jeszcze kwota wolna od podatku w wysokości 30.000 zł. Należy poinformować płatnika, czy ma odliczać 1/12 kwoty zmniejszającej podatek, czy od razu całą kwotę

Przychody uzyskane za granicą a ulga dla młodych

Jeśli osoba uprawniona do ulgi dla młodych jest polskim rezydentem, to powinna wiedzieć, że do limitu ulgi dla młodych są wliczane zarówno przychody osiągnięte w Polsce, jak i poza granicami kraju.

Ważne!

Ulga dla młodych obejmuje przychody bez względu na miejsce położenia źródeł przychodów.

Nie są jednak brane pod uwagę przychody uzyskane za granicą zwolnione od podatku na podstawie umów o unikaniu podwójnego opodatkowania lub innych umów międzynarodowych.

Przykład 8

Pan Karol przez część roku pracował na terytorium Polski i z tego tytułu osiągnął przychód w wysokości 80.000 zł a w drugiej połowie roku wyjechał do Niemiec, gdzie w przeliczeniu na złotówki zarobił 90.000 zł. Polska ma podpisaną umowę z Niemcami o unikaniu podwójnego opodatkowania, do obliczenia podatku stosuje się metodę wyłączenia z progresją. Przychody uzyskane w Niemczech korzystają ze zwolnienia od podatku dochodowego, a to oznacza, że do limitu ulgi dla młodych brany jest tylko przychód uzyskany w Polsce.

Przykład 9

Pan Jakub uzyskał przychody w Polsce w kwocie 60.000 zł a przez część roku pracował w USA, gdzie zarobił 150.000 zł. W tym przypadku Polska ma również zawartą umowę w sprawie unikania podwójnego opodatkowania, tylko podatek rozlicza się metodą proporcjonalnego odliczenia. Oznacza to, że w limicie przychodów do rozliczenia ulgi dla młodych znajdą się zarówno przychody uzyskane w Polsce, jak i w USA.

Ulga dla młodych a koszty uzyskania przychodów

Ulga dla młodych nie wpływa na ogólne zasady rozliczania kosztów uzyskania przychodów przez pracowników i zleceniobiorców. Koszty uzyskania przychodów z pracy na etacie przysługują nawet w sytuacji, gdy pracownik nie uzyskuje przychodów z tego tytułu, ważne, żeby świadczył pracę. Jednak wejście w życie przepisów dotyczących ulgi dla młodych wprowadziło pewne ograniczenia w tym zakresie.

Ważne!

Jeśli pracownik korzysta z ulgi dla młodych to przysługują mu pracownicze koszty uzyskania w wysokości nieprzekraczającej tej części przychodów z danego źródła, która podlega opodatkowaniu

Przykład 10

Pan Filip korzystał z ulgi dla młodych do lipca, stracił ten przywilej, ponieważ skończył 26 lat. Zastanawia się, czy w tej sytuacji przysługują mu koszty uzyskania przychodów za 12 miesięcy, czy tylko za okres kiedy zaczął uzyskiwać przychody podlegające opodatkowaniu? Panu Filipowi przysługują koszty uzyskania przychodów za cały rok, z tym że nie mogą przekroczyć limitów ustawowych i nie mogą przekraczać kwoty przychodów podlegających opodatkowaniu.

Przykład 11

Pani Anecie przysługują podwyższone koszty pracownicze w limicie rocznym wynoszą 5.400 zł. Za cały rok pani Aneta osiągnęła przychód w wysokości 87.000 zł, z czego 85.528 zł korzysta z ulgi dla młodych a to oznacza, że może odliczyć jedynie 1.472 zł kosztów uzyskania przychodów (87.000 zł – 85.528 zł).

Ulga dla młodych a składki społeczne

Ulga dla młodych to jest zwolnienie przychodów od podatku dochodowego, a to oznacza, że składki ZUS są naliczane i pobierane na zasadach ogólnych od takiego wynagrodzenia. Jeśli się tak zdarzy, że w trakcie roku podatkowego część przychodów była zwolniona od podatku a część był opodatkowana, to przychody podlegające opodatkowaniu mogą być pomniejszone jedynie o te składki społeczne należne od części opodatkowanej.

Przykład 12

Pan Marcel uzyskał przychody za cały rok w wysokości 90.000 zł, z tego 60.000 zł korzystało ze zwolnienia w ramach ulgi dla młodych a 30.000 zł było już opodatkowane. Od całej kwoty 90.000 zł zostały naliczone i odprowadzone składki społeczne w kwocie 12.339 zł, z czego 8.226 zł dotyczy przychodów zwolnionych a 4.113 zł przychodów opodatkowanych. Pan Marcel przychód do opodatkowania może pomniejszyć tylko o składki społeczne naliczone od 30.000 zł, czyli o kwotę 4.113 zł.

Czy korzystając z ulgi dla młodych można odliczyć ulgę prorodzinną?

Wiele osób może się zastanawiać, czy skoro płatnik nie pobiera podatku, ponieważ korzystamy z ulgi dla młodych, to czy w takim razie można skorzystać z ulgi na dzieci? Otóż ta kwestia została rozwiązana w przepisach a mianowicie przysługuje tzw. dodatkowy zwrot na dzieci do wysokości składek na ubezpieczenia społeczne i zdrowotne.

Przykład 13

Pani Alicja przez cały rok korzystała z ulgi dla młodych, nie został jej potrącony podatek dochodowy, ale od wynagrodzenia naliczono i pobrano składki społeczne i składkę zdrowotną w łącznej kwocie 15.200 zł. Pani Alicja może skorzystać z odliczenia ulgi na dwoje dzieci w kwocie 2.224,08 zł, ponieważ ulga na dzieci nie przekracza kwoty 15.200 zł.

Zerowy PIT – ile na rękę?

Każdego pracownika najbardziej interesuje ile pieniędzy otrzyma do wypłaty, czyli na rękę. Zobaczmy więc, jak to będzie wyglądało na konkretnych liczbach.

Przykład 14

Pani Aldona z tytułu umowy o pracę osiąga miesięczne przychody brutto w wysokości 6.000 zł. Zobaczmy ile pieniędzy wpłynie na rachunek bankowy po wypłacie.

Przykład 15

Pan Michał jest pracującym studentem do 26 roku i zatrudnił się na umowę zlecenia. Z tego tytułu uzyskuje przychody w wysokości 4.000 zł. W przypadku studenta do 26 roku jego wynagrodzenie z tytułu umowy zlecenie korzysta również ze zwolnienia ze składek ZUS a to oznacza, że wynagrodzenie brutto jest jednocześnie kwotą netto do wypłaty, w tym przypadku jest to kwota 4.000 zł.

Uwaga!

Student zatrudniony na umowę o pracę podlega pod składki ZUS na ogólnych zasadach. Jeśli nie ukończył jeszcze 26 lat, to będzie korzystał jedynie ze zwolnienia od podatku dochodowego

Ulga dla młodych w PIT-11 i PIT-4R

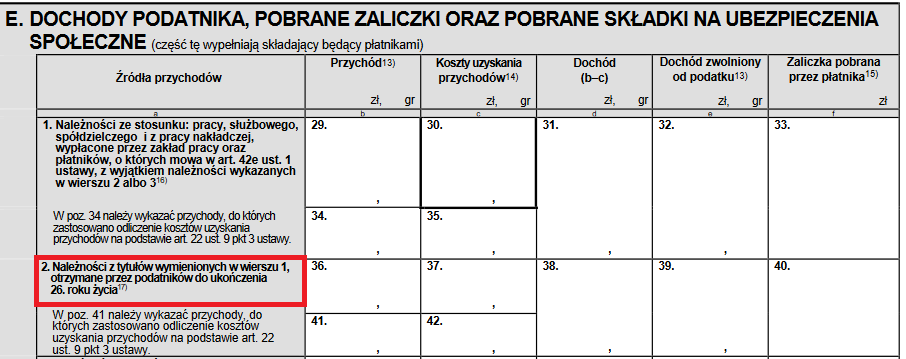

Po zakończonym roku podatkowym płatnik musi pamiętać o prawidłowym wykazaniu przychodów objętych ulgą dla młodych. W tym celu w Informacji rocznej PIT-11 znajdziemy odrębną pozycję, w której te wszystkie informacje się znajdą. W PIT-11 przychody zostaną pokazane w rozbiciu na przychody opodatkowane i przychody zwolnione z opodatkowania, tak jak to widać poniżej:

Co do deklaracji rocznej PIT-4R, to jest to informacja o zaliczkach pobranych w trakcie roku a więc nie zostaną wykazane informacje o dochodach zwolnionych z opodatkowania. Oznacza to, że jeśli hipotetycznie płatnik zatrudniałby tylko osoby do 26 roku życia, od których nie pobrał zaliczek na podatek PIT, to nie ma obowiązku złożenia PIT-4R lub będzie to deklaracja zerowa. Tę kwestię należałoby jeszcze uzgodnić najlepiej z właściwym miejscowo organem podatkowym.

Ulga dla młodych w zeznaniu rocznym

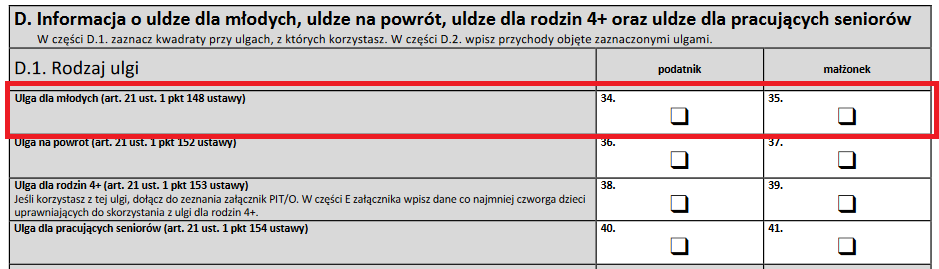

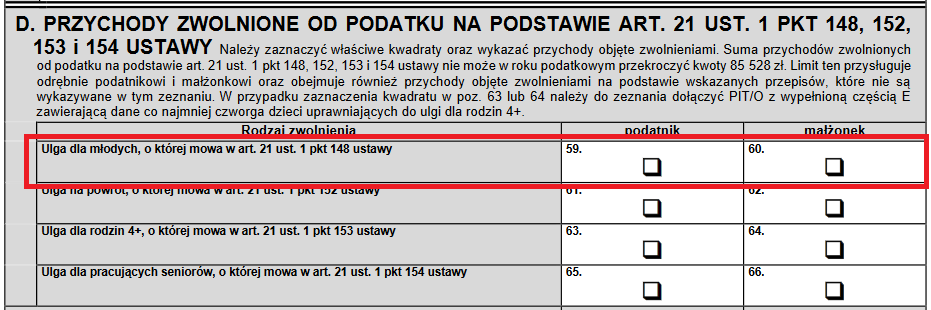

Po zakończonym roku osoba uprawniona ma obowiązek złożenia zeznania rocznego, w którym zostanie wykazana ulga dla młodych. Taką informację zaznacza się w części D PIT-37:

Dzięki temu zostaną prawidłowo wypełnione pozostałe pozycje zeznania z uwagi na istniejące zależności między ulgą dla młodych a kosztami uzyskania przychodów, czy składkami na ubezpieczenia społeczne. Zeznanie można złożyć papierowo, elektronicznie, przez usługę Twój e-PIT w terminie od 15 lutego do końca kwietnia każdego roku. Jeśli osoba uprawniona będzie składała PIT-36, to tam również jest opcja zaznaczenia ulgi dla młodych:

Podsumowanie

W dzisiejszej publikacji omówiliśmy zerowy PIT dla młodych, czyli sposób rozliczania podatkowego przez osoby do ukończenia 26 roku życia. Ulga dla młodych obowiązuje już od 2019 roku i niewiele zmian zostało wprowadzonych w międzyczasie. Z przepisów wynika wprost, które przychody mogą, a które nie mogą skorzystać z ulgi. Wszystkie przychody objęte ulgą dla młodych są opodatkowane według skali podatkowej a to oznacza, że każda osoba uprawniona ma prawo do kwoty wolnej od podatku w wysokości 30.000 zł, co łącznie daje kwotę 115.528 zł. Do wysokości tej kwoty nie jest pobierana zaliczka na podatek dochodowy. Dopiero powyżej tej kwoty pobierany jest podatek w wysokości 12%, jaki obowiązuje w pierwszym progu podatkowym. Pracownik, któremu przysługuje ulga nie musi o tym fakcie informować pracodawcy, chyba że wnioskuje o niestosowanie ulgi. Pomimo iż pracownik nie płaci podatku, to i tak skorzysta z ulgi na dziecko. O każdej uldze a więc również dla młodych należy informować na etapie składania zeznania rocznego. W publikacji omówiono najważniejsze informacje, które będą pomocne dla wszystkich beneficjentów zerowego PIT dla młodych. Zobrazowanie niektórych zagadnień na przykładach stanowi wartość dodaną i powinno pozwolić na lepsze zrozumienie omawianej tematyki. Pomimo że przepisy obowiązują już od kilku lat, to i tak co roku nowa grupa osób młodych będzie rozliczała ulgę dla młodych i powinna znać najważniejsze zasady.

Stan prawny na dzień: 27.05.2024 r.

136

136