Okres związany z dokonywaniem rozliczeń za 2022 rok będzie szczególnie gorący. Poza typowymi, które mają miejsce co roku, niektórzy przedsiębiorcy mogą mieć dylemat, czy dokonywać zmiany formy opodatkowania na podatek według skali podatkowej wstecznie za 2022 rok. Taką nietypową możliwość zmiany otrzymali m.in. przedsiębiorcy, którzy wybrali na 2022 rok zryczałtowany podatek dochodowy. W dzisiejszej publikacji odniesiemy się do zmiany formy opodatkowania z ryczałtu na podatek według skali podatkowej za 2022 rok, przypominając jednocześnie, że jest to możliwe w granicznym terminie do składania zeznań rocznych za 2022 rok, a więc 2 maja 2023 roku.

Ustawa o Polskim Ładzie wprowadziła wiele nowych regulacji do rozliczeń podatkowych. Dodatkowo przepisy wprowadzone od 1 lipca 2022 roku pozwalają niektórym przedsiębiorcom na zmianę formy opodatkowania wstecznie i można to zrobić w składanym zeznaniu rocznym za 2022 rok. Dotyczy to osób, które na 2022 rok wybrały opodatkowanie podatkiem liniowym lub ryczałtem. W tej publikacji będzie nas interesowała zmiana formy opodatkowania z ryczałtu na skalę podatkową. Przedsiębiorcy powinni wiedzieć do kiedy mają czas na podjęcie decyzji, dodatkowo przypominamy o czym należy pamiętać przed jej podjęciem.

Jeżeli po zakończonym roku podatkowym w dalszym ciągu się wahasz czy pozostać na ryczałcie, czy jednak przejść na skalę podatkową, to mamy dla ciebie kilka cennych wskazówek, z których warto skorzystać.

| Jeśli wybierasz skalę podatkową za cały 2022 rok to powinieneś wiedzieć, że:

|

Nie musisz składać żadnego odrębnego oświadczenia do urzędu skarbowego

|

Jeżeli złożysz zeznanie roczne PIT-36 (PIT-36S) zamiast PIT-28 (PIT-28S) w terminie do 2 maja 2023 roku, to będzie to równoznaczne ze zmianą formy opodatkowania z ryczałtu na skalę podatkową |

Za cały 2022 rok musisz prowadzić ewidencję przychodów i wpłacasz zaliczki zgodnie z zasadami obowiązującymi dla tego podatku |

Przed złożeniem zeznania rocznego musisz założyć i uzupełnić podatkową książkę przychodów i rozchodów (PKPiR) |

Musisz sporządzić remanent końcowy na 31 grudnia 2022 r. i musisz znać wartość remanentu początkowego na 1 stycznia 2022 r. W rozliczeniu dochodu/straty za 2022 rok muszą zostać uwzględnione tzw. różnice remanentowe. |

W składanym PIT-36 (PIT-36S) wykazujesz:

- przychody,

- koszty uzyskania przychodów,

- dochód lub stratę.

|

W składanym PIT-36 (PIT-36S) wykazujesz:

miesięczne lub kwartalne należne i wpłacone zaliczki w wysokości należnego i wpłaconego ryczałtu w 2022 roku |

Jeśli przedsiębiorca spełnia warunki, to może skorzystać ze wspólnego rozliczenia z małżonkiem lub z dzieckiem |

|

Jeżeli zeznanie PIT-36 (PIT-36S) zostanie złożone do końca lutego 2023 roku, to nie musisz już wpłacać ryczałtu za grudzień lub IV kwartał 2022 r., ponieważ wtedy mija termin na ich zapłatę za 2022 r. Jeżeli za ten ostatni okres rozliczeniowy 2022 roku wyjdzie zaliczka do zapłaty, to należy ją wykazać, jako należną w PIT-36 (PIT-36S).

Ważne!

Począwszy od płatności za grudzień lub IV kwartał 2023 r. termin zapłaty ryczałtu będzie mijał 20 stycznia 2024 r. |

Ważne!

Jeśli za 2022 rok złożysz rozliczenie PIT-28 (PIT-28S), to tracisz prawo do zmiany formy opodatkowania za 2022 rok z ryczałtu na skalę podatkową |

Ważne!

Zmiana formy opodatkowania dokonana po zakończeniu 2022 roku dotyczy wyłącznie rozliczenia 2022 roku, wybór ten nie obejmuje lat następnych. Jeśli przedsiębiorca chce zrezygnować z opodatkowania ryczałtem od przychodów ewidencjonowanych w 2023 roku, musi zawiadomić o tym fakcie naczelnika urzędu skarbowego zgodnie z obowiązującymi przepisami w tym zakresie. Oznacza to, że jeżeli w styczniu 2023 r. uzyskamy przychód z działalności, to w terminie do 20 lutego 2023 roku trzeba dokonać aktualizacji w CEIDG lub złożyć zawiadomienie do naczelnika urzędu skarbowego.

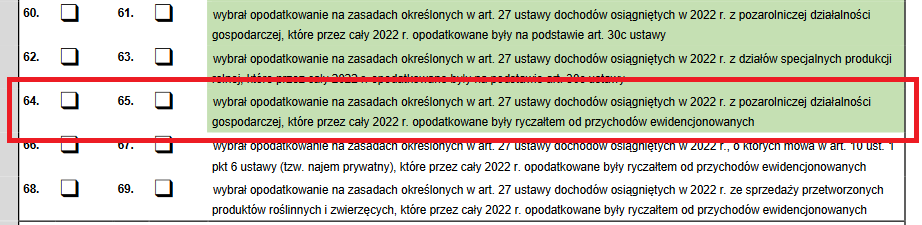

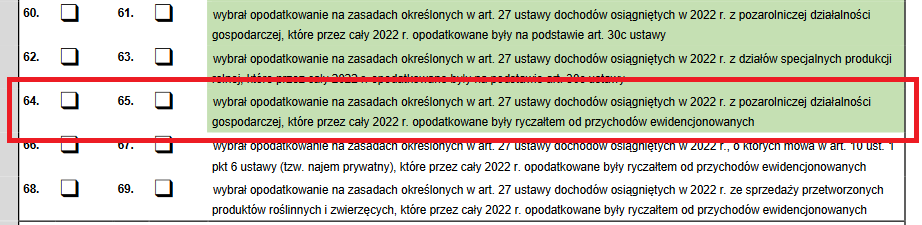

Pojawiły się już nowe wzory zeznań rocznych PIT-36 (PIT-36S), gdzie znajduje się informacja skierowana do przedsiębiorców, którzy noszą się z zamiarem zmiany formy opodatkowania z ryczałtu na skalę podatkową, będą to odpowiednio pozycja 64 lub 65. Zaznaczenie checkboxa będzie jednoznaczne z wyborem rozliczenia za 2022 rok podatkiem według skali podatkowej:

Przedsiębiorca, który podejmie decyzję o zmianie formy opodatkowania z ryczałtu na skalę podatkową po zakończonym roku podatkowym musi także pamiętać, że nie ominie go konieczność przeliczenia składki zdrowotnej za cały rok. Nie ma konieczności korygowania rozliczeń miesięcznych wykazywanych w deklaracjach ZUS DRA, w których wykazywana i opłacana była składka zdrowotna na zasadach obowiązujących dla ryczałtu. Jednak począwszy od 2022 roku przedsiębiorcy mają jeszcze dodatkowy obowiązek składania rozliczenia rocznego składki zdrowotnej ZUS w terminie do 22 maja 2023 roku (20 maja wypada w sobotę). Wówczas jeśli dojdzie do zmiany formy opodatkowania z ryczałtu na skalę podatkową, to do ZUS trzeba będzie złożyć rozliczenie rocznej składki zdrowotnej policzonej według zasad obowiązujących dla skali podatkowej. Składka będzie obliczona w wysokości 9% od osiągniętego dochodu za cały 2022 rok. W zależności od tego, czy wpłacona składka zdrowotna w 2022 roku będzie niższa lub wyższa od tej wyliczonej według skali podatkowej przedsiębiorca będzie musiał dopłacić różnicę lub ubiegać się o zwrot nadpłaty.

Dlaczego skala podatkowa?

Każdy przedsiębiorca przed podjęciem ostatecznej decyzji o zmianie formy opodatkowania powinien na spokojnie skalkulować, czy będzie to dla niego korzystne, każdy przypadek będzie inny. Pokażemy jeszcze na przykładzie jak może wyglądać rozliczenie roczne na konkretnych liczbach.

Przykład

Pan Jakub jest informatykiem, który wybrał na 2022 rok opodatkowanie ryczałtem według stawki 12%. Przychody za cały 2022 rok wyniosły 150.000 zł. Pan Jakub zastanawia się nad zmianą formy opodatkowania na skalę podatkową. Przy wyliczeniach założono, że pan Jakub będzie się rozliczał samodzielnie lub jako osoba samotnie wychowująca dziecko, oczywiście jest to tylko jedna z dostępnych opcji.

- 150.000 zł – przychód w działalności,

- 30.000 zł – koszty uzyskania przychodów, w tym składki na ubezpieczenia społeczne,

- 0,00 zł – różnice remanentowe,

- 120.000 zł – dochód.

| Obciążenia |

Rozliczenie na ryczałcie

|

Rozliczenie na skali podatkowej |

| Indywidualnie |

Jako osoba samotnie wychowująca dziecko |

| Wysokość podatku za 2022 rok |

17.597 zł

(150.000 zł – 3.359,34 zł*)) x 12% |

10.800 zł |

7.200 zł |

| Składka zdrowotna |

6.718,68 zł (559,89 zł x 12) |

10.800 zł (120.000 zł x 9%) |

10.800 zł |

| Łączne obciążenie podatkowe i składkowe |

24.315,68 zł |

21.600 zł |

18.000 zł |

*) Przedsiębiorca na ryczałcie ma prawo pomniejszyć przychód o 50% zapłaconej składki zdrowotnej.

Oczywiście, każde rozliczenie roczne będzie będzie dokonywane w oparciu o inne założenia, podany przykład ma jedynie charakter poglądowy. Pamiętajmy, że na skali podatkowej będzie możliwość skorzystania również z ulgi na dzieci, co znacząco wpływa na zmniejszenie łącznego obciążenia podatkowego. Nawet bez tej ulgi widać, że przy takim dochodzie wybór skali podatkowej za 2022 rok będzie bardziej opłacalny.

Podsumowanie

Każdy przedsiębiorca, który na 2022 rok wybrał opodatkowanie na zasadach ryczałtu ma prawo do zmiany decyzji zanim zostanie przez niego złożone zeznanie roczne. Jak zostało to opisane w artykule czasu na zmianę decyzji jest całkiem sporo, bo aż do 2 maja 2023 r., kiedy to upływa termin do złożenia. Jednak w przypadku przedsiębiorców opłacających w 2022 roku ryczałt ważna jest informacja, że jeżeli decyzja nie zostanie podjęta do końca lutego 2023 r., to należy uregulować zaliczkę za grudzień lub IV kwartał z ryczałtu. Jeżeli zostanie już złożone zeznanie PIT-28 (PIT-28S) za 2022 rok, to nie ma możliwości odkręcenia tej decyzji, automatycznie zostajemy pozbawieni prawa do zmiany formy opodatkowania za 2022 rok. Z uwagi na natłok różnego rodzaju informacji związanych z tym tematem przedsiębiorca musi też pamiętać, że decyzja o zmianie zasad opodatkowania za 2022 r. nie dotyczy kolejnych lat podatkowych. Jeśli nie zostanie przez niego złożone oświadczenie do naczelnika urzędu skarbowego w terminie do 20 dnia miesiąca po miesiącu, w którym osiągnięty został pierwszy przychód w roku podatkowym, to będzie to oznaczało, że w 2023 roku przedsiębiorca będzie miał obowiązek rozliczania na zasadach zryczałtowanego podatku dochodowego. Kolejnym obowiązkiem jest zaprowadzenie PKPiR, w której należy uzupełnić wpisy za cały rok podatkowy i na tej podstawie wykazać sumę przychodów, kosztów uzyskania przychodów i obliczyć dochód/stratę. Na koniec pozostaje jeszcze przeliczenie składki zdrowotnej za cały 2022 rok i złożenia rozliczenia rocznego. Jak widać lista obowiązków związanych ze zmianą formy opodatkowania z ryczałtu na skalę podatkową jest długa i nie można pominąć żadnego punktu, który na niej znajdziemy.

| O czym należy pamiętać jeżeli zmieniasz formę opodatkowania za 2022 rok z ryczałtu na skalę podatkową: |

Ustal remanent początkowy na 01.01.2022 r. |

Sporządź remanent końcowy na 31.12.2022 r. |

Zaprowadź PKPiR za cały 2022 rok |

Wylicz dochód/stratę za 2022 rok |

Złóż zeznanie PIT-36 (PIT-36S) w terminie do 2 maja 2023 r. |

Złóż rozliczenie roczne składki zdrowotnej w terminie do 22 maja 2023 r., w którym wyliczysz wysokość tej składki na zasadach obowiązujących dla skali podatkowej |

Zmieniając formę opodatkowania z ryczałtu na skalę podatkową przedsiębiorca ma prawo ująć w PKPiR wszystkie wydatki poniesione w 2022 roku, które miały związek z prowadzoną działalnością gospodarczą, co nie jest bez znaczenia.

Wolny zawód a mały ZUS plus

Wolny zawód a mały ZUS plus

Jak zarabiają twórcy internetowi i influencerzy w Polsce? Nie jest kolorowo!

Jak zarabiają twórcy internetowi i influencerzy w Polsce? Nie jest kolorowo!

Wynagrodzenie brutto i netto – jak je prawidłowo obliczyć?

Wynagrodzenie brutto i netto – jak je prawidłowo obliczyć?

Postaw na emocje w social mediach – jak tworzyć angażujące treści

Postaw na emocje w social mediach – jak tworzyć angażujące treści

“Jeżeli zostanie już złożone zeznanie PIT-28 (PIT-28S) za 2022 rok, to nie ma możliwości odkręcenia tej decyzji, automatycznie zostajemy pozbawieni prawa do zmiany formy opodatkowania za 2022 rok.”

Czy to znaczy, że muszę rozliczyć dochód z najmu mieszkania na pit-36 (zamiast na pit-28)?