Z uwagi na liczne kontrowersje, jakie powstały wokół rozliczania ulgi dla klasy średniej, Ministerstwo Finansów wydało przewodnik, w którym opisuje, w jaki sposób ulga jest rozliczana i odpowiada na niektóre pytania z nią związane. W dzisiejszej publikacji poruszymy najważniejsze wątki związane z tym tematem.

Kto może skorzystać z ulgi dla klasy średniej?

Z ulgi dla klasy średniej mogą skorzystać:

- Osoby pracujące na etacie.

- Przedsiębiorcy, którzy wybrali opodatkowanie swoich dochodów według skali podatkowej.

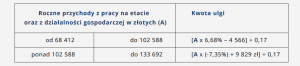

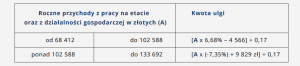

W przepisach wprowadzone zostały limity kwotowe w ramach, których możliwe jest rozliczenie ulgi, które wynoszą od 68.412 zł do 133.692 zł. Limit przychodów ustalany jest inaczej w przypadku pracowników i przedsiębiorców.

Jak oblicza się ulgę dla klasy średniej?

Ulga dla klasy średniej będzie liczona inaczej w trakcie roku podatkowego i inaczej w zeznaniu rocznym.

Miesięczne wyliczanie ulgi:

Roczne wyliczanie ulgi:

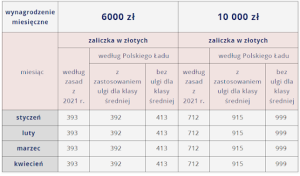

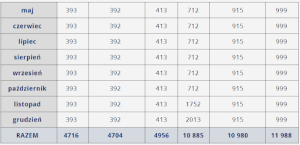

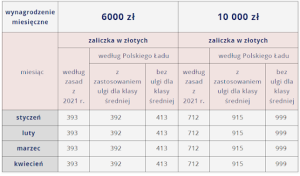

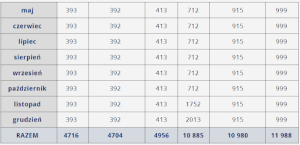

W swoim przewodniku MF zaprezentowało symulację wyliczenia zaliczki przy wynagrodzeniu miesięcznym 6.000 zł i 10.000 zł, którą prezentujemy poniżej:

Wspólne rozliczenie roczne z małżonkiem – ulga dla klasy średniej

Małżonkowie będą mogli skorzystać z ulgi dla klasy średniej również we wspólnym rozliczeniu rocznym, pod warunkiem że spełnią wymagania ustawowe. Zgodnie z wyjaśnieniami zamieszczonymi w przewodniku małżonkowie, którzy mają prawo do wspólnego opodatkowania mogą skorzystać z ulgi dla klasy średniej w dwóch wariantach:

- Każdy małżonek, pod warunkiem, że połowa rocznych przychodów małżonków mieścić w przedziale od 68.412 zł do 133.692 zł.

- Każdy małżonek indywidualnie jeżeli jego przychody mieszczą się w limitach j.w.

Zasada ta została zaprezentowana na przykładzie opisanym przez Ministerstwo Finansów w przewodniku:

Ulga dla klasy średniej w pytaniach i odpowiedziach

Poniżej opisujemy niektóre z pytań, które pojawiły się w przewodniku MF:

-

Czy wniosek o niestosowanie ulgi dla klasy średniej można złożyć w trakcie roku?

Wniosek o niestosowanie ulgi można złożyć w dowolnym momencie w trakcie roku podatkowego. Pracodawca nie będzie stosował ulgi od następnego miesiąca po miesiącu złożenia wniosku.

-

Czy jeżeli w trakcie roku podatkowego ulga dla klasy średniej nie będzie stosowana, to można z niej skorzystać w zeznaniu rocznym?

Jeżeli dana osoba osiągnie limit przychodów, o którym jest mowa w przepisach będzie mogła skorzystać z ulgi dla klasy średniej w zeznaniu rocznym.

-

Czy przedsiębiorca może skorzystać z ulgi dla klasy średniej?

Tak, może skorzystać pod warunkiem, że jego przychody z działalności, po pomniejszeniu o koszty uzyskania przychodów, z wyłączeniem składek na ubezpieczenia społeczne, mieszczą się w limitach. Z ulgi skorzysta tylko przedsiębiorca, który opłaca podatek PIT według skali podatkowej.

-

Czy pracujący senior, który korzysta z ulgi PIT-0 po przekroczeniu przychodów zwolnionych w kwocie 85.528 zł może skorzystać z ulgi dla klasy średniej?

Tak, jeśli przychody zmieszczą się w limicie od 68.412 zł do 133.692 zł.

-

Czy osoba, która pracuje na etacie i osiąga przychody z działalności gospodarczej może skorzystać z ulgi dla klasy średniej przy obliczaniu zaliczki w działalności gospodarczej?

Tak, pod warunkiem, że przychody z pracy i z działalności gospodarczej licząc od początku roku podatkowego mieszczą się w limicie rocznym od 68.412 zł do 133.692 zł.

-

Czy jeżeli małżonkowie osiągną roczne przychody odpowiednio 50.000 zł i 65.000 zł mogą skorzystać z ulgi dla klasy średniej?

Nie, żaden z małżonków nie skorzysta z ulgi dla klasy średniej, ponieważ żaden z nich nie osiągnął wymaganych ustawą limitów.

-

Czy jeżeli małżonkowie osiągną roczne przychody w kwotach 90.000 zł i 50.000 zł będą mogli skorzystać z ulgi dla klasy średniej?

Tak, ponieważ połowa ich łącznych przychodów z umowy o pracę (70.000 zł) mieści się w limicie przychodów uprawniających do ulgi.

-

Jeżeli jeden z małżonków uzyskuje przychody roczne z działalności gospodarczej w kwocie 135.000 zł a drugi otrzymuje emeryturę w kwocie 10.000 zł, to czy w spólnym rozliczeniu rocznym będą mogli skorzystać z ulgi dla klasy średniej?

Nie będą mogli skorzystać z ulgi dla klasy średniej. Żaden z małżonków nie spełnia założeń do skorzystania z ulgi dla klasy średniej. Przychodów z emerytury nie uwzględnia się w limicie ulgi dla klasy średniej. Natomiast przychody drugiego małżonka przekraczają dopuszczalne limity.

-

Jeden z małżonków uzyskał przychody w wysokości 140.000 zł a drugi nie osiągnął żadnych przychodów. Czy w takim przypadku małżonkowie będą mogli skorzystać z ulgi dla klasy średniej we wspólnym rozliczeniu rocznym?

Tak, w takim przypadku małżonkowie skorzystają z ulgi dla klasy średniej, ponieważ połowa ich łącznych przychodów (70.000 zł) daje im prawo do ulgi dla klasy średniej.

Więcej pytań i odpowiedzi można znaleźć w przewodniku MF.

Podsumowanie

Pamiętajmy, że przedstawione w przewodniku wyjaśnienia nie mają charakteru wiążącego dla osób, które będą chciały skorzystać z rozliczenia ulgi dla klasy średniej w zeznaniu za 2022 rok. Rozczytywanie i analiza przepisów związanych z Polskim Ładem zajmie jeszcze na pewno sporo czasu. Po drodze mogą pojawiać się kolejne informacje również na ten temat, a my nie zapomnimy o tym poinformować.

Brak zapłaty a faktura korygująca

Brak zapłaty a faktura korygująca

Pożyczka od pracodawcy a PIT

Pożyczka od pracodawcy a PIT

Dofinansowanie dla firm na start – na jakie dotacje dla firm może liczyć przedsiębiorca?

Dofinansowanie dla firm na start – na jakie dotacje dla firm może liczyć przedsiębiorca?

Podstawy skutecznego marketingu lokalnego dla MŚP

Podstawy skutecznego marketingu lokalnego dla MŚP