Podwyższenie kwoty wolnej od podatku i likwidacja odliczania składki zdrowotnej od podatku to niewątpliwie przewodnie zmiany w ustawie o Polskim Ładzie. Nieco mniej się mówi o uldze dla klasy średniej, która ma zrekompensować brak odliczenia składki zdrowotnej dla określonej grupy osób. W dzisiejszej publikacji opiszemy, co to jest ulga dla klasy średniej, do kogo została skierowana i jak się ją liczy.

Pamiętaj!

Nie musisz wiedzieć wszystkiego. Zaufaj ekspertom z ifirma.pl, którzy ze zmianami przepisów są zawsze na bieżąco.

Załóż darmowe konto i deleguj swoją księgowość specjalistom.

Zakładam konto

Dla kogo ulga dla klasy średniej w Polskim Ładzie?

Nie wszystkie osoby będą miały przywilej skorzystania z ulgi dla klasy średniej. W ostatecznym rozrachunku skorzystają z niej:

- Podatnicy zatrudnieni na szeroko rozumianą umowę o pracę.

- Przedsiębiorcy, którzy wybrali opodatkowanie swoich dochodów na zasadach ogólnych według skali podatkowej.

Z ulgi będą mogły skorzystać osoby, których przychody mieszczą się w przedziale 68.412 zł do 133.692 zł.

W przychodach będą również uwzględniane te, do których stosuje się 50% koszty uzyskania przychodów, a więc takie przychody, do których stosuje się zryczałtowane koszty uzyskania.

W jaki sposób będzie liczona wysokość ulgi?

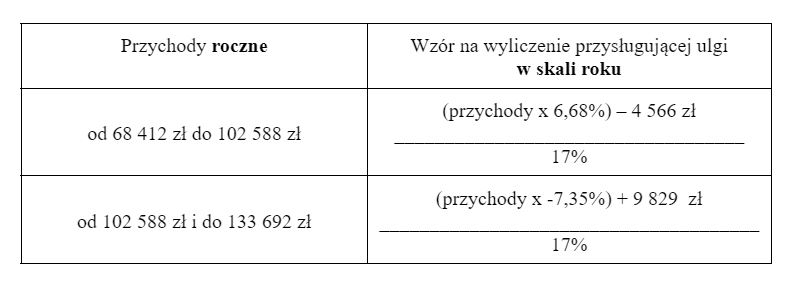

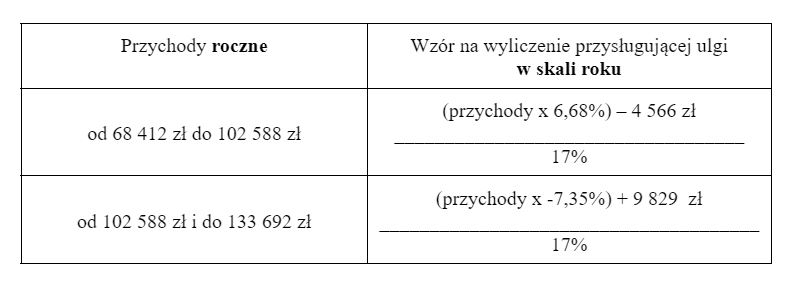

Wysokość przysługującej ulgi będzie liczona według dwóch wzorów w zależności od osiąganych przychodów rocznych:

Wyjaśnienia do tabeli:

- Przychody roczne pracowników do wyliczenia ulgi dla klasy średniej, są to przychody w kwotach brutto bez pomniejszania o składki na ubezpieczenia społeczne i koszty pracownicze.

- Przychody przedsiębiorcy, są to wartości zaksięgowane w PKPiR w kwotach netto, bez podatku VAT w przypadku czynnych podatników VAT, pomniejszone o koszty prowadzenia tej działalności z wyłączeniem z tych kosztów składek na ubezpieczenia społeczne. Niestety ustawodawca nie podał definicji “kosztów prowadzenia działalności”, w ustawie o PIT jest jedynie mowa o kosztach uzyskania przychodów. Pozostaje mieć nadzieję, że ta nieścisłość zostanie doprecyzowana.

Miesięczne obliczanie kwoty ulgi

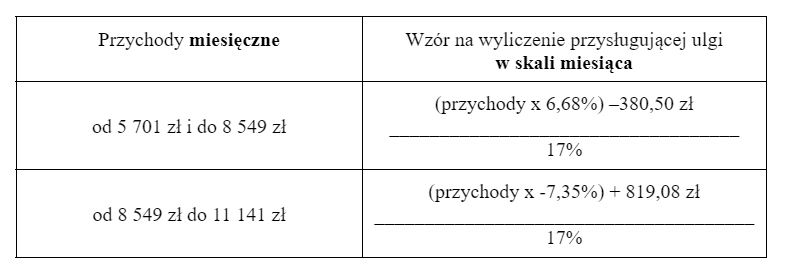

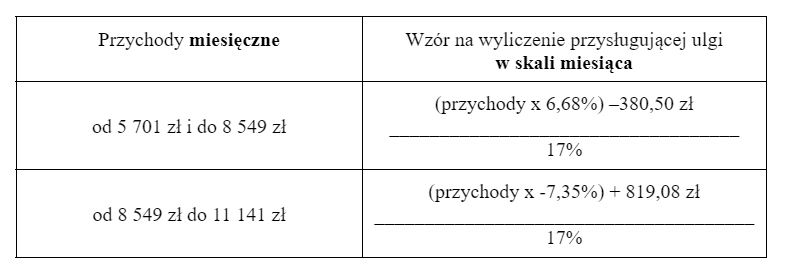

Ulga dla klasy średniej będzie obejmowała osoby, których przychody miesięczne mieszczą się w przedziale od 5.701 zł do 11.141 zł. Sposób wyliczania miesięcznej kwoty ulgi został oparty na wzorach:

Przykład 1.

Pracownik osiągnął w miesiącu styczniu 2022 roku przychód w wysokości 6.000 zł. W takim przypadku będzie mu przysługiwała kwota ulgi w wysokości 119,41 zł i o taką kwotę pracodawca pomniejszy dochód pracownika.

Przykład 2.

Pracownik osiągnął w miesiącu styczniu 2022 roku przychód w wysokości 10.000 zł. W tej sytuacji kwota ulgi wyniesie 494,59 zł i o taką kwotę pracodawca pomniejszy dochód pracownika.

Podsumowanie

Z ulgi nie będą mogli skorzystać:

- emeryci,

- osoby zatrudnione na umowy cywilnoprawne,

- przedsiębiorcy, którzy rozliczają swoje dochody podatkiem liniowym.

Na dzień dzisiejszy otwarte pozostaje pytanie, w jaki sposób będzie liczona kwota ulgi jeżeli pracownik będzie otrzymywał kilka wypłat w jednym miesiącu. Inna kwestia dotyczy też zatrudnienia u różnych pracodawców. To samo dotyczy przedsiębiorcy, który pracuje i prowadzi działalność gospodarczą opodatkowaną skalą podatkową, a spełnia warunki do skorzystania z ulgi. Takich pytań na pewno pojawi się jeszcze wiele, a więc na pewno będziemy wracali do omawiania tematu ulgi dla klasy średniej.

Podstawa wymiaru składek ZUS a urlop wychowawczy

Podstawa wymiaru składek ZUS a urlop wychowawczy

VAT od usług streamingowych i szkoleń online – co zmieni się w VAT od 2025 roku?

VAT od usług streamingowych i szkoleń online – co zmieni się w VAT od 2025 roku?

Zatrudnianie cudzoziemców na nowych zasadach! Projekt ustawy o dostępie cudzoziemców do rynku pracy

Zatrudnianie cudzoziemców na nowych zasadach! Projekt ustawy o dostępie cudzoziemców do rynku pracy

Umowy zlecenia i o dzieło oskładkowane od 2025

Umowy zlecenia i o dzieło oskładkowane od 2025